美股和A股在今年大跌過後,都走出一小段結構性牛市,然而,一直低迷的港股卻再度下挫,再次跌破20000點,往着19000點以下去了,令人擔憂。

這幾年來,每當A股或者美股有什么風吹草動,港股是利空全數吞下,然而A股和美股因各自利好上漲時,港股反倒不跟了,所以慢慢就被落下了。 港股爲什么逐漸被邊沿化了呢,站在當下,已經顯著跑輸全球的港股其投資價值到底在哪呢?一、缺乏本幣持有者對於港股,目前主要的問題除了經濟下行,疊加美元加息以外,有着本幣持有者太少的問題,經過多年的發展,港股現今的上市公司結構從原先的香港本地股爲主變爲了內地公司爲主。對於港股資產,真正了解基本面的只有是內地投資者。但明顯,內地投資者仍然無法全面參與到港股中來,對港股的投資有諸多阻礙:港股通有准入門檻,並有諸多交易限制,如節假日不开,分紅20%費用,還有交易時的匯率保證金等等,除此以外,港股通無法隨意使用槓杆及交易衍生工具,內地投資者通過正規渠道參與港股,是束手縛腳的,這也使得在投資上,難度天然比其他參與者大,因此也使得內地投資者投資港股的熱情不斷退散。目前港股的參與主體仍是可以用美元自由兌換港幣的外資。

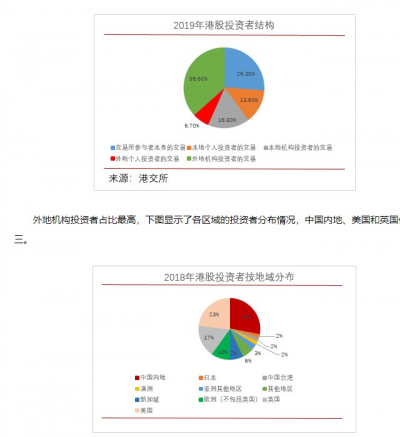

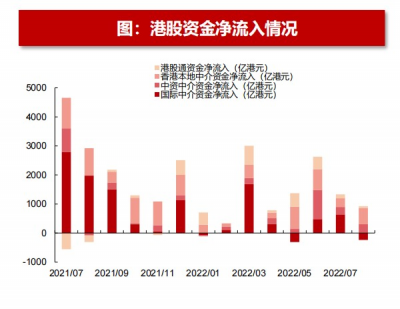

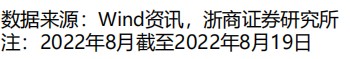

港股爲什么逐漸被邊沿化了呢,站在當下,已經顯著跑輸全球的港股其投資價值到底在哪呢?一、缺乏本幣持有者對於港股,目前主要的問題除了經濟下行,疊加美元加息以外,有着本幣持有者太少的問題,經過多年的發展,港股現今的上市公司結構從原先的香港本地股爲主變爲了內地公司爲主。對於港股資產,真正了解基本面的只有是內地投資者。但明顯,內地投資者仍然無法全面參與到港股中來,對港股的投資有諸多阻礙:港股通有准入門檻,並有諸多交易限制,如節假日不开,分紅20%費用,還有交易時的匯率保證金等等,除此以外,港股通無法隨意使用槓杆及交易衍生工具,內地投資者通過正規渠道參與港股,是束手縛腳的,這也使得在投資上,難度天然比其他參與者大,因此也使得內地投資者投資港股的熱情不斷退散。目前港股的參與主體仍是可以用美元自由兌換港幣的外資。 港幣聯系匯率,美元兌換港幣很簡單,美元可以一定程度上視作港幣,而外資參與港股基本上沒有港股通的種種劣勢,還能用槓杆和衍生工具,在這種交易優勢下,外資機構多年來仍是港股最大的參與者。但外資對於內地公司的基本面認知上始終不及內地投資者,越小的公司它們就越難去理解,尤其是在當下疫情封閉的環境下,給調研制造了巨大的困難。所以外資的交易集中度很高,導致了港股邊沿化的小盤股特別多。因此,外資的局限性必然存在。投資港股的本幣是港幣,對於內地投資者或者美元投資者來說,所有港股股票計價都要套上一個匯率,賺錢也是賺港幣,而港幣無法直接進行消費,還要經歷貨幣兌換才能回到本土消費。非本幣持有的話,實在很難上倉位。港股真正的本幣持有者,只有香港本地的投資人,他們可以即賺即花,但這一群體實在太小。真正最應該买港股的人不容易交易港股,這也使得港股邊沿化了。疫情以來,港股繼續不斷地IPO,加上中概股在美上市如今受限,打算回流港股,是造成港股低迷的又一因素,上面說了,內地參與者交易難,而內地公司在港股的佔比越來越大。港股在流動性日漸低下的情況下,這幾年還不斷地發IPO,還有吸納各種在美上市中概股,再加上美元回流美國,港股本身資金就少,還多多分流,這也就造成了普遍的流動性下降。從圖上可以看出,外資一向是港股最大的力量,可如今外資不動時,內資力量不足,所以港股資金面越來越糟。

港幣聯系匯率,美元兌換港幣很簡單,美元可以一定程度上視作港幣,而外資參與港股基本上沒有港股通的種種劣勢,還能用槓杆和衍生工具,在這種交易優勢下,外資機構多年來仍是港股最大的參與者。但外資對於內地公司的基本面認知上始終不及內地投資者,越小的公司它們就越難去理解,尤其是在當下疫情封閉的環境下,給調研制造了巨大的困難。所以外資的交易集中度很高,導致了港股邊沿化的小盤股特別多。因此,外資的局限性必然存在。投資港股的本幣是港幣,對於內地投資者或者美元投資者來說,所有港股股票計價都要套上一個匯率,賺錢也是賺港幣,而港幣無法直接進行消費,還要經歷貨幣兌換才能回到本土消費。非本幣持有的話,實在很難上倉位。港股真正的本幣持有者,只有香港本地的投資人,他們可以即賺即花,但這一群體實在太小。真正最應該买港股的人不容易交易港股,這也使得港股邊沿化了。疫情以來,港股繼續不斷地IPO,加上中概股在美上市如今受限,打算回流港股,是造成港股低迷的又一因素,上面說了,內地參與者交易難,而內地公司在港股的佔比越來越大。港股在流動性日漸低下的情況下,這幾年還不斷地發IPO,還有吸納各種在美上市中概股,再加上美元回流美國,港股本身資金就少,還多多分流,這也就造成了普遍的流動性下降。從圖上可以看出,外資一向是港股最大的力量,可如今外資不動時,內資力量不足,所以港股資金面越來越糟。

不過指數過度反映了港股的低迷,實際上港股指數也有一定失真,具體體現在其納入機制上。在過去的幾年裏,我們可以看到恆生指數經常在高位納入景氣個股,其指數編制機制是某類公司市值達到門檻即納入,這就很容易導致某個公司在市值低位不納入,漲了數倍後才納入。顯然,股價漲幅最大的部分不給指數作貢獻,等到市值很大,易跌難漲時,开始給指數拖後腿了。18-19年大批房地產公司納入指數,20-21年大批互聯網公司納入指數並加大權重,今年以來开始納入能源周期股,都是一樣的做法,如中國神華這種重點行業的巨頭公司,竟然在最近才納入恆指,這對指數的影響可想而知。所以,港股其實也沒有指數看來的那么差。只是對於喜歡投資一籃子股票,买各種指數ETF的港股投資者來說,那是真的天坑。二、有把握的模式那么在此時此刻的港股,快要新低,機會是有多大呢?我們還是從港股最有把握的投資模式出發。1.喫股息首先看到高分紅的藍籌股,大部分都是AH兩地上市,這次情況下,同一公司選擇H股而非A股,獲得相對收益。原因在於,兩地都上市的AH股很多都是穩定派息的藍籌股,H股一般比A股折價約20%左右,但同股同權,H股的股息率天然是更高的,長期來看,如果H股和A股保持每天漲幅一樣,H股分紅後市值下降比例更大,因此股息率差距(假設分紅穩定)將更大,AH折價將被逐漸拉大,但從歷史看,AH股溢價長期就保持在130-140左右,因此,出於AH收斂的原因,H股漲幅就得跑贏A股,這就是相對收益的來源。 當然,這裏面的前提還得要分紅再买入,而也受分紅費用的幹擾,假設H股分紅徵稅28%,那么回報將大打折扣,假設H股分紅費用只收10%,那么其H股跑贏A股的力度就要強得多。這是H股穩定跑贏A股相對收益的方法,當然,投資收息的玩法實在太小衆,畢竟來錢太慢,而港股天然非本幣市場,大家也不愿意長期持有港幣,這也使得這個穩定產生的投資模式大多數時候都不被重視。但最近隨着H股下跌,長期穩定的AH價差指數也到了一個高位,從股息率的角度出發,相同的公司以更低價买入將長期收獲更多股息。港股AH藍籌低估收息仍是港股最有把握的投資方向。目前美元和港幣的融資利率在5%以下,而稅後股息率接近10%的公司已經不少了,在以前,港股市場流動性還不錯的時候,無成長穩定派息股票的定價就是7-8%股息率,只要後面加息不太過分,這也未嘗不是可套利的空間。2.流動性鐘擺效應港股另外爲人著稱的就是流動性鐘擺效應,鐘擺從一個極端到另一個極端,由於港股人氣低迷,所以流動性不足時,估值往往跌倒匪夷所思,某些個股深度破淨,或者成長股跌到穩定利潤的5倍PE或更低都不少見。但當市場恢復景氣,戴維斯雙擊的估值提升空間將比任何市場都要來得猛,一些小股票在預期翻轉後,一年飆個10-20倍也不是難事。所以對於基本面沒有問題的港股,投資者現在看到了在流動性鐘擺在悲觀時極端的一面,也要想起景氣時極端的另一面。例如目前港股仍然保持着高景氣和高人氣,愿意給高估值的幾個板塊,新能源還有部分消費股,其估值仍然很高,並且過去幾年因爲估值修復而造就的超大漲幅清晰可見。這種情況下,港股也制造出更大的超額回報的可能。只要能判斷對未來,等到後面流動性修復時,雙擊自然而然就發生了。但對很多投資者來說,在沒有流動性的小股票裏承受這一切真的是太煎熬了。而且有什么意外需要變現時,將變得極爲困難,這需要非常的耐心。三、獨特價值的存在港股要好起來,還是得要更多的投資者參與到裏面才行,而且必須要港股裏面提供獨一無二的標的才行,上面說的H股替代A股收息,不符合這一點。對照A股和美股,港股特有的板塊目前主要是互聯網和醫藥板塊。主要是很多暫時無盈利的,商業模式新穎的,需要大量海外融資的公司,A股還無法接受他們的虧損,而美股現在審計矛盾,所以在港股上市最合適。長期來看,這一定位暫時來看還不會改變。無獨有偶,這些公司很多都靠融資發展,加息周期最受傷,而且這幾年互聯網和醫藥行業都面臨景氣見頂的局面,所以港股最特色的板塊周期下行,也造就了港股的慘淡,但換個角度看,只要這些行業能景氣復蘇,或者出來一些有未來的公司,那就實現了港股的差異化了。騰訊就是這么個例子,只有港股能买到,很多投資者長期在港股賺的盆滿鉢滿也是靠騰訊,這樣的股票賦予了港股價值,正如台積電之於台灣股市。因此多出現這樣特別的出衆的公司,港股市場自然就是有意義的。打造恆生科技指數等基本上都是出於這種目的,但在他們周期下行時,港股也要承受更多的壓力。也可以說,承接中概股回潮任務,還有港股保持對新興行業公司IPO的歡迎,短期內也加大的港股的承壓,但這是犧牲短期換長期的做法,當這些行業景氣恢復,港股跟隨恢復的步伐也會一樣猛烈。四、結語綜合來看,現在的港股雖然不斷下跌,但也不算差,對收息愛好者而言,股價越低股息率越高,而剛好港股的特色板塊互聯網醫藥等新業態處於周期性低谷,因此迭代中的港股市場不可避免地受加倍衝擊。

當然,這裏面的前提還得要分紅再买入,而也受分紅費用的幹擾,假設H股分紅徵稅28%,那么回報將大打折扣,假設H股分紅費用只收10%,那么其H股跑贏A股的力度就要強得多。這是H股穩定跑贏A股相對收益的方法,當然,投資收息的玩法實在太小衆,畢竟來錢太慢,而港股天然非本幣市場,大家也不愿意長期持有港幣,這也使得這個穩定產生的投資模式大多數時候都不被重視。但最近隨着H股下跌,長期穩定的AH價差指數也到了一個高位,從股息率的角度出發,相同的公司以更低價买入將長期收獲更多股息。港股AH藍籌低估收息仍是港股最有把握的投資方向。目前美元和港幣的融資利率在5%以下,而稅後股息率接近10%的公司已經不少了,在以前,港股市場流動性還不錯的時候,無成長穩定派息股票的定價就是7-8%股息率,只要後面加息不太過分,這也未嘗不是可套利的空間。2.流動性鐘擺效應港股另外爲人著稱的就是流動性鐘擺效應,鐘擺從一個極端到另一個極端,由於港股人氣低迷,所以流動性不足時,估值往往跌倒匪夷所思,某些個股深度破淨,或者成長股跌到穩定利潤的5倍PE或更低都不少見。但當市場恢復景氣,戴維斯雙擊的估值提升空間將比任何市場都要來得猛,一些小股票在預期翻轉後,一年飆個10-20倍也不是難事。所以對於基本面沒有問題的港股,投資者現在看到了在流動性鐘擺在悲觀時極端的一面,也要想起景氣時極端的另一面。例如目前港股仍然保持着高景氣和高人氣,愿意給高估值的幾個板塊,新能源還有部分消費股,其估值仍然很高,並且過去幾年因爲估值修復而造就的超大漲幅清晰可見。這種情況下,港股也制造出更大的超額回報的可能。只要能判斷對未來,等到後面流動性修復時,雙擊自然而然就發生了。但對很多投資者來說,在沒有流動性的小股票裏承受這一切真的是太煎熬了。而且有什么意外需要變現時,將變得極爲困難,這需要非常的耐心。三、獨特價值的存在港股要好起來,還是得要更多的投資者參與到裏面才行,而且必須要港股裏面提供獨一無二的標的才行,上面說的H股替代A股收息,不符合這一點。對照A股和美股,港股特有的板塊目前主要是互聯網和醫藥板塊。主要是很多暫時無盈利的,商業模式新穎的,需要大量海外融資的公司,A股還無法接受他們的虧損,而美股現在審計矛盾,所以在港股上市最合適。長期來看,這一定位暫時來看還不會改變。無獨有偶,這些公司很多都靠融資發展,加息周期最受傷,而且這幾年互聯網和醫藥行業都面臨景氣見頂的局面,所以港股最特色的板塊周期下行,也造就了港股的慘淡,但換個角度看,只要這些行業能景氣復蘇,或者出來一些有未來的公司,那就實現了港股的差異化了。騰訊就是這么個例子,只有港股能买到,很多投資者長期在港股賺的盆滿鉢滿也是靠騰訊,這樣的股票賦予了港股價值,正如台積電之於台灣股市。因此多出現這樣特別的出衆的公司,港股市場自然就是有意義的。打造恆生科技指數等基本上都是出於這種目的,但在他們周期下行時,港股也要承受更多的壓力。也可以說,承接中概股回潮任務,還有港股保持對新興行業公司IPO的歡迎,短期內也加大的港股的承壓,但這是犧牲短期換長期的做法,當這些行業景氣恢復,港股跟隨恢復的步伐也會一樣猛烈。四、結語綜合來看,現在的港股雖然不斷下跌,但也不算差,對收息愛好者而言,股價越低股息率越高,而剛好港股的特色板塊互聯網醫藥等新業態處於周期性低谷,因此迭代中的港股市場不可避免地受加倍衝擊。

長期來看,港股市場的屬性決定了它依然具有一些獨特價值,只要有獨特價值,就不可能被替代,事實上除了A股和美股,H股在全球市場裏面流動性也算不錯了。當然,釋放港股全部價值的關鍵,仍然在於讓最應該投資港股的中國投資者可以自由地參與到港股中來。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:邊沿化的港股大漲了?

地址:https://www.breakthing.com/post/17127.html