零跑汽車(09863.HK)

保薦人: 中國國際金融香港證券有限公司 花旗環球金融亞洲有限公司 摩根大通證券(遠東)有限公司 建銀國際金融有限公司

上市日期 2022 年 09 月 29日(周四)

招股價格 48.00港元-62.00港元

集資額 62.79億港元 -81.11億港元

每手股數 100股

入場費 6262.49港元

招股日期 2022 年 09月 20 日—2022 年 09月 23 日

招股總數 13081.91萬股

國際配售 11773.71萬股 ,約佔 90%

公开發售 1308.20 萬股 ,約佔 10%

總市值 548.50億港元-708.48億港元

公司簡介:

零跑汽車是一家中國領先的智能電動汽車公司,致力於爲用戶的出行和生活創造最大價值。

公司創辦於2015年,主要聚焦於價格在人民幣15萬元至30萬元的中國中高端主流新能源汽車市場。相比截至最後實際可行日期中國電動汽車市場的大部份同價位區間可比車型,該公司的旗艦車型C11及C01駕駛續航裏程更長、加速更快、車內空間更大及自動駕駛功能更豐富。2021年全年,該公司合計交付43748輛電動汽車,較2020年增長443.5%。根據弗若斯特沙利文的資料,按交付量計,該公司是中國領先的新興電動汽車公司中增速最快的公司。該公司於2022年上半年交付51994輛智能電動汽車,較2021年同期增長265.3%。

該公司自主研發智能電動汽車核心系統及電子部件中的所有關鍵軟硬件。根據弗若斯特沙利文的資料,該公司是中國目前唯一一家具有全域自主研發能力的新興電動汽車公司,在中國市場所有新能源汽車公司中也是少數幾家具有全域自研能力的公司之一。該公司從底層开始進行系統及電子部件的平台化开發,使其可以在不同電動車型之間高度靈活復用,使該公司的研發更加高效且具成本效益。根據弗若斯特沙利文的資料,該公司亦是中國垂直整合程度最高的新興電動汽車公司,在中國市場所有新能源汽車公司中也是垂直整合程度最高的公司之一,實現了智能電動汽車所有核心系統和電子部件的自主研發設計與生產制造,打造了智能動力系統、自動駕駛系統及智能座艙系統。

在產品方面,零跑汽車目前在售車型共有3款量產車和一款預售車型,其主力車型T03售價爲7.95萬元起;S01起售價爲12.99萬元;C11起售價爲17.98萬元;其第四款車型C01即將於9月28日上市,售價18萬元起。

招股書提到,到2025年底,零跑計劃推出8款全新車型,其中包括三款轎車、四款SUV車型以及一款MPV車型,以擴大其產品矩陣,覆蓋更多的細分市場。

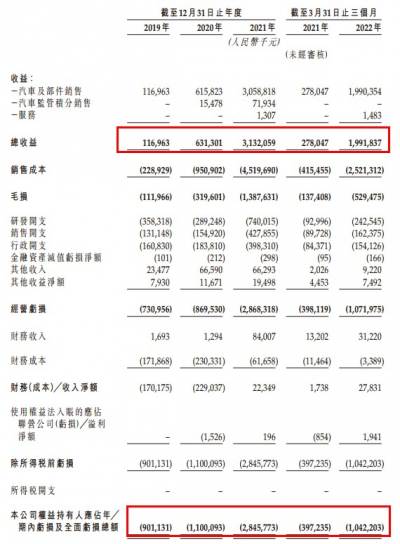

招股書信息顯示,2019年、2020年、2021年及2022年前三個月,零跑汽車營收分別爲1.17億元、6.31億元、31.32億元以及19.92億元,其中智能電動汽車及部件銷售是其主要收入來源。2019年-2021年及2022年前三個月,零跑汽車對應虧損分別爲9.01億元、11億元、28.46億元以及10.42億元,同期的經調整虧損分別爲8.1億元、9.35億元、26.29億元以及9.69億元。

據零跑汽車方面透露,由於新車型的研發投入及生產設施、銷售網絡的擴張,2022年預期將繼續產生淨虧損。

盡管背靠大華股份,零跑汽車的融資之路相對順利,但仍然難逃造車“燒錢”過快的宿命。與其他造車新勢力一樣,零跑汽車目前仍處於難以盈利的困境。據聆訊後資料集顯示,零跑汽車2019年至2021年三年累計虧損超過48億元;與此同時,零跑汽車的毛利率指標雖然有所改善,但仍舊沒能扭正。招股書顯示,零跑汽車本次IPO募集資金約40%用於研發、約25%用於提升生產能力,約25%用於擴張業務及提升品牌知名度,約10%用於運營資金及一般公司用途。

目前,新勢力造車市場現狀,小鵬汽車、理想汽車、蔚來汽車月交付量已經突破萬輛,屬於第一梯隊;哪吒汽車、零跑汽車、威馬汽車屬於第二梯隊,哪吒已經邁進月交付萬輛的門檻,但不太穩定;零跑汽車緊隨其後,發展勢頭良好,未來值得期待;威馬汽車起步較早,但目前發展最爲緩慢。

零跑汽車無論是技術沉澱,還是新車規劃,步伐都越來越成熟,2022新的一年首月交付量迎來开門紅,期待接下來更精彩的市場表現。

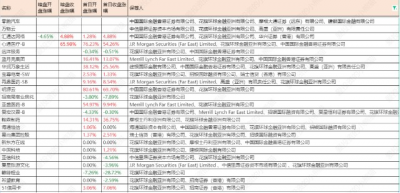

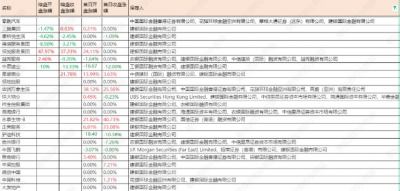

基石投資者:

基石佔比33.70%

保薦人歷史業績:

中國國際金融香港證券有限公司

花旗環球金融亞洲有限公司

摩根大通證券(遠東)有限公司

建銀國際金融有限公司

02

中籤率和新股分析

(來自AIPO)

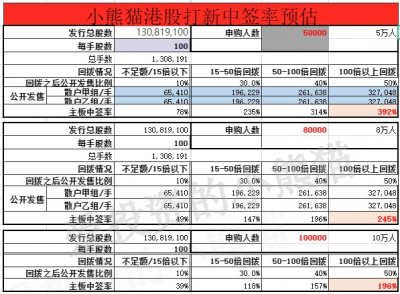

第一天展現出來的孖展沒足額!目前市場情緒看來肯定不會超過15倍回撥,

中籤率分析:

關於中籤率方面,估計這次公开配售的超額認購倍數肯定不會超過15倍,那么如果按照正常的情況下回撥10%,按照50000人來參與預估一下,一手中籤率應該在78%。按照80000人認購,那一手中籤率應該在49%。

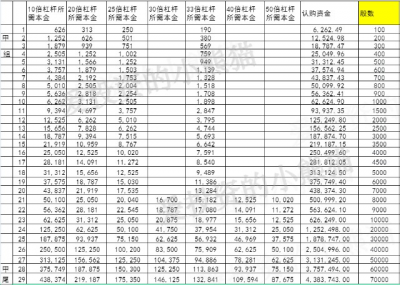

甲組的各檔融資所需要的本金還有融資金額對應如下表:

乙組頭,這次是501萬本金,乙組的各檔融資所需要的本金還有融資金額對應如下表:

乙組的各檔融資以及各檔利息利率對應的金額如下表:

這票打不打?且看我下面的分析:

公开信息顯示,本次IPO之前,零跑汽車已完成6輪融資,總金額超過115億元,對其投資機構包括杭州市國資委、國信證券、中金資本、紅杉資本、上海電氣等,公司上市前的估值達220億元,不過這應該是之前的一級市場的估值,現在發五六百億,也確實不便宜。

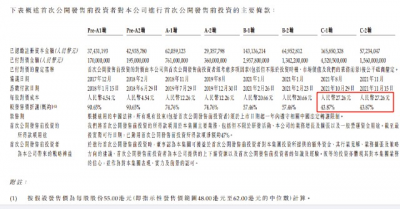

按照2021年11月15日最後一輪融資的成本價是27.26元人民幣,折算港幣是30.37港元,比現在最低發行價48港元賺了17.63港元,這居然還能盈利37%,按招股書上說的55元的定價居然還有40%多能賺,這票一級市場簡直是賺爽了,那反過來這么貴的價格給二級市場,人家能認可嗎?

那按理說這么貴。市場應該是不太會不認可的。大概率上市之後應該暴跌,那如果是不跌,大概率是因爲有人維持住不讓他跌,但也可能漲也漲不了多少,反正能上市成功就可以,這種就屬於保發行上市就可以了,反正一級市場已經賺的夠多了,那還有一種可能就是上市之後稍微再拉伸一下,上市之後一級市場投資的股東總要退出的,所以有可能也是拉高之後再套現離場。就比如中國中免的這個就是如此,今天剛剛出了公告:

聯交所權益披露顯示:新加坡政府投資公司(GIC)上周四減持內地最大免稅店營運商中國中免(01880)6.5萬股 H 股,每股平均價約181.5港元,套現約1180萬港元。持股比例由百分之10降至9.9左右。

上一個票萬科,一級市場那邊账面顯示是虧了50%多(實際底下什么協議這我們不知情的),好歹是折價發行,其實給二級市場的價格還算仗義了。

萬物雲 (02602.HK) 首次公开發售前投資者爆虧了58%?港股年內最大IPO! ——2022年9月港股打新分析

那現在這個零跑汽車,去年融資的一級市場那邊還賺40%,現在這種市場行情都不留空間和水位給二級市場的,發這么貴,真不知道誰敢接。反正IPO公开配售我是不參與這種。綜上:這個票還是謹慎認購吧。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:零跑汽車 (09863.HK) 一級市場投資者能掙40%!

地址:https://www.breakthing.com/post/20587.html