這個萬科真的是拖了太久了,本來今年四五六月份說是要來,硬是拖到今天才來。又等了三個月,這一拖可就是錯過了一波反彈,早在456月份那會兒,國家的政策都已經开始支持地產了,地產股的反彈也是最得勁的,大家對房地產又重拾了希望,再加上經過3月份一波急促下跌,456月份基本上就是指數反彈的基調,真要這個時候來,可能還有一點熱度能炒一炒,但是反觀現在,一切都涼涼了。

4月份那會就已經寫好了這篇文章了,本來還期待着萬科的這個物業部下來能夠拯救最近的新股,結果硬是拖到今天,能不拖垮目前的新股市場就不錯了。3月31日,萬科召开2021年業績發布會,萬科物業事業集團首席合夥回應萬物雲上市進展問題時回應稱,上市進程中證監會已經給出了“小路條”。。

4月1日,萬物雲科技股份有限公司在港交所遞交了招股書,中信證券、花旗、高盛爲聯席保薦人。萬科拆分物業服務子公司萬物雲 將赴港上市,把物業和科技結合,萬科物業從物管企業升級爲綜合城市服務商,業務從住宅物業延伸到商住服務、城市服務、科技服務、專業服務等。

一、公司簡介:

2020年10月27日,萬科物業發展股份有限公司更名爲萬物雲。萬物雲空間科技服務股份有限公司是萬科企業股份有限公司的控股子公司。

萬物雲以「萬科物業」和「萬物梁行」爲核心品牌,逐步搭建了豐富且系統化的萬物雲自主品牌集群,三大業務條线下的品牌如下:

小區空間居住消費服務:「萬科物業」,「樸鄰」和「萬物爲家」等;

商企和城市空間綜合服務:「萬物梁行」及「City Up」等;

AIoT及BPaaS解決方案服務:「萬睿科技」、「祥盈企服」和「第五空間」等。

在之前的一次媒體溝通會上,曾有記者詢問”爲什么萬科物業一直遲遲不上市“,當時鬱亮的回答是,一定要等到萬科物業成爲城市服務商,區別於傳統的物業公司,才會讓其上市。現在是真的來了。

萬物雲引領並推動了中國物業服務行業的發展,他們成爲了中國領先的全局空間服務提供商,也是獨一無二的由小區、商企和城市空間「三駕馬車」業務體系協同驅動的服務供貨商。能夠保持這樣的市場領先地位與他們的自我驅動的文化息息相關通過AIoT和BPaaS解決方案服務,他們在空間裏實現了遠程和混合運營,進而爲客戶提升空間服務效率。基於他們的品牌定位,他們致力於爲中國經濟最發達的高线級城市空間以及客戶提供優質服務。

下圖說明了他們獨特的商業模式:

(圖來自招股書)

在不斷探索業務發展方向和主動實施战略轉型的過程中,他們建立了包括以下三大業務分部的業務模式:

(圖來自招股書)

二:公司業務分析

截至2021年12月31日,萬物雲提供物業服務的在管住宅物業總建築面積約爲6.604億平方米,在中國內地及香港提供物業及設施管理服務,涵蓋1,565個項目(其中來自獨立第三方的物業及設施管理項目數量1,316個),在管總建築面積超過1.20億平方米。於2021年,萬物雲的物業及設施管理項目留存率爲97.2%,在管小區項目的平均物業管理費爲3.13元/平方米/月。

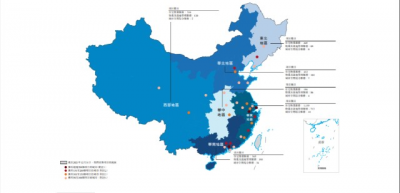

截至2021年12月31日,萬物雲的空間服務覆蓋了中國32個省的153個城市。其中,一线及香港、新一线及二线城市小區項目在管面積佔總小區項目在管面積的比例爲89.0%,商企項目合約面積佔總商企項目在管面積的比例約爲90.8%。其中,在超過30個城市運營的在管項目超過50個,在一线城市平均在管項目個數爲217個。

萬物雲的商業模式從以下三個業務板塊來看:(i)小區空間居住消費服務;(ii)商企和城市空間綜合服務;及(iii) AIoT及BPaaS解決方案服務。

小區空間居住消費服務,包括:

住宅物業服務,就住宅物業向業主、業主協會或住戶提供的清潔服務、秩序維護服務、園藝服務及維修及維護服務。

居住相關資產服務,主要包括房屋銷售及租賃經紀服務及房屋再裝修及美居服務。

其他小區增值服務,主要包括車位銷售服務所得傭金收入、來自公共區域運營服務、機電設備維修服務和小區餐飲服務的收入。

商企和城市空間綜合服務,包括:

物業及設施管理服務,覆蓋(i)商企物業服務,着重於商業場所的物業管理工作;及(ii)綜合設施管理服務,着重於解決用戶非核心業務流程中產生的工作空間需求。

开發商增值服務,主要包括(i)案場服務;(ii)交付前支持服務;及(iii)樓宇修繕服務。

城市空間整合服務,主要包括(i)城市空間治理;(ii)城市專項設施運營;及(iii)城市資源整合運營。

AIoT及BPaaS解決方案服務,包括:

智慧物業解決方案,主要包括設備、設計、整合及建造,各部分高度依存彼此及高度關聯。

AIoT解決方案,向开發商、業主及其他企業和機構客戶提供的AIoT解決方案,覆蓋智能物業生命周期從初始工程設計、施工到交付後運營的各個階段。

BPaaS解決方案,(i)向企業客戶提供遠程企業運營服務,以支持企業客戶的非核心業務流程;及(ii)遠程空間運營服務,如智能城市空間工作流程管理服務及運營數據分析服務。

截至2021年12月31日,萬物雲住宅物業服務的地域分布擴展至中國30個省、直轄市和自治區的逾120個城市,管理2823個住宅物業,總建築面積6.6億平方米;在管住宅及商企物業建築面積已達約7.85億平方米。

根據沙利文的報告,於2020年,按來自一线城市、新一线城市及二线城市的收入計,萬物雲在所有物業服務公司中排名第一;

根據樂居財經於2022年作出的國民物業服務客戶滿意度調查,「萬科物業」位列物業服務品牌前列;

根據中指研究院的行業報告,2019年萬科物業的品牌價值約爲人民幣1,300億元;

「萬科物業」榮獲中國互聯網小區運營領先企業等殊榮,並曾連續十年蟬聯中國物業服務百強企業榜首(2020年起萬科物業正式宣布不再參與此類評比)。

三、行業情況

根據弗若斯特沙利文的資料,中國小區空間居住消費服務市場總收入已由2016 年的人民幣21,093億元增至2020年的人民幣29,054億元,整體年復合增長率爲8.3%。預計2025年將達到人民幣48,576億元,2020年至2025年期間的整體年復合增長率爲 10.8%。下圖列示2016年至2025年期間中國小區空間居住消費服務市場總收入:

根據弗若斯特沙利文的資料,中國商企和城市空間綜合服務市場的總收入已由 2016年的人民幣15,549億元增至2020年的人民幣33,911億元,整體年復合增長率爲 21.5%。預計2025年中國商企和城市空間綜合服務市場的收入將達到人民幣85,450億 元,2020年至2025年的整體年復合增長率爲20.3%。下圖列示2016年至2025年期間中國商企和城市空間綜合服務市場的總收入:

智慧城市雲服務市場的總收入由2016年的人民幣256億元增至2020年的人民幣 915億元,年復合增長率爲37.5%。預計到2025年將增至人民幣4,001億元,2020年至 2025年的年復合增長率爲33.0%。

智慧城市雲服務市場是一個廣闊的市場,參與者主要集中在互聯網及大數據行 業。盡管萬物雲在各類市場保持領先地位,但萬物雲的技術能力仍處於早期發展階段,根據萬物雲的業務战略,其預計將在智慧城市雲服務市場繼續增長。

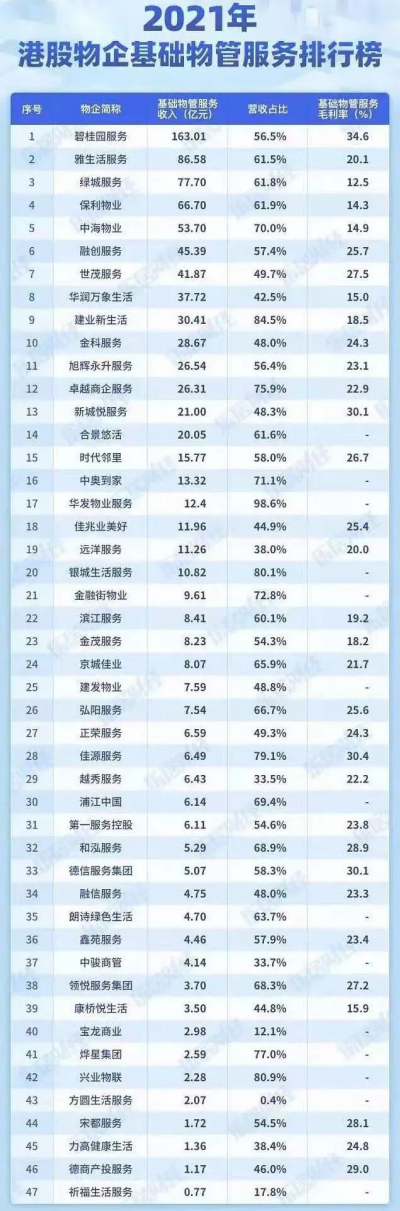

四、行業競爭格局

根據弗若斯特沙利文的資料,2020年中國小區空間居住消費服務市場的總收入已達到人民幣29,054億元。中國小區空間居住消費服務市場分散。2020年中國小區空間居住消費服務市場前五大服務提供商的收入貢獻率約爲2.19%,其中,萬物雲以0.22%的市場份額位居第二。

此外,根據弗若斯特沙利文的資料,2020年中國住宅小區空間服務市場的收入 達到人民幣2,068億元。根據弗若斯特沙利文的資料,在市場中的小區服務提供商中, 2020年萬物雲按收入計排名第一,市場份額爲5.14%。

根據弗若斯特沙利文的資料,中國的商企和城市空間綜合服務市場收入在2020年達到人民幣33,911億元。商企和城市空間綜合服務市場競爭激烈且分散。在商企和城 市空間綜合服務市場,按2020年的收入計,前五名商企和城市空間綜合服務提供商佔 0.69%的市場份額,其中萬物雲以0.19%的市場份額排名第一。

根據弗若斯特沙利文的資料,按2020年的收入計,中國商企空間綜合服務市場的前五名商企空間綜合服務提供商佔0.75%的市場份額,其中萬物雲以0.27%的市場份額排名第一。

五、公司財務分析

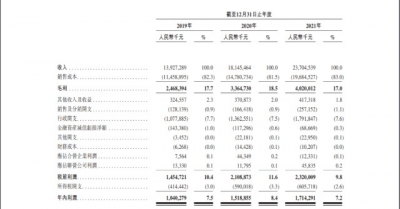

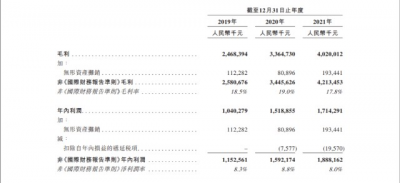

2011至2021年,萬物雲的業績保持穩定增長,總收入規模增長超過16倍,復合增長率超過30%。2019至2021年,萬物雲的營收分別爲139.27億元、181.45億元和237.05億元。毛利率分別爲17.7%、18.5%和17.0%;淨利潤率分別爲8.3%、8.8%和8.0%

(圖來自招股書)

招股書顯示,在過去的2019年、2020年和2021年三個財政年度,萬物雲的營業收入分別爲 139.27億、181.45億和 237.05億元人民幣,相應的淨利潤分別爲 10.40億、15.19億和 17.14億元人民幣。

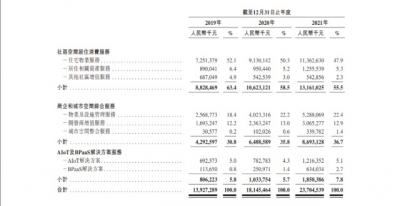

下表爲萬物雲按業務板塊及服務條线劃分的總收入明細

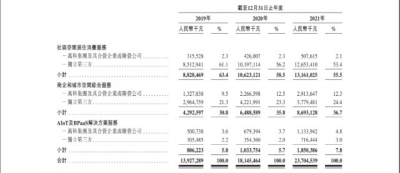

下表爲萬物雲按業務板塊及最終付款客戶類型劃分的總收入明細

傳統物業服務仍佔據萬物雲的營收絕對佔比。自2019年、2020年及2021年,公司物業服務佔同年總收入的70.5%、72.5%及70.2%,傳統物管服務仍然是主營,

其中,社區空間居住消費服務主要是爲所管理的住宅物業的業主及住戶提供住宅物業服務、居住相關資產服務及其他社區增值服務,這塊業務貢獻公司收入佔比達到5成以上;商企和城市空間綜合服務則是提供物業及設施管理服務、开發商增值服務及城市空間整合服務,近年來收入規模增長較快,收入佔比由2019年的30.8%提升至36.7%;AIoT及BPaaS解決方案服務目前收入佔比還不足10%。

萬物雲的增長模式將策略重點放在提升他們位於中國經濟最發達的高线級城市的服務覆蓋濃度。多年來在這些重要战略城市建立的業務規模及知名度品牌美譽使他們能夠收取更高的物業服務費用溢價,從而加快收入增長。以下地圖表示截至2021年12月31日萬物雲住宅物業服務項目、物業及設施管理項 目及城市空間綜合服務項目的地域分布:

(圖來自招股書)

總結:

要說基本面,這都不是什么問題,絕對的龍頭企業,只可惜是房地產,物業股跟着房地產一起死了。前幾天聽了個私募路演,雖然我對這種純粹的股票多投頭策略的基金不买也不推薦,但他們的產品路演直播會議我還是會去聽,主要也是爲了了解市場,觀察市場,這些私募主理人對市場的研究很多都比較透徹的,參考一下他們是什么樣的觀點。在直播會議講到了他們也是去年抄底港股的物業股,市盈率從幾十倍掉到了幾倍。。真的是深不見底,結果直接回撤了55%,前幾年這個私募是多牛逼。從2014年到2021年翻了快8倍,結果這一年直接回撤了快60%,史無前例的回撤。這段時間回撤的走勢跟物業股下跌的走勢很像。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:物業股龍頭終於來了,萬物雲基本面介紹

地址:https://www.breakthing.com/post/20588.html