萬物雲 (02602.HK)

保薦人: 中信裏昂證券資本市場有限公司 花旗環球金融亞洲有限公司 高盛(亞洲)有限責任公司

上市日期 2022 年 09 月 29日(周四)

招股價格 47.10港元-52.70港元

集資額 54.97億港元 -61.51億港元

每手股數 100股

入場費 5323.11港元

招股日期 2022 年 09月 19 日—2022 年 09月 22 日

招股總數 11671.40萬股

國際配售 10504.26萬股 ,約佔 90%

公开發售 1167.14 萬股 ,約佔 10%

總市值 549.72億港元-615.08億港元

市盈率 28.53

公司簡介:

萬物雲是中國領先的物業管理服務提供商。於2021年在中國物業管理服務市場中排名第一,佔有4.28%的市場份額。。32年來,在競爭激烈和高度分散的行業中,公司始終堅守爲客戶做好服務的初心,讓更多用戶體驗物業服務的美好。依托於品牌優勢和服務品質,公司的業務範圍已拓展至物業管理以外的業務,並成爲了增長模式由社區、商企和城市空間業務體系協同驅動的領先服務提供商,爲住宅社區、工作場所和公共建築等多元化的物業以及覆蓋業主、企業及其他機構客戶的廣泛客戶群提供服務。

萬物雲的業務模式主要分爲三大業務板塊:社區空間居住消費服務;商企和城市空間綜合服務;AIoT及BPaaS解決方案服務。

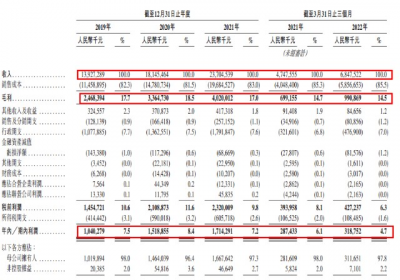

於2019年、2020年及2021年,以及截至2021年3月31日及2022年3月31日的三個月,萬物雲的毛利分別爲24.68億元、33.65億元、40.2億元,以及6.99億元、9.9億元。毛利的增長與收入增長相一致。

於2019年、2020年及2021年,其毛利率分別爲17.7%、18.5%及17.0%。截至2021年及2022年3月31日的三個月,萬物雲的毛利率分別爲14.7%及14.5%。

於2019年、2020年及2021年,萬物雲的收入由2019年的人民幣139.27億元增加30.3%至2020年的人民幣181.45億元,並進一步增加30.6%至2021年的人民幣237.05億元。公司的收入由截至2021年3月31日止三個月的人民幣47.48億元增至截至2022年3月31日止三個月的人民幣68.48億元。

萬物雲的年內利潤由2019年的人民幣10.40億元增至2020年的人民幣15.19億元,並進一步增至2021年的人民幣17.14億元。公司的期內利潤由截至2021年3月31日止三個月的人民幣2.87億元增加10.9%至截至2022年3月31日止三個月的人民幣3.19億元

假設超額配股權未獲行使,假設發售價爲每股發售股份49.9港元,集團估計將會收到全球發售所得款項淨額約57億港元。其中,約35%將用於爲在選定街道發展集團聚焦濃度战略及在全國範圍內推行集團的“萬物雲街道”模式提供資金,從而擴大業務、實現規模效益及創造新收入機會;約25%將用於投入集團AIoT及BPaaS解決方案的开發,旨在加強集團开發硬件與軟件產品的能力,以通過AIoT及BPaaS解決方案服務加快收入增長使集團具備建立產業互聯網的能力;約20%在未來三至五年將用於收購三至五家增值服務提供商及集團行業上下遊供應鏈服務提供商的大多數權益來孵化萬物雲生態系統;約10%將用於吸納及培養人才;及約10%將用於營運資金及一般公司用途。

今年以來,曾被視爲香餑餑的物業股在市值、PE上都出現了較大幅度的回調,其中也包括龍頭物業公司。去年7月,華潤萬象生活的市盈率高達113.8倍,近期已回落至34倍左右;碧桂園服務、旭輝永升生活的市盈率彼時也達到60倍以上,如今均已回調至約不到10倍。

按照招股書中第145-146頁的介紹:在2021年10月-12月份期間,多宗萬物雲股權的轉讓價格爲每股價格99.8元/股左右。對應當時公司股票數10.5042億股,公司估值1048億元。值得一提的是,萬物雲選擇上市的時點並非物業管理股估值高潮期。

按照摩根士丹利9月15日發表的研究報告,物管股上半年業績出現分化,國企背景的物管股呈現穩定增長,而私企的物管股則表現疲軟。

摩根士丹利指出,物管股目前正處於歷史低谷,明年預測市盈率7.9倍,2021至2024年的盈利年復合增長率爲16%。

摩根士丹利認爲,物管股的股價短期內可能會繼續受壓,因爲盈利仍在調整中,住房市場下行的連帶影響仍是需要關注的關鍵因素。但長期仍看好物管行業,因爲商業模式的防守性未改變,相信在房地產市場穩定後,仍能實現良好的增長,偏好國企背景的物管股。

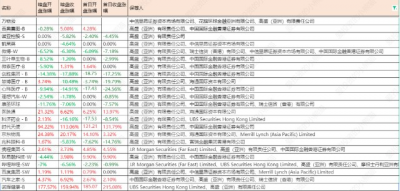

基石投資者:

基石投資者佔比37.26%

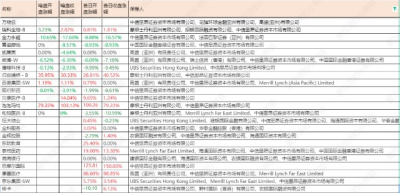

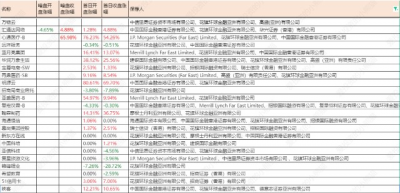

保薦人歷史業績:

中信裏昂證券資本市場有限公司

花旗環球金融亞洲有限公司

高盛(亞洲)有限責任公司

02

中籤率和新股分析

(來自AIPO)

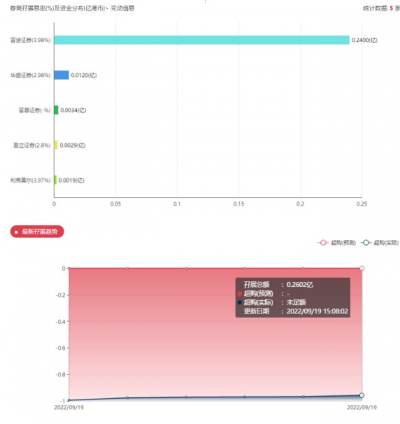

第一天展現出來的孖展沒足額!目前市場情緒看來肯定不會超過15倍回撥。

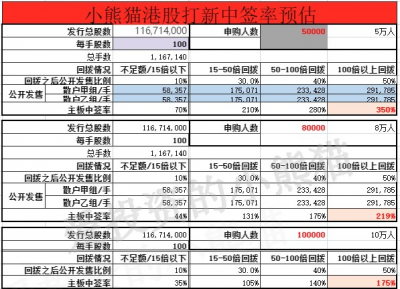

中籤率分析:

關於中籤率方面,估計這次公开配售的超額認購倍數肯定不會超過15倍,那么如果按照正常的情況下回撥10%,按照50000人來參與預估一下,一手中籤率應該在70%. 按照80000人認購,那一手中籤率應該在44%。

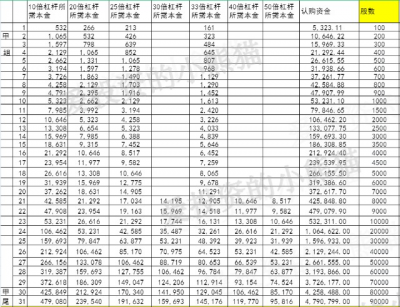

甲組的各檔融資所需要的本金還有融資金額對應如下表:

乙組頭,這次是533萬本金,乙組的各檔融資所需要的本金還有融資金額對應如下表:

乙組的各檔融資以及各檔利息利率對應的金額如下表:

這票打不打?且看我下面的分析:

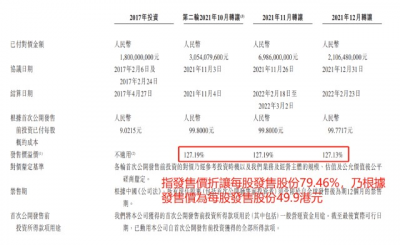

先看看上一輪投資者的估值,首次公開發售前投資者,仔細看看去年來投資的這些投資人,以99塊錢的人民幣搞了幾十個億!折合111hkd的價格,現在招股價格 47.10港元-52.70港元,去年來投資的都溢價了127%!意味着去年首次公开發售前投資者現在已經爆虧了58%!真的是冤大頭,假如下限定價發47.1hkd,需要漲137%才回本!

看起來是虧了不少的,不過如果是有協議的話可能一級市場股東也不一定會多少賠錢,有些是會做出一些賠償的,之前文章講過這個裏面的故事,這裏水還是挺深的,有關於一級市場方面的內容,我也找了一些私募公司,後面請他們直播來給大家講講一級市場方面的內容,科普一下這裏的情況是怎么樣的以及談談最近一年多來一級市場那邊情況。時間在9月22號星期四,下午4點,有80分鐘。

行情差爲何公司還IPO上市?來講講對賭協議,還真有公司上市對賭違約被判了

早在2019年保利物業來上市的時候,我們就期待着這個物業股龍頭萬科的到來,直到現在2022年等了三年他才來,現在早已物事人非人去樓空了,最近兩年的物業股,真的不能用慘字來形容了,伴隨着地產股大跌。物業股同樣也是。對全方位的受影響,今年上市了5個物業股累計跌幅全都是下跌的,(貝殼除外),就連小票都是暴漲暴跌的,況且還是跌的偏多!

再說說物業新股首日的表現,前幾個月力高健康生活上市首日暴漲,高开高走,漲26%,讓我們大羨慕。然後前幾周上市的魯商服務,上市首日暴跌25%,而且從暗盤开始,就有人不停的在賣,通過日內看盤的方法,能很明顯發現,盤口和成交額明顯不正常。果不其然,首日就直接暴跌。

小物業國配狂賣,綠鞋都護不住!玄武雲護盤給力!

估計經歷了上個物業股,這次沒人敢玩了吧?這票參與認購的人數可能又要創新低了,另一方面整個物業股板塊,無論是股價還是估值,都是創歷史新低了,並且還呈現快速下跌的趨勢。房地產和物業無疑也是今年最慘的板塊,真的不難再慘了。

再看最近的這些新股好像大幅破發的也不多,保發行真的是保住了,暗盤跌的時候首日也能不漲不跌0%漲幅,真的是厲害了,這票可能有些國配是有機會,公司和投行都愿意和投資人進行深度溝通和積極交流的國配是可以參與的,如果是散戶通過自己账戶弄的沒有和上市公司或投行進行充分溝通的那種,強烈不建議參與。

現在新股的公配打新基本上都屬於純粹賭博了,而且很奇怪的是大盤股幾乎都是0%的漲幅,基本上可以理解爲保發行上市,所以只要上市成功就是勝利,基本上不指望大盤股月有什么大漲幅,所以說如果參與這種票如果成本高於一個多點,意義就不大了。

另一方面我得准備下月底和下個月初的國配項目,比起賭這種那風險是要小不少了。後面如果大家有對國配感興趣的也可以來私聊,我們如果某個票有國配份額了會來單獨找你們。剛好最近新股也比較冷,按理說拿貨比較容易了。

港股打新現階段沒肉?國配有機會,公配可能不行!且國配現參與是當下最佳時機

綜上:還是謹慎認購吧。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬物雲 (02602.HK) 首次公开發售前投資者爆虧了58%?港股年內最大IPO!

地址:https://www.breakthing.com/post/20589.html