港股投資人可能是最有耐心的一批投資人,看着跌跌不休的便宜個股,想象着估值修復的美好前景,等了1年、2年,遲遲等不來反彈,只能默默地關掉行情軟件,說一聲此生再不碰港股。

小聯看到網上對港股的一個奇妙比喻:明明跌穿了地下十八層,以爲終於到頭了,結果發現下面還有不知道多少層違章建築。

港股到底有多磨人?

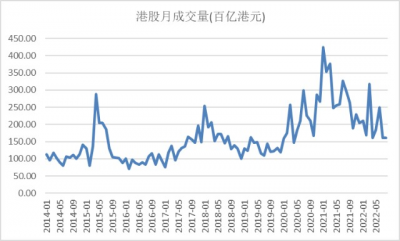

恆生指數自17年以後,除了偶有幾個月上漲,其他時間都處於下跌狀態,特別是最近2年越跌越絲滑。

數據來源:wind

同樣的股票,在港股上市比在A股價格低很多,但就是一直不修復。港股成交量還一直在低位,人氣漸弱。港股投資者,很難不懷疑人生。

其實,今年3月的時候,還有不少人看好港股。因爲港股去年跌了-14.08%,如果基本面反轉,向上的空間還很大。加上中概股回流,原來看得到买不到的好公司終於可以买买买,想到這裏就覺得美滋滋~

只可惜……這些邏輯現在都已無人再提。

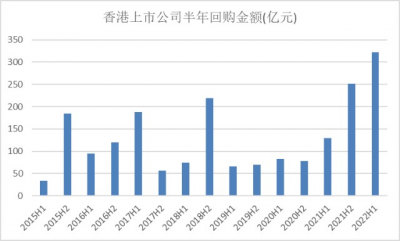

香港上市公司對自身仍然很有信心,這么便宜的價格可能他們自己都不理解,回購金額連創新高,甚至不少公司選擇直接私有化退市了。

數據來源:wind

看來不光投資者受不了,連上市公司自己都受不了啊。

港股爲啥就是不漲?

港股更看實際業績

衆所周知,A股的主題、賽道投資盛行,投機氛圍濃厚,容易炒熱板塊,推動估值偏高,往往1年的漲幅就透支了未來多年實際業績。

但港股更加錨定業績,要看到真正的業績表現才給予公司估值“獎勵”。

目前上市公司的盈利受經濟環境的影響受到較大的下行壓力,這種情況下港股很難給出誘人的估值。

港股裏流動的錢變少了

港股裏面,流動性容易遭受內外局勢和匯率的影響。相比A股,能打亂港股運行的因素更多。美聯儲現在仍然處於加息縮表周期,地域衝突導致的風險偏好下降也未解決,港股的流動性低迷也是理所當然。

港股基金還有機會嗎?

港股有不少A股沒有的互聯網、消費、電子優質公司,有長期配置價值。同時,因爲同一公司在A股港股的股價差距很大,也有不少基金經理喜歡做操作賺差價。

但是,投資人實際持有港股基金的體驗確實不是很好,頂流基金經理的純A股產品和可投港股的產品,收益相差1倍以上很是常見。

主要原因有三:

港股A股玩法不一樣

港股市場環境和A股相差很多,許多適應了A股節奏的基金經理無法理解爲什么港股如此喜歡不斷探底,爲什么即使是資質優異的國企龍頭仍然不受關注,爲什么業績公布後不是靴子落地,而是再創新低。

特別是適應了A股景氣打法的基金經理到了港股很可能更加無所適從。很多謹慎的基金經理,即使可以买港股,也選擇了觀望學習。

港股發展潛力不如A股

雖然港股有一些A股沒有的優質標的,但科創板的开市也容納了不少有潛力的成長公司、專精特新標的,隨着注冊制的逐步开展,A股必然會吸引更多投資人的目光,國內公司選擇A股上市的道路也愈發平坦。

港股價值回歸時間太長

像上面說的,港股受內外因素影響,近1年半都沒有均值回歸。面對投資人的指責和公司的考核,就算是價值投資型的基金經理,恐怕也很難一直堅持下去。

所以,除非是選擇到對港股市場特別了解的基金經理,如果想參與港股的短期反彈機會,指數基金也是不錯的選擇。

——

風險提示與免責聲明:證券投資基金是一種長期投資工具,其主要功能是分散投資,降低投資單一證券所帶來的個別風險。基金不同於銀行儲蓄和債券等能夠提供固定收益預期的金融工具,投資人購买基金,既可能按其持有份額分享基金投資所產生的收益,也可能承擔基金投資所帶來的損失。我國基金運作時間較短,不能反映股市發展的所有階段。投資人應當認真閱讀《基金合同》、《招募說明書》和《產品資料概要》等基金法律文件,在了解產品情況及銷售適當性意見的基礎上,並根據自身的投資目的、投資期限、投資經驗、資產狀況等判斷基金是否和投資人的風險承受能力相適應。國聯證券將依照誠實信用、勤勉盡責的原則提供投資顧問服務,但是基金投資組合策略的過往業績不預示其未來表現,爲其他客戶創造的收益並不構成業績表現的保證。國聯證券投顧服務不保證基金投資組合策略盈利及最低收益,也不做保本承諾。基金投資顧問業務尚處於試點階段,基金投顧機構存在因試點資格被取消不能繼續提供服務的風險。上述文章內容和意見僅供參考,不構成對投資者的任何投資建議,不作爲买賣、認購證券或其它金融工具的邀請或保證,投資者不應以該文章內容取代獨立判斷,對使用本文章所造成的一切後果,國聯證券及其關聯人員均不承擔任何法律責任。未經同意請勿引用或轉載。

投資顧問:吳周陽

投顧編號:S0590622070006

基金從業:P1000485100017

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:跌跌不休!港股到底怎么了?

地址:https://www.breakthing.com/post/20793.html