選擇上市節點是個技術活。

對於某些“風口”而言,行業內企業上市或要趁早。一級市場的估值,終究需要二級市場支撐。一旦二級市場“翻車”,未能及時上車的企業,就可能遭遇融資窗口被關閉的窘境。

在整個醫療行業,不少細分板塊因爲“帶頭”大哥表現不佳,堵死“小弟”上市之路的故事屢見不鮮。

某種程度上來說,這些“帶頭”大哥們的資本之路是否順暢,決定了這一行業的短期走勢。眼下,腫瘤NGS行業就面臨這個情況:

在科創板,世和基因嘗試闖關;在港交所,臻和科技开始突圍。

往小了說,這是兩家企業自身發展到一定階段後的必然選擇;往大了說,兩家企業是在爲腫瘤精准醫療行業探路。成則一榮俱榮,敗則一損俱損。

任何一家企業的IPO徵途,都注定是坎坷的。但不管怎么說,衷心希望腫瘤NGS領域的領頭羊們,能夠持續給行業內公司帶來好消息。

/ 01 /黃金時代尚處於起步階段,大部分企業發展還需資本支持

基因測序技術讓人類對生命密碼的解析變成可能。生物醫療領域也籍由基因測序技術,將疾病診療推向精准醫療新時代。

腫瘤治療便是如此。在過去十年裏,從早篩到診斷以及預後管理的全周期環節,都在大步往精准治療方向前進:

診斷環節已經日漸成熟,早篩領域的研發如火如荼,最後的拼圖預後管理也被補上。

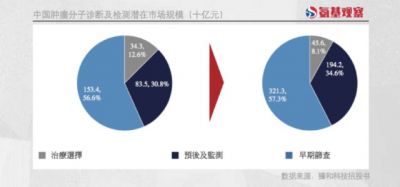

這注定是一個流淌着奶和蜜的市場。臻和科技招股書預測,2021年三大領域市場潛在規模2712億元,2030年預計增長至5611億元。

也就是說,即便這一市場未來滲透率只有10%,也足夠支撐起幾家百億級公司。作爲分子診斷領域最有前景的技術之一,NGS行業必然會成爲最大的受益者。

正因此,腫瘤精准醫療行業內的巨頭們,大都崇尚全周期布局,產品布局延伸至方方面面,希望擁有更高的天花板。

美股上市的燃石醫學如此,嘗試登陸國內資本市場的世和基因、臻和科技也是這樣。

當然,不同公司側重點會有差異。例如,世和基因強調自己在伴隨診斷領域擁有優勢,臻和科技更希望突出自己是MRD檢測領域的領頭羊。

不過,不管布局如何,行業內大部分公司都需要回答的一個問題是:腫瘤NGS的黃金時代還處於起步階段,他們是否能夠上岸?

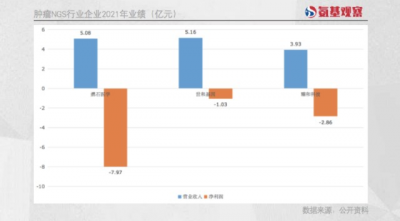

如下圖所示,包括燃石醫學、世和基因、臻和科技在內的領頭羊們,目前都處於虧損狀態。

就現階段來看,他們要想在短期內實現盈利還較爲困難。因爲行業內公司在早篩、診斷、和MRD領域的布局都才剛剛开始,後續還需源源不斷的研發資金支持。

例如,動輒上萬人的大規模前瞻性臨牀,讓早篩產品的研發被稱爲“黑洞”,對資金需求極高。多項業務齊頭並進,也是燃石醫學虧損額持續擴大的原因。

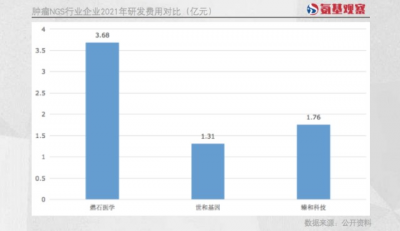

世和基因、臻和科技之所以虧損額較低,核心是研發層面相對克制。如下圖所示,2021年燃石醫學研發投入爲3.68億元,而世和基因、臻和科技均不超過2億元。

顯而易見,大部分精准醫療行業公司要想快速發展,依然還需要金主爸爸支持。

/ 02 /世和基因:解決“能不能”的問題

科創板开閘,战略性新興產業是重點,即便是未盈利的生物醫藥行業也具備在A股上市的可能。

但對於腫瘤NGS行業來說,要想在科創板上市,依然存在一個障礙:商業模式能否經得住監管層的追問。

腫瘤NGS行業的核心銷售模式有兩個:IVD和LDT。

說到IVD(體外診斷產品),大家都不會陌生。作爲醫療器械的一個分支,包括體外診斷的儀器、試劑或系統。我們做核酸檢測的試劑,就屬於IVD產品。

根據風險程度的高低,IVD產品分爲三類,其中I類IVD試劑只需備案即可銷售,II類、III類IVD試劑,則需要經過監管部門檢查、批准和注冊之後,才能上市銷售。難度相應會大很多。

對於NGS檢測產品來說,要么是II類,要么是III類,想成爲一款名副其實的IVD產品,自然離不开監管部門的審批。

這背後,難度可不小。正如藥物研發一樣,通常一個IVD產品要想上市,必須跑完“性能驗證、注冊檢驗、臨牀試驗、注冊申報”這個獲證流程。

所以,NGS檢測產品要想注冊成功,面臨着三大難題:臨牀試驗成本高昂,耗時,不確定性。

這導致了LDT模式的存在。LDT官方的說法是“臨牀實驗室自建項目”,一般指醫學檢驗部門自行开發的檢測方法。

簡單來說,IVD模式和LDT模式的區別,就是有證和沒證。

IVD產品需要通過經過監管部門審批,通過之後才能上市銷售,賣的是診斷試劑;而LDT模式則不需要監管部門審批,產品就直接上市流通,銷售的是一次基因檢測服務。

因爲行業尚處早期,目前大部分腫瘤NGS企業都是以LDT模式銷售產品。如下圖所示,世和基因服務模式收入爲73%,而臻和科技更是高達84%。

這並不違規。近年來的一些政策充分肯定了LDT模式的合理性。例如,2021年6月1日起實施的《醫療器械監督管理條例》中,第五十三條規定:

對國內尚無同品種產品上市的體外診斷試劑,符合條件的醫療機構根據本單位的臨牀需要,可以自行研制,在執業醫師指導下在本單位內使用。

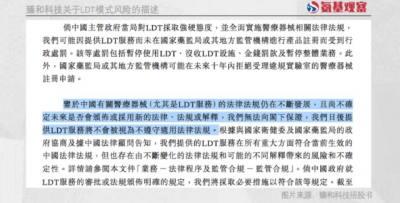

但即便如此,LDT模式依然存在兩個憂慮。

其一,不是每一家企業都能保證合規性。這一模式主要通過醫生銷售,避免不了小群體擾亂秩序。

其二,LDT模式未來是否會生變。國內國內LDT模式監管體制並不完善,未來有沒有變數必然是監管層會擔心的問題。

對於這些問題,國內監管部門向來敏感。因此,這背後延伸出兩大未解之謎:

一是上交所和證監會接不接受這一模式,二企業能否經受住嚴刑拷打證明自己的合規性。

世和基因能否順利闖關科創板,無疑可以向市場傳遞這兩個問題的答案。也正因此,世和基因被稱之爲腫瘤NGS企業國內資本市場IPO的試金石。

他的成敗,決定了後續能否有更多腫瘤NGS企業登陸科創板的重要風向標。

/ 03 /臻和科技:等待“給不給力”的答案

如果說,世和基因是腫瘤NGS企業科創板IPO的風向標,臻和科技則是行業公司港交所IPO的探路者。

港交所對於擬IPO企業的關注點並非商業模式,所以臻和科技的公开發行之路,大概率不會被監管卡住。臻和科技在港股IPO,對於整個行業的意義在於兩點:

其一,在當下,港股IPO市場如何給腫瘤NGS企業定價;其二,公司完成公开發行的情況下,二級市場又愿意給公司多少估值。

大家知道,腫瘤NGS企業在一級市場的融資估值普遍不低。例如,臻和科技在2020年9月份完成E輪融資後,估值爲52.30億元。

一個對照是,燃石醫學在美股的最新市值,只有2.75億美金,折合人民幣19.7億元。

不同企業布局有所差異,市場預期不同可以理解。但燃石醫學作爲國內腫瘤NGS的領頭羊,其在伴隨診斷、腫瘤早篩、MRD監測三大核心業務布局都處於領先地位。

例如在伴隨診斷領域,燃石醫學是入院業務布局最廣的企業之一;腫瘤早篩領域,燃石醫學的泛癌種早篩產品研發進度國內遙遙領先。

很顯然,燃石醫學必然會成爲國內腫瘤NGS企業上市的參照物。他不到20億人民幣的市值,已經給臻和科技港股IPO出了一個大難題。

回到上文所說的兩個問題。港股IPO市場如何給臻和科技定價,決定了腫瘤NGS企業是否能夠以心儀的價格完成IPO,順利拿到推進業務發展的資金;

而二級市場愿意給公司多少估值,則決定了在臻和科技之後,腫瘤NGS企業還能否繼續登陸港股。

因爲IPO市場投資者參與公开發行認購的核心目的是盈利。一旦臻和科技在港股出現大幅破發的情況,很可能導致:腫瘤NGS港股IPO之路,暫時被堵死了。

過去一年,某些醫療細分板塊就上演過這樣的劇情:先行者上市後股價一路走低,導致已申報上市的後來者們接連撤材料。

顯然,其他擬IPO的腫瘤NGS行業公司,並不愿意看到臻和科技不受二級市場投資者待見的現象。

/ 04 /總結

當然了,不管世和基因、臻和科技IPO是否順利,兩家企業的未來依然充滿一切可能。他們IPO的結果,也不會改變腫瘤NGS行業在持續向上的事實。

任何一個行業都不可能呈現指數式增長的上行趨勢,而是螺旋式向上,腫瘤NGS行業自然也是如此。

即便整個行業可能遭遇短期下行,遭受市場質疑;但在衆多公司們的帶領下,腫瘤NGS行業會很快走出低迷期,开啓新一輪增長曲线。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:腫瘤NGS行業的命運,短期由世和基因、臻和科技決定

地址:https://www.breakthing.com/post/21567.html