主題:聯想集團H1財報解讀

主講嘉賓:三方研究機構透鏡公司研究創始人 況玉清

會議記錄:

況玉清:大家好,我先簡單給大家分享一下主要觀點 然後看看大家有什么問題 可以一起交流。

況玉清:

1.業務層面,Q2季收入微降主要受匯率影響,淨利保持增長整體表現仍強於預期

账面數據層面,聯想Q2季營業收入爲170.90億美元,下滑4%;實現歸屬公司股東淨利潤5.41億美元,同比增長了6%。

收入下滑主要原因是國際匯率波動所致,聯想財報記账貨幣是美元,而Q2季全球主流貨幣對美元匯率均出現大幅下跌,其中人民幣對美元匯率跌破7.30大關,歐元、日元、英鎊對美元匯率下跌幅度更大,所以導致以美元記账的聯想全球營收出現下滑,如果剔除匯率因素,其Q2季的營收實際是增長的,如果換成人民幣記账,實際增長在3%左右。

前的各大研究機構數據均顯示全球PC出貨量出現了兩位數下滑,其中Canaly數據顯示,2022年第三季度(第三自然季即聯想Q2財季)全球PC總出貨量下降18%至6940萬台,市場擔心聯想同期業績也可能出現較大幅度的下滑,但目前來看數據還是明顯超出預期的。

超預期的最主要原因在於,報告期內聯想的非PC業務貢獻的收入比重達到創記錄的37.4%,其整體收入對於PC的依賴已經大幅下降,且非PC類的解決方案類創新業務毛利潤率較PC業務高出不少,所以其淨利潤的增長表現要比營收收入的增長表現強不少。

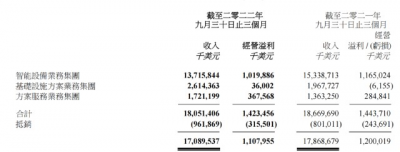

PC業務方面,方案服務業務集團Q2季爲聯想貢獻了17.21億美元的收入,較去年同期增長了26.3%,;同期內,基礎設施方案業務集團貢獻了26.14億美元的收入,同比大幅增長了32.9%——這是聯想Q2在整體PC市場大幅下滑的情況下,仍能保持增長的核心原因;

不過,報告期內,聯想以PC爲主的智能設備業務集團收入從去年同期的153.39億美元下滑至今年同期的137.16億美元,下滑幅度爲10.56%。

2.財務層面,Q2期內完成近20億美元債務置換,有息負債平均久期延長至五年以上

聯想的高負債率一直是外界關注的重點,關於聯想的高負債問題,我們關注的重點是有可能造成信用違約的有息負債的變化。

息負債方面,報告期內,聯想完成了新一輪的債務結構性重組,將大量的短、中期債券置換成了超長期債券,使得其整體有息負債的久期大幅延長,未來至少五年內其流性安全有基本保障。

此次債券置換主要涉及三筆交易:7月底,聯想連續發行了兩筆各6.25億美元、合計金額12.5億美元的超長期債券,存續期限分別爲5年和10年,募集資金中一部分用於贖回即原本將於2023年到期的美元債券;8月底,聯想又發行了一筆6.75億美元的新可轉債,存續期限爲7年,募集資金同樣主要用於提前贖回將於2024年到期的存量可轉債。

上述三筆交易完成後,截至2022年9月30日,聯想的有息負債結構再度發生重大變化,其將於一年內到期的流動有息負債總額只剩下6.06億美元,而長期非流動有息負債余額爲39.37億美元,其中絕大部分爲2025年以後到期的超長期債券;2025年前到期的聯想有息負債只有三項:其中,2023年4月到期的債券4.87億美元,另有2.2億美元將於2024年1月到期的可轉債,其余爲額度不高的銀行流動貸款,相比聯想同期账上56.28億美元的現金及等價物儲備而言並不高。

3.全球PC市場持續下行仍會對中期業績構成壓力,但新業務增長有望實現整體對衝

接下來,全球PC市場的不景氣周期可能仍然會繼續延續,這將是構成對聯想未來業績表現的最大不利因素,具體影響要看PC的下行幅度。

不過,整體而言,我們判斷,聯想包括解決方案在內在新業務仍有較強的增長的慣性,此舉有望實現對PC下滑不利因素的對衝。

最近幾年,聯想主營業務結構已發生較大改變,其整體業績對於PC業務的依賴在持續快速下降,毛利潤率更高的非PC業務尤其是解決方案類創新業務的貢獻度上升。

根據最新的收入和利潤貢獻結構,聯想的基礎設備方案業務集團和方案服務業務集團在過去的Q2季合計貢獻了聯想43.35億美元的收入,佔聯想總收入的比重爲24%;同期內,這兩大業務貢獻的利潤達到了4.04億美元,利潤貢獻佔比達到了28.4%。

我們預計,當前全球PC市場的持續下行對聯想的業績壓力主要在營收端,而利潤端影響則較爲有限,全球PC市場的不利局面長期來看,對聯想的影響會逐步減弱。

問答交流:

況玉清:我的主要觀點暫時就分享這么多了,看看大家有什么問題 我們直接展开討論?

***:況老師,從財報看,聯想的業績跟同行有很大差異,無論是上遊的芯片廠商,還是其他pc廠商都在大幅下降,聯想的業績影響似乎很微弱,您覺得他最大的優勢是什么?

況玉清:其實上面幾點已經分析了這個差異,主要是PC及產業鏈的變化,對於聯想的實際業績影響並沒有外部想象那么大,因爲它的PC業務收入點比只有62%多一點吧,還在37%的非PC業務。

況玉清:尤其是,聯想的方案服務業務集團,這一業務的營收佔比雖然很小,大約只佔10%左右,但利潤貢獻佔比卻不小,28%左右吧,所以PC下滑對營收的影響大於利潤的影響,還是有新業務作爲對衝工具的。

況玉清:

況玉清:以上這個Q2具體收入結構圖就能出來很多問題,方案服務業務增長明顯快於以PC爲主的智能設備業務,這個趨勢未來應該會長期持續,意味着未來對於聯想而言,PC只是是收入部門,但以方案服務爲主的創新業務才是利潤部門,一個負責創收搭生態,一個貢獻創利。

況玉清:歡迎下一個問題?

***:另外我看到通告裏寫到淨現金達到11億美元,同比改善11億美元,這是什么操作,難道去年同期是0?請況老師指點指點,怎么會有這么大的變化。

況玉清:現金流與淨利潤並不一定是完全對應的,有的公司账面利潤很好但現金流差,因爲有應收款沒有收回來,账面確認利潤了,但錢沒收回來,所以可能導致經營現金流淨額低於淨利潤;有的可能可能相反,他們淨利潤看起來一般,但現金流很好,因爲有很多資產減值、攤銷等因素將账面利潤拉低了……

況玉清:至於具體聯想的情況怎么樣,因爲他剛剛發出來才兩小時,我沒細看,現在可能沒法回答得太多,因爲不能誤導您,但如果您感興趣,歡迎在看懂平台上留言,等我們研究幫扎實了再回答您?

***:有個小建議:聯想H1財報解讀分享,我覺得寫聯想集團更清楚點 可能我是個強迫症哈哈。

況玉清:謝謝,是的,有聯想集團和聯想控股,很多人容易搞暈了,我們今天討論的是聯想集團。

***:況老師,聯想集團目前的業務收入呈現多元化趨勢,對pc的依賴相對在減少,未來的成長性如何?想聽下您的觀點。

況玉清:怎么看聯想的成長性,我之前其實一直在說:關鍵在於創新業務,像行業解決方案服務這類業務,它的絕對量雖然暫時較小,但利潤率比PC高很多,而且關鍵是,跟PC下行不同的是,方案業務處在不斷上升的通道中,整個行業都在增長,是可以預期的,更有價值和成長能力的業務。

況玉清:所以在我看來,聯想的財務數據既要看總量,更要看結構。

況玉清:在當前的行業環境下,我覺得,哪怕是PC業務出現一定程度的下降,但只要創新業務仍然快速增長,也是很值得期待的。

況玉清:謝謝大家提問,還有新的問題么?

國際金融報蔡淑敏:請問況老師對聯想集團在資本市場的表現有何看法?從業務來看,聯想對傳統業務依賴程度在降低,新業務高速增長,未來發展空間也比較大,但從股價和市值來看,和聯想的營收規模和業務表現好像很不相符,拋开外部大環境的影響,是聯想本身的投資價值不被看好嗎?

蔡淑敏:這好像也是個老生常談的話題了。

況玉清:業務高度多元化的公司,在資本市場估值上向來不會有什么優勢,經常會出現子公司和母公司估值倒掛的現象

況玉清:比如,新浪母公司持有的新浪微博的市值,就比新浪母公司還要高(我說的是私有化之前),這種情況對於多元化業務布局的其他公司一樣存在,聯想也不例外。

況玉清:如果聯想把方案服務業務分拆出來獨立上市,不排除它的估值可能會比其母公司還要高

況玉清:多元化業務的控股型公司爲什么會估值容易被低估,可能一個重要原因跟行業屬性比較混亂有關,而市場上很多機構投資者都有較強的行業屬性,往往偏向某一個行業,而多元化業務公司容易不受待見。

況玉清:還有一個因素:聯想的估值低很大程度也跟香港市場本身PE較低有關,如果同一家公司同時A+H上市,那么它的A股估值可能會H股高不少,甚至可能高出幾倍

況玉清:可以參照中芯國際、工商銀行……這類A+H雙料上市公司很多,大約有一百多家,應該都是A股市場比H股市值高很多。

況玉清:今天時間有限,抱歉不能分享更多,大家如果有問題,可通過看懂平台跟我們保持溝通,歡迎大家隨時交流,謝謝。(END)

透鏡公司研究

經典回顧

廣譽遠:貨真賣出去了?款真能收回來?壞账計提到位了? 華晨翻車:強行並表BMW刷評級,背後藏着一個極品型債券陷阱 廣州浪奇:存貨“失蹤”後,應收款安全系數幾何? 貴州茅台中報真增長還是僞增長?今年茅台酒還會一瓶難求嗎? 瑞幸第二?神州優車涉嫌虛增1/3收入? 易見股份:數據好得不真實,百億保理貸款藏着多少祕密? 貴州茅台:是否隱藏利潤?如何隱藏?隱藏了多少? 華誼兄弟商譽化解術:滿分財伎四兩撥千斤,10億商譽遭隱藏 華誼兄弟離“海航式縮表瘦身”還有多遠? 聯合資信評級“翻車”復盤:方正集團違約前夜3A評級是如何出爐的格力混改交易架構分解:董明珠如何巧設槓杆實現少數派當家? 海信老矣,尚能飯否? 佳兆業尷局:昔日利潤調節神器今成累贅,離賣血還債有多遠? 誰締造了蘭生股份十年業績神話:炒股高手?OR會計高手 解碼美的資本運作神跡:40億回購如何精准護航144億並購? 解構鐵漢生態神話:舉債燒錢擴張20倍,資金鏈還能扛多久?

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:透鏡公司研究做客看懂平台解讀聯想集團2022-2023H1財報:全球PC市場不行了,聯想還OK不?

地址:https://www.breakthing.com/post/27735.html