龍湖集團是少數保持三大國際評級機構全投資級評級的房企,公司財務狀況穩健,流動性充足。

01

“投資級”

11月4日,標普發布評級報告確認龍湖集團(00960.HK)的投資級評級,認爲龍湖集團現有的充足現金將滿足其到2023年底的短期債務償還需求。

在標普看來,龍湖集團充足的現金和管理良好的債務結構緩解了短期風險。

截至2022年6月30日,龍湖集團無限制現金(不含監管账戶現金)約670億元,完全覆蓋215億元的短期到期債務。

標普認爲:“龍湖的不受限制現金依然很高,原因是龍湖在2022年上半年的現金回收率超過100%,租金收入增長26%。”

此外,截至2021年底龍湖集團的1120億元無質押投資性房地產投資組合,有可能提供額外的資金。

標普預計,龍湖集團的收入將在2022年增長10%-15%。這得益於其截至2021年底已銷售但未確認的3150億元人民幣的可觀收入,以及由有機增長和新开業商場推動的購物中心組合租金收入增長20%-30%。

此前,穆迪也維持龍湖集團“Baa2”發行人和高級無抵押評級,他們認爲龍湖集團將保持穩定的財務指標和充足的流動性。

穆迪表示,龍湖集團的“Baa2”評級仍得益於其經常性租金收入、穩定的財務狀況和充足的流動性,這些優勢應能提供應對短期波動的緩衝空間。

據預計,龍湖集團經常性租金收入將以每年15%-20%的速度穩步增長,到2022年將達到130億元左右,2023年將達到150億元左右,2021年該指標爲104億元。

截至目前,據億翰智庫統計,以穆迪評級爲例,在50強房企中僅剩下萬科、中海、華潤、保利、龍湖、越秀、金茂這7家房企還保持“投資級別”評級。

而標普的相應評級中,僅剩下萬科地產、中海、華潤、保利、龍湖、金茂這6家;惠譽尚且保留下萬科、中海、華潤、保利、龍湖、越秀、金茂、首开、華發這9家。

可以說,龍湖集團是少數保持三大國際評級機構全投資級評級的房企,其信用資質優質,公司境外融資渠道通暢。

在境內債方面,目前龍湖集團已無存續債券,其主體和相關債項信用等級均爲AAA,評級展望“穩定”。

龍湖集團境內債主要由子公司重慶龍湖企業拓展有限公司和重慶北祥投資管理有限責任公司發行,到2023年底將有幾筆總計約100億元的債券到期或回售權到期。

10月31日,龍湖集團提前償還2023年到期的部分銀團貸款51億港元;11月1日再次向銀團貸款代理行發出提前償還2023年到期部分銀團貸款34.5億港元的不可撤銷通知,累計提前還款85.5億港元。

在近日投資者會上,龍湖集團CFO趙軼曾透露,“龍湖的短期負債極少,正在鋪排提前還債事宜,順利的話明年上半年到期債務幾乎爲零,下半年到期債務只剩200億元左右”。

02

財務穩健

據官網介紹,龍湖集團1993年創建於重慶,發展於全國,涵蓋地產开發、商業投資、租賃住房、空間服務、智慧營造等多航道業務,並積極試水醫養、產城等創新領域。

2009年,龍湖集團於香港聯交所主板上市,2021年被納入恆生指數成份股,入選《財富》世界500強,連續十余年位列《福布斯》全球企業2000強。

龍湖集團官網

2022年前9個月,龍湖集團累計實現總合同銷售金額人民幣1455.6億元,合同銷售面積890.6萬平方米。

自7月以來,龍湖集團已連續三個月實現月度銷售業績的持續回升,在此基礎上公司第三季度累計銷售額達到597.5億元,同比實現正向增長。

據克而瑞數據,今年前10個月,龍湖集團以1490.7億操盤金額和891.4萬平方米操盤面積在房企中排第9名,屬於TOP10大型房企。

克而瑞數據

土儲方面,在國央企土拍熱情減退的情況下,龍湖集團成爲少數持續活躍在土拍市場的頭部房企。

2022年以來,龍湖集團共獲取25塊地,總建築面積301萬平方米,合計權益地價達到222億元。

截至2022年6月底,龍湖集團土儲合計6767萬平方米,權益面積4690萬平方米,約88%的貨值集中在高能級城市和價值區域,且成本合理。

可以看出,龍湖集團持續拓展土地儲備,當前存量土地充足,後續房地產業務運營受保障程度較高。

業績方面,在同行普遍出現淨利潤大幅下滑甚至虧損的大環境中,龍湖集團則是少數營收和盈利雙增長的房企。

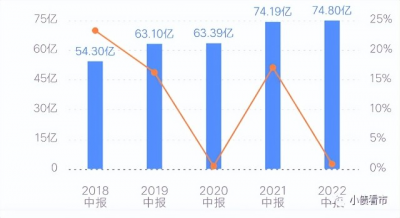

據半年報顯示,2022年上半年龍湖集團實現營業額948億元,同比增長56.4%;歸屬於股東的淨利潤74.8億元,剔除公平值變動等影響後的股東應佔核心溢利達65.5億元,同比增長6.1%;毛利達201.5億元,同比增長20.1%。

歸母淨利潤

值得注意的是,龍湖集團物業租賃業務已形成較強的品牌優勢,隨着自持物業保有量的增加及項目成熟度的提升,租金收入持續增長 。

开發規模擴張帶動下,龍湖集團物業管理務也保持快速增長態勢,爲公司帶來較穩定的現金流。

2022年上半年,龍湖集團包含商業投資、租賃住房、物業管理等在內的經營性業務收入首次突破百億達110.4億元,同比增長26%,三年復合增長率達36%。

03

流動性充足

截至2022年6月末,龍湖集團總資產爲8890.28億元,財務槓杆水平在行業中處於適中水平。

在“三道紅线”方面,龍湖集團已連續六年保持“綠檔”,截至2022年6月末其現金短債比爲4.07在房企中排名第一,剔除預收後負債率68.1%,淨負債率55.3%。

房企“三道紅线”排名

《小債看市》分析債務結構發現,龍湖集團主要以流動負債爲主,佔總負債的67%,債務結構合理。

截至相同報告期,龍湖集團流動負債有4421.99億元,主要爲其他流動負債,其中一年內到期的短期債務有215.16億元。

相較於短債壓力,龍湖集團流動性充沛,其账上現金及現金等價物有869.94億元,現金短債比在房企中最高,公司短期償債能力很好。

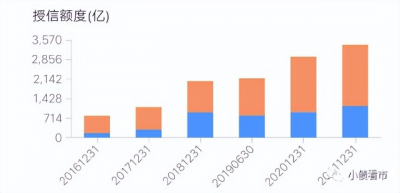

另外,龍湖集團的財務彈性也很好,截至2021年末其銀行授信總額有3384億元,未使用授信額度爲2234.8億元,備用資金十分充裕。

銀行授信情況

在負債方面,龍湖集團還有非流動負債2210.82億元,主要爲長期借款,其長期有息負債合計1908.59億元。

整體來看,龍湖集團剛性債務有2123.75億元,主要以長期有息負債爲主,帶息債務比爲32%。

從債務期限結構方面看,龍湖集團中長期剛性債務佔剛性債務總額的九成左右 ,剛性債務期限結構與公司房地產主業投資开發及資金回籠周期較長的特性相匹配 。

可以看出,龍湖集團的資本實力持續增強,在業務擴張情況下,負債經營程度仍處於適中水平。

從融資渠道看,龍湖集團主要通過銀行借款、發行債券及優先票據等渠道融資。

融資成本方面,截至2022年中龍湖集團平均融資成本進一步下降至3.99%,目前行業融資成本低於4%的公司僅有中海、金茂、華潤以及龍湖等四家。

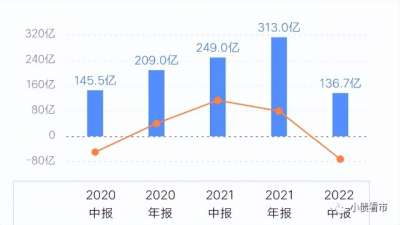

從現金流方面看,近年來龍湖集團的籌資性現金流淨額均爲淨流入狀態,說明其外部融資渠道通暢,公司面臨再融資壓力不大。

今年5月,龍湖集團被選爲首批發行公司債的示範性民營房企,今年上半年共計發行33億元公司債券。

籌資性現金流淨額

總得來看,龍湖集團營收和盈利雙增長,對債務和利息的保障能力很強;貨幣資金充裕,可用授信充足,融資成本低,償債保障性強。(來源:小債看市)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:龍湖集團信用評級優質:財務狀況穩健、流動性充足

地址:https://www.breakthing.com/post/28260.html