(報告出品方/作者:中信證券,陳聰、張全國)

空間服務領軍者

萬物雲是國內領先的物業管理服務商,源自萬科集團,前稱萬科物業,發展至今經歷 30 余年積累,形成了社區、商企及城市空間業務協同發展的經營策略,以優質的品牌和服 務口碑深耕街道,持續推進由傳統物業服務向空間服務的變革。作爲長期深耕行業的龍頭 企業之一,2022 年 9 月 29 日,萬物雲於香港聯交所主板正式上市。

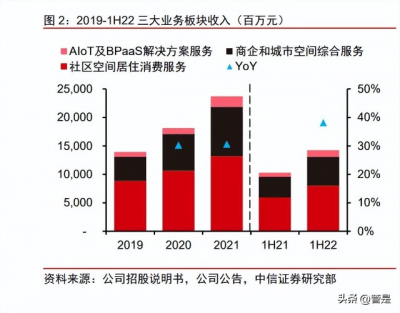

公司業務主要包括:1)社區空間居住消費服務;2)商企和城市空間綜合服務;3) AIoT 和 BPaaS 解決方案,三類業務共同構成公司在多業態不動產空間中爲不同用戶提供 的綜合化服務內容。

物業管理行業:競爭格局和行業發展重心變化

行業長期發展前景廣闊,企業發展天花板較高

物業管理行業發展空間大,頭部公司市佔率低很低。我們測算,全行業整體收入規模 在 2022 年會超過 1.4 萬億,其中頭部公司的市佔率佔比不會超過 3%。未來 5 年,隨着新 項目的落成交付,物業覆蓋率的繼續提升,增值服務的發展,預計行業總營收仍能維持雙 位數的增長。對企業而言,更重要的則是憑借科技系統、增值服務體系等,持續提升市佔 率。

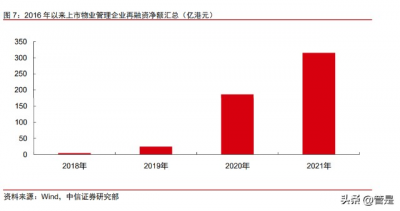

板塊的大幅調整和市場的質疑

物業管理板塊在 2022 年經歷了巨大的挑战。按照總成交量排序前 10 的公司,自 2022 年年初至今,平均跌幅達到 58.2%;按年初市值前十大公司,自 2022 年年初至今,平均跌幅達到 52.9%。除了資本市場本身調整的原因,這個初生的板塊在業務獨立性、發展可 持續性和成長性受到了不同程度的懷疑。

並購價格回落和整合亂象終結

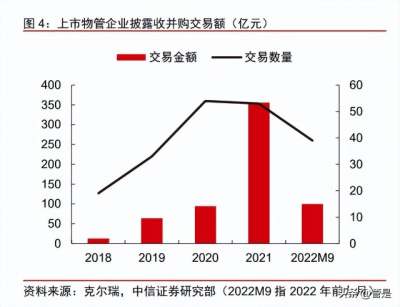

並購市場大幅降溫。2022 年迄今,收並購市場大幅降溫,但國企參與的收並購金額 卻大幅增加。以華潤萬象爲首的國有物企龍頭企業开始在收並購市場破冰,並取得了較爲 積極的成果,國企在收並購市場中的佔比明顯增加。

並購對價更加合理。今年以來,由於收並購市場买方意愿降低,估值也隨之下降。華 潤萬象生活收購的三家大型物業管理企業,PE 估值也從年初的 14 倍回落到下半年的 10 倍。一級市場收並購價值明顯更加合理。

整合經驗更加成熟。2023 年开始,企業進入全面的投後整合期,一些企業可能需要 處理收並購資產中的負面因素,另一些企業可能通過提升被收並購企業的效率和滿意度, 實現更高質量的規模增長。 總體來看,2022 年是並購整合的低谷,2023 年行業並購行爲可能逐漸從低谷中爬坡, 但以華潤萬象生活等爲代表的並購整合可能初顯成效,利潤表有望穩步增厚。

地產出險背景下的央國企全面崛起

物業管理行業是存量行業,物業管理服務是剛性付費的服務。物業管理合同永續可持 續,物業管理企業規模和效率都有廣闊的提升空間,增值服務可能由廣向精,物業管理行 業依然處於產業化初期和頭部市佔提升的階段。 央企物管公司既適應了市場化的運營機制,也在過去幾年打造了更富市場競爭力的隊 伍,更迎來一個良性競爭的時代。而萬物雲作爲國資佔大股東地位的混合所有制公司,運 營特徵和關聯公司信用更類似央國企。

業管理的本質是什么,萬物雲的答案是什么

物業的本質是什么,萬物雲董事長朱保全曾經在 2022 年進行過以此爲標題的演講, 並引發了業內持續的思考。

以下是我們的觀點

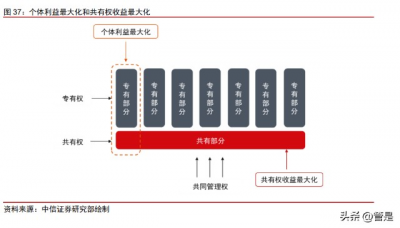

1、 物業管理不是普通的生活服務行業,而是針對不動產空間,主要是針對不動產的 共有空間的服務業。好的物業管理讓不動產增值,且增值服務遠大於物管公司的 收入,唯不同客戶對“好”沒有統一定義。 2、 物業管理一般不是針對單一甲方的服務業,而是制式合同針對多甲方的服務業。 這既使得物業管理公司的服務合同粘性天然強於其他生活服務公司,又使得物業 管理公司的美譽度天然低於一般生活服務公司。 3、 物業管理不是在單一場景、特定時間發生的服務,而是在多樣化的場景,以不同 的內容(不僅是四保一服)展开的服務。這增加了合同的粘性,但也增加了客戶 投訴的可能。 4、 物業管理行業不是一種流量的入口,業主不是物業管理公司隨意販賣的“流量”。 這既是因爲物業管理公司的業主數量普遍偏少(相比互聯網平台),又是因爲物業 管理公司維護的常常是集體利益,增厚的常常是空間價值,和單個業主的互動並 非高頻。物業管理公司要开展的增值服務,如果想要成功,要么和不動產直接相 關,要么和鄰裏關系直接相關,要么和業主共有部分收益權的行使相關。 5、 物業管理行業不是能依靠資本“燒錢”來構建規模經濟優勢,持續融資和並購不能“燒”出行業競爭力。並購本身是可行的,但並購是輔助,能力的構建是核心。 6、 物業管理公司的核心挑战是老盤的運維養護資金使用的不規範和不可靠。目前行 業解決老盤盈利問題的主要途徑是降低服務品質,次要途徑是退盤。如果不降低 服務品質,要么依靠科技賦能,要么依靠法律規範維修資金的使用。

萬物雲對物業的本質,有產業界較爲前瞻的看法,也根據這些看法,構建了战略轉型 升級的主軸。 第一、 規模和布局。萬物雲不僅是中國規模最大的物業管理公司之一,更是大物業 管理公司中在各大區域布局最爲平衡、最大限度聚焦一二线城市的物業管理 公司之一。 第二、 品牌和能力。物業管理是和空間不動產打交道的生意。這項生意需要積累設施管理的專長,故而萬物雲也是物業管理板塊中對樓宇設施管理最爲重視的 企業之一。這項生意需要依托品牌在社區端進行遊說,萬物雲掌握了在中國 極具美譽度和影響力,在中國布局最爲全面的一二线城市物業管理品牌之一, 即萬科物業。萬物雲均衡的三空間能力,也表現爲公司倍受信賴的三空間服 務品牌。萬科物業、萬物梁行和萬物雲城等業務單元,使得萬物雲成爲業態 覆蓋能力最爲全面的中國物管公司之一。 第三、 會並購但不唯並購。萬物雲不拒絕資本,更完成了業內唯一一單跨境國際物 業管理公司五大行的成功整合協同。但萬物雲不依賴於資本,而將未來的战 略注意力集中在提升內功上,尤其是重塑供應鏈以提升老盤的盈利能力。 第四、 重視科技的力量。解決物業管理可持續發展問題的重要路徑是科技賦能,萬 物雲將科技服務視爲一個單獨的板塊,積極推動其發展壯大。科技服務也是 物業管理行業下一個具備廣闊營收增長空間的賽道。 第五、 聚焦服務提效。萬物雲切實關心老盤發展可持續性的問題,始終認爲物業管 理行業的痛點在提效,提效的出路之一在蝶城。其消費者服務體系聚焦於和 不動產、鄰裏關系緊密相關的家裝和租售等業務門類。萬物雲體系內的住宅 消費者服務是圍繞有限區域半徑之內,提升作業效率的服務。 我們相信,這就是萬物雲對物業本質的五個解讀,也是萬物雲成長的五大關鍵因素。

規模和布局

先發的規模優勢和區域布局

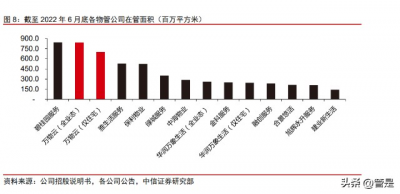

萬物雲目前已經率先積累了一定的初始業務規模。截至 2022 年 6 月底,萬物雲全業 態管理面積爲 8.4 億平方米,其中住宅業態的物業管理面積約 7 億平方米,公司在管面積 業內領先。 而且,公司的規模聚焦在一二线城市。截至 2022 年 3 月 31 日,公司共計覆蓋了中國 32 個省市的 159 個城市,而項目數量超過 50 的城市有 31 座,其中在北京、上海、深圳、 杭州都擁有超過 200 個以上的項目,並已經能夠達到一定街道範圍內的濃度。按面積看, 公司目前一二线城市佔比 89%,按收入規模看,公司目前一二线佔比 92%,均處於行業 領先水平。

萬物雲的布局優勢,和關聯方歷史交付積累有關。萬物雲來自萬科交付的存量面積佔 比現在已經低於一半,但萬科企業持續在一二线城市的耕耘,的確爲萬物雲的一二线城市 布局奠定了堅實基礎。

品牌和能力

三空間服務能力布局

萬物雲是中國目前各類業態布局最爲全面、能力最爲全面的物業管理公司之一。公司 擁有在一二线城市跨區域、跨業態、具備品牌美譽度的綜合能力,多空間服務能力領先於 同業。萬物雲既是打破業務邊界的先驅,也是目前多空間服務的佼佼者。

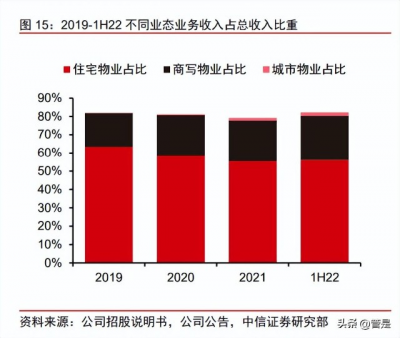

公司在住宅物業、商寫物業、城市物業三大空間業態展業運營,各空間業務收入均維 持同比高增,規模持續增長。其中,住宅物業收入貢獻較高,截至 2022 年 6 月底,住宅 物業(社區空間居住消費服務)收入貢獻集團總收入的 56%,同時,商寫物業及城市物業 的收入佔比也在逐年提升,收入結構持續多元。

業態的多元化,尤其是商寫和城市服務的能力之所以重要,在於多元的業態布局不僅 意味着多元的收入來源,更意味着各業態互相協同,提升效率和業務可持續性的可能性。

源遠流長的住宅物業品牌

在住宅領域,公司擁有萬科物業品牌。品牌口碑方面堪比萬科物業的公司,其一二线 城市的布局規模遠遠不如萬物雲。而個別規模方面和萬物雲可以相提並論的公司,其品牌 知名度則明顯不及萬物雲。 外拓是品牌力的直接體現。2022 年上半年,公司總外拓在管項目飽和合同金額 20.1 億元,同比增長 31%,外拓佔全部新增飽和合同金額的 73%,其中,住宅外拓在管飽和 合同金額 10.6 億元,同比增長 24%,外拓佔全部新增住宅飽和合同金額的 70% 橫向對比來看,2021 年,萬物雲全口徑面積增長 2.08 億平米(含住宅和商企),其中 來自於外拓的面積 7300 萬平米,全口徑下在行業中排名第一。這是公司品牌力的最好證 明。

品牌美譽的另一層表徵,是第三方合同留存率較高。截至 2022 年 1 季度,公司第三 方住宅和商企合同留存率分別爲 99.6%和 99.7%。合同穩定高,也是蝶城化蝶,中資產投 入收獲回報,生活服務業務孵化的基礎。

商企服務品牌和設施管理能力

2020 年,公司和戴德梁行推出了萬物梁行品牌,成爲目前第一家和唯一一家成功整 合國際五大房地產咨詢服務公司大中華區物業及 FM 業務的本土企業。截至 2022 年 6 月, 公司在管商企空間面積約 1.4 億平米,是中國商企物業在管面積最高的公司。公司管理業 態包括寫字樓、購物中心、研發中心及產業園等,籤約客戶覆蓋互聯網、房地產、金融、 通訊、醫療、高端制造等衆多行業。

品牌優秀,市場化能力強。截至 2022 年 3 月 31 日,在進行招投標的超過 200m 的超 高層項目中,公司中標率超過 50%,領先行業,公司來自獨立第三方的物業及設施管理項 目數量 1,477 個,佔 84.2%。2022 年上半年,公司新增第三方商企在管項目年飽和合同金額 9.5 億元,同比增長 41%,佔同期新增商企年飽和合同金額的 77%。截至 2021 年, 公司已與超過 900 家企業及機構客戶建立了合作關系,包括截至 2021 年底按市值計中國 十大互聯網公司中的 8 家以及按市值計中國十大金融服務公司中的 7 家。

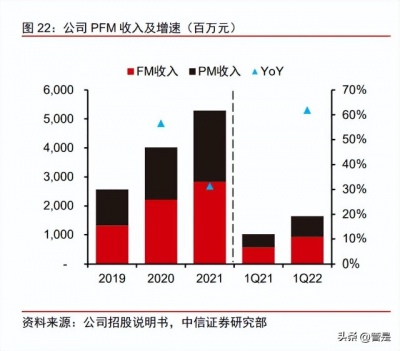

從 PM 到 FM,以企業客戶爲中心延伸。一方面,公司服務大客戶越來越多的樓宇, 另一方面,公司也不斷突破單一地區或單一商寫物業界限,圍繞商企客戶需求不斷延展服 務品類,开展了綜合行政支持、活動策劃、禮賓服務在內的多種垂直專業業務,在單一客 戶獲取的業務價值量有明顯提升。

打破邊界,具備城市空間的服務能力

公司在空間服務方面不斷打破傳統邊界,領先於行業將服務內容拓展到城市空間。截 至 2022 年 3 月 31 日,公司在 32 個城市擁有 52 個城市空間整合服務項目。在城市服務 項目中,公司一方面採用部分全委、部分合資非並表的模式來賺取城市空間整合利潤,另 一方面也通過 BPaaS 等科技輸出,來賺取科技服務費用(收入在科技分部確認,通常爲 項目公司收入的 2%,並按公司所佔權益計入損益)。

公司在城市服務業務中的定位是城市的管家(而非單純的環衛等基層業務),核心是 “統籌和調度”,幫助地方政以更高的效率實現更好的治理效果。2018 年,萬物雲與珠海 大橫琴集團有限公司於橫琴合作打造了國內首個“物業城市”治理模式,橫琴也因此成爲 萬物雲城城市服務的起點。自萬物雲城入場以來,橫琴項目在市政一體化、管理網格化、 橋隧數字化、管廊集約化等方面取得了卓越成效。

會並購但不唯並購

物業管理的並購是可能的,並購可以擴大公司的業態和區域版圖,可以補全公司的短 板。萬物雲和戴德梁行形成战略夥伴關系,原戴德梁行大中華區的物業管理業務爲基礎成 立萬物梁行,是萬物雲公司發展的關鍵一步。公司對於陽光智博、伯恩物業的並購,也有 利於公司在福建區域市場佔有率明顯提升。

但是,公司又不是唯並購論。公司在 IPO 的募集資金用途中,只有 20%的資金計劃 用於對增值服務提供商和行業上下遊供應鏈服務提供商的並購。其他的募集資金則主要用 於外拓、提效、AIoT 和 BPaaS 的解決方案开發。

當然,我們認爲企業战略也可能根據時勢變化而調整。隨着並購市場的定價日趨理性, 萬物雲也有可能擇機發揮擅長並購和整合的優勢。但無論如何,物業管理不是一個資金驅 動型的行業,不是依賴於並購擴張規模、提升盈利預測,就能構築護城河的行業。公司注 意到了物業管理的一些真正痛點。

重視科技的力量

沒有科技能力,就難以實現從員工服務項目化到員工服務工單化的轉變,也難以實現 經營效率的提升和管理邊界的擴大。科技,既是公司得以走到今日,提升效率的原因,又 是未來公司开拓新盈利增長點,從物理空間服務走向數字空間服務的起點。

遠程 + 混合

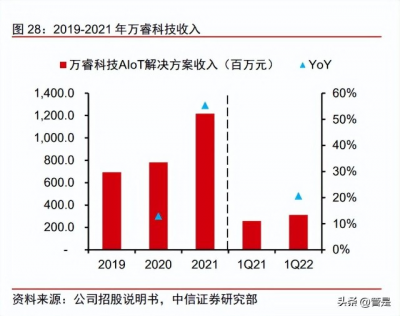

公司目前擁有集設計、研發、咨詢、施工和運營爲一體的一站式智慧社區解決方案“萬 睿科技”。基於對行業的洞察,公司提出“遠程 + 混合”的服務方式。

所謂遠程,則是可以通過遠程的數字運營中心,實現將現場作業變革爲遠程運營,把 近場的多個服務人員,變爲遠程的 1 個人(或者 AI);所謂混合,則是把近場的多個服務 人員,變成近場的 1 個人,轉變員工的身份職能,縮短單一任務耗時,用科技的工具使其 能夠跨崗作業。

遠程方面,基於完善的底層物聯系統,公司建立了基於 AIoT 的 DOC(武漢遠程數據 運營中心),搭建了空間數字化流程的遠程操作系統和管理平台。截至 2022 年 3 月 31 日, 公司 DOC 驅動了全國超 2,000 個物業項目聯動,實現對在管空間中人、資產、設備設施 和活動的遠程化運營管理。此外,公司也通過祥盈企服給企業提供遠程共享的智能管理服 務,例如遠程財務、遠程客服和遠程招聘等,賦能企業和機構客戶中後台的運營管理。

混合方面,公司也利用睿聯雲平台 EBA 系統(設備管理)、黑貓(通行管理)等物聯 網設備,實現人效的提升。

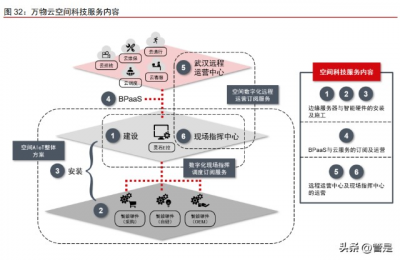

產業互聯,由內至外

爲實現科技板塊的規模增長和長遠發展,公司通過將自身所具備的各類服務產品進行 不同的組合,打造了多類型的空間科技服務內容: 1、 邊緣服務器與智能硬件的安裝及施工。公司是少數的具備施工能力(住建部以及 施工資質)的物業管理企業,也就是說,公司具備 AIoT 的建設、研發、安裝一體 化能力。 2、 BPaaS 與雲服務的訂閱和運營。公司通過長達 30 年業務流程的積累,具備了領 先於業內的 Know-how 數字化能力。截至 2022 年 9 月,公司覆蓋全局空間的 BPaaS 解決方案已應用在了管家、保安、機電和保潔等場景服務流程中,167 條 流程中的 64 條亦已實現軟件化。 3、 遠程運營中心及現場智慧空間的運營。遠程運營能力和空間雲服務是公司整體智 能物聯系統和工單調配的支持部門,也是公司科技板塊的核心壁壘之一。

目前而言,公司的科技第三方拓展已經實現較好的成果。2022 年上半年,公司的 AIoT 及 BPaaS 解決方案服務收入達 11.6 億元,同比增長 56%,佔當期總收入的 8.1%。 其中,AIoT 業務主要以一站式 AIoT 解決方案爲產品,涵蓋設計、开發、集成、建設、 安裝、運營的全流程業務,截止到 2022 年 9 月,公司已經在 91 個城市服務物業开發商、 物業管理者以及政企客戶,爲其提供智慧工地、智慧社區、智慧樓宇、智慧產業園區、智 慧城市等廣泛服務場景之下的 AIoT 解決方案。 BPaaS 解決方案中,又包括遠程企業運營服務和遠程空間運營服務。遠程企業運營服 務以“祥盈企服”爲核心產品,企業客戶將其財務處理、人力資源運營、招聘運營及信息 技術咨詢台服務外包給公司,以簡化他們的業務流程,除萬科外,公司客戶已經涵蓋汽車 制造商、物管公司、互聯網公司、酒店、物流公司等等。遠程空間運營服務則主要向城市 空間整合服務的項目公司收取約佔收入 2%的科技服務費,並根據其持有的股本權益分攤 損益,主要提供智慧城市空間工作流程管理服務,以及運營分析服務,對城市中安裝的各 種設施設備、城市服務中的各種工作流程進行監控、管理和分析。 公司科技板塊來自於關聯方的收入比例正在快速減少,我們相信伴隨公司在管面積的 增加和科技變現能力的提升,公司科技板塊收入能夠實現高速的成長。

長期而言,我們認爲公司有望實現基於空間的產業互聯,並在衆多科技公司中脫穎而 出。與其他技術公司相比,公司既有競爭也有合作,但公司擁有 30 年經驗的行業 know-how, 且相比於互聯網大廠,更加具備线下部署、底層運營的能力。

重視服務的提效

物業服務的出路在提升效率

我們相信,物業服務不可能實現“羊毛出在豬身上”,基礎服務始終都是物業管理公 司的根本。針對鄰裏關系的遊說,將不同利益主體聚合在一起,加之比較少的用戶基數, 使得物業管理公司不可能實現堪比其他服務行業的高滿意度,只能實現對比其自身而言的 較高滿意度。 物業管理始終同不動產相始終,始終和城市公共空間、業主共有部分有密切關聯。物 業管理的服務內容隨着時間而擴展,管理界面隨着社會進步而變化。但樓齡本身越來越老, 物業管理公司就需要持續提升基礎服務的效率。這種提效當然和科技有關,但更和企業的 战略確立和執行有關。 實際上,公司的規模和布局,品牌和能力,擅長並購而不濫用並購,重視科技的力量, 最終的落腳點,都是服務提效。

公司試圖通過蝶城提效

蝶城模式之下,公司通過(1)算法篩選目標街道,並(2)通過補貼式外拓、收並購 等方式,主動獲取街道(20min 服務圈內)的住宅項目,使公司在目標街道達到一定的業 務濃度底线。而一旦業務濃度跨過底线,則可以在街道內(3)投資基礎設施建設,實現 科技帶動人效提升,再疊加(4)供應鏈服務一體化,從人員對應項目到人員對應整個蝶 城的服務工單,通過人員在蝶城內的復用和調配,來達到效率的躍升。同時,在達到一定 濃度後,公司還將(5)駐派街道代表,專職負責街道內商企和城市空間服務的外拓獲取, 在不斷(6)完善蝶城內數據信息的基礎之上,實現(7)三空間業務的有序增長,並通過 工人屬地化來實現(8)2C 服務的大幅增長,(9)打开到家、到店等社區平台服務的成長 空間。

蝶城的初始投入和效果預想

蝶城是一門投資和獲得回報的中資產模式。所謂投資,包括基礎設施(設備、調度平 台、數字基礎設施、員工中心、展廳等)的建設,也包括街道代表的駐派,還包括達到業 務濃度所需要的外拓補貼和收並購資金。所謂回報,則指的是業務規模和效率的躍升,以 及長期 2C 業務的發展。

蝶城模型通過犧牲短期毛利率,帶來更加長期的收入增長和遠端毛利率的提升。在理 想的環境下,一個蝶城的單盤毛利率有望從蝶城初期的 13.4%,提升至蝶城標准期完成後 的 26.5%,但在蝶城投入的第一年和第二年,毛利率會承受較大的壓力,甚至可能面臨短 暫虧損的可能。同時,由於通過前期投資式外拓、專職營銷代表、營銷基礎設施等投入, 單一蝶城內的三空間在管規模和消費者服務收入,都能夠得到長足的發展。在理想的蝶城 界面,單一蝶城前 5 年收入 CAGR 可達到 65%。 根據公司招股書,萬物雲已經在中國 100 個經濟活躍的城市篩選出 3402 條街道,其 中,截至 2022 年 9 月,有 208 條街道服務範圍達到 3,000-6000 戶(目標蝶城標准),有 175 條街道服務範圍達到 6,000-10,000 戶(主攻蝶城標准),有 148 條指定街道服務範圍 超過 10,000 戶(標准蝶城標准),合計共 531 個儲備蝶城儲備蝶城。需要說明的是,我們 並不認爲公司在所有目標蝶城都能取得理想中的效果,有些蝶城的效果可能稍弱。但改革 整體方向正確,且公司具備踐行新战略的成功基因。我們預計,公司到 2025 年有望實現 徹底改造完成的蝶城約 300 個,從而帶動公司整體收入和利潤的提升。

有所爲有所不爲——聚焦的消費者服務

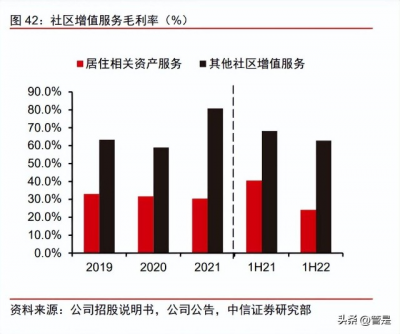

我們認爲,萬物雲在社區增值服務這一傳統領域,更強調聚焦不動產的需求,聚焦鄰 裏關系方面的維護,聚焦公共空間的利用。增值服務的邊界不是無限的。 萬物雲的社區增值服務內容重點更加聚焦,相關業務分類於社區空間居住消費服務板 塊下的居住相關資產服務及其他社區增值服務,主要包括房屋裝飾裝修服務、房屋銷售及 租賃經紀服務、公共區域運營服務、車位銷售服務、機電設備維護服務等。

其中,房屋租售及經紀業務和裝修及美居業務是公司开展社區增值服務的战略重點。 萬物爲家作爲萬物雲控股子公司,是萬物雲基於房屋資產服務提供增值業務的重要平台, 業務涵蓋找房、租房、裝修煥新、家居電商等服務內容,覆蓋房屋資產管理全周期,旗下 擁有“樸鄰”和“萬物研選”兩大增值服務品牌。 萬物雲於 2018 年推出的“樸鄰”品牌,其前身爲 2001 年成立的萬科租售中心,樸鄰 專注於爲社區住戶提供二手房租售、新房置業、房屋托管打理等資產服務。截至 2022 年 3 月底,樸鄰業務覆蓋北京、上海、廣州、深圳、武漢、成都等 50 多個城市,在 2000 多 個萬科物業在管社區擁有實體專營店 600 余家。“萬物研選”是萬物雲旗下專注居住煥新 的消費平台,主要提供單品煥新、部品維修、局部改造、廚衛快裝、全屋翻新等業務。

而公司在擴張房屋裝修和美居服務方面的持續努力,也使得客戶的購买服務有所增長, 以萬物雲坂田街道爲例,公司月均新增合約金額已經從 2022 年一季度的 110 萬元增長至 2022 年二季度的 310 萬元,增幅約 180%。

盈利預測

公司經營關鍵假設

1) 我們預計公司的住宅物業在管面積2022/2023/2024年分別增長28%、27%、26%; 假設房屋租售業務於 2024 年开始明顯增長(受益於蝶城建設流程中第 3-4 年對 該業務的強化),假設家居裝修業務維持穩步增長;假設社區空間居住消費服務板 塊 2021-2024 年收入實現 CAGR 爲 32%,毛利率水平整體受益於蝶城模型建設 而持續增長; 2) 假設公司的商企物業及設施管理服務在管面積於 2021-2024 年實現 CAGR 爲 31%,收入於 2021-2024 年實現 CAGR 爲 38%;假設开發增值業務收入於 2021-2024 年間維持穩定;城市空間整合服務收入佔比小但市場空間大,預計 2021-2024 實現 CAGR 爲 70%;我們預計商企和城市空間綜合服務板塊中,物 業及設施管理服務和城市空間整合服務毛利率水平同樣受益於蝶城建設而會有所 提升,但同時开發商增值服務毛利率水平會保持平穩; 3) 預計 AIoT 和 BPaaS 服務收入在 2021-2024 年實現 CAGR 爲 40%,毛利率水平 受益於規模效應將會小幅提升。

期間費用假設

1) 公司經營經驗豐富,我們假設公司未來銷售費用率持續維持 2%的穩定水平;2) 科技化建設助力管理費用優化,我們預計 2022-2023 年管理費用率維持 7.5%, 2024 年起受益於蝶城建設逐步落地帶來的成本集約,預計管理費用率开始有所下 降。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬物雲研究報告:物業的本質,萬物雲的五點回答

地址:https://www.breakthing.com/post/28566.html