(報告出品方/作者:興業證券,張博,王源)

1、從家族企業到軟飲巨頭

25 年匠心造物,不負時光。1996 年,鐘睒睒創辦浙江千島湖養生堂飲用水有限公 司,其爲農夫山泉股份有限公司的控股公司的前身。2020 年,農夫山泉(股票代 碼:09633.HK)在香港交易所主板上市,主要業務爲研發、生產及銷售包裝飲用 水和軟飲料產品。經過 20 余載的發展,公司產品涵蓋農夫山泉包裝飲用水系列產 品、茶等茶飲料、尖叫等功能飲料、農夫果園等果汁飲料、咖啡及各農產品。 根據公司招股書,2012-2020 年農夫山泉連續八年保持中國包裝飲用水市場佔有 率第一;按 2020 年零售額計算,公司在茶飲料、功能飲料及果汁飲料的市場份 額均居中國市場的前三位。

1.1、企業管理架構穩定

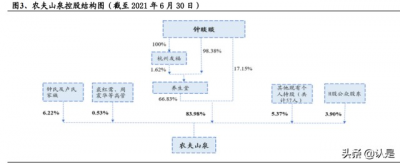

家族股權,架構穩定。鐘睒睒爲農夫山泉董事長及 CEO;妻子盧曉葦擔任養生堂 董事及總經理;妹妹鐘曉曉曾任農夫山泉副總裁,現任工會副主席;兒子 Zhong Shu Zi 於 2014 年 1 月加入農夫山泉,於 2017 年 6 月起擔任非執行董事,並通過出席 董事會會議參與制定業務策略和重大事件決策,並於 2020 年 1 月起擔任養生堂品 牌中心總經理。

長期以來,農夫山泉的股權結構一直保持穩定。截至 2021 年 6 月 30 日,鐘睒睒直接持有農夫山泉 17.15%的股份,並通過養生堂持股 66.83%,共計持股 83.98%。 盧氏及鐘氏家族共計持股 6.22%。

鐘睒睒是公司的創始人和掌舵手。作爲農夫山泉的創始人和發展战略負責人,鐘 睒睒帶領公司一路披荊斬棘,成爲軟飲巨頭。目前,農夫山泉形成了“水+飲料” 的雙引擎發展格局,並成爲中國軟飲行業的領軍企業。1993 年,鐘睒睒成立保健 品公司養生堂,並陸續推出清嘴、成長快樂等大單品;1996 年,鐘睒睒成立農夫 山泉股份有限公司,並確立了農夫山泉“天然+健康”包裝水的產品定位及品牌形 象,另闢蹊徑推廣天然水。2003 年以後,公司進軍軟飲料行業,品類觸達茶飲、 果汁、功能性飲料等多個賽道。

內部晉升+外部挖掘,企業管理基底穩固。公司高管大多來自企業內部,20 多年 來與企業共成長。他們不僅熟悉公司經營業務,且有深厚的情感鏈接。副總經理 郭振於 2003 年加入農夫山泉,先後擔任丹江口工廠廠長、華東地區及華北地區總 廠長、生產運營中心副總經理;副總經理周力於 2008 年加入農夫山泉,先後擔任 養生堂浙江食品有限公司總經理、農夫山泉多個附屬公司經理,以及公司董事會 祕書。此外,公司注重聘用外部人才,取長補短。首席財務官周震華於 2007 年加 入農夫山泉,曾任職於德勤和匯豐等知名外企,實战經驗豐富。

擬定股權激勵計劃,深度綁定核心員工。2021 年 12 月 13 日,公司擬定向不超過 120 名員工授予股權激勵計劃。主要激勵對象主要爲公司的董事、監事和員工, 以及在合作項目對公司有重大貢獻的養生堂的一定數量的員工。有效期爲股權激 勵計劃採納日期起 10 年內有效。授予上限不超過公司激勵計劃採納日已發行股本 總額的 5%。同時,擬股權激勵計劃歸屬期分三期進行:第一期歸屬比例佔比 40%, 歸屬時間爲 2022 年 4 月最後一個交易日;第二期佔比 30%,歸屬時間爲 2023 年 4 月最後一個交易日;第三期佔比 30%,歸屬時間爲 2024 年 4 月最後一個交易日。

1.2、多元化品牌及品類發展路徑

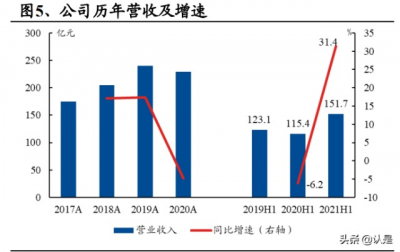

多元化品牌助力高增長,多品類驅動業務持續發展。截止 2021 年 6 月,公司產品 主要有:包裝水類產品 8 種,咖啡類 2 種,茶飲料類 3 種,功能飲料類 2 種,果 汁類 5 種,植物蛋白類 1 種,含氣風味飲料 1 種,農產品 3 種。截止 2021 年 6 月 30 日,2021H1 公司營收 151.7 億元,同比+31.4%;歸母淨利潤 40.1 億元,同 比+40.1%。(報告來源:未來智庫)

2、順勢而爲,乘行業東風

2.1、包裝飲用水行業:前景可期的黃金賽道

二千億行業規模,長短期成長均可觀

我國包裝水行業規模破二千億元,未來空間及增速均可期。根據 Euromonitor,2020 年我國軟飲料行業規模 5,735 億元(含包裝水),其中包裝水行業規模約 2,159 億 元,約佔全部軟飲料的 37.6%。2013-2020 年包裝水復合增速爲 4.6%,行業規模 7 年增長 1,000 余億元。根據 Euromonitor,預計 2025 年,我國包裝水市場規模將 達至 3,131 億元,佔全部軟飲料的 40.9%,2021-2025 年復合增速將爲 5.0%,預計 未來 5 年行業規模將再增 1,000 億元。從我國包裝飲用水總消費量看,由於我國 人口基數大且優質水源較少,包裝飲用水剛需性較強,消費量的潛在空間較大。 根據 Euromonitor 預計,2025 年我國的包裝水消費量將增至 646.8 億升,2021-2025 年 CAGR 爲 3.1%。從人均消費量來看,在消費升級和健康意識的驅動下,我國 包裝水人均消費量將持續增長。根據 Euromonitor 預計,2025 年我國包裝水人均 消費量將達至 45.8 升/人,2021-2025 年 CAGR 爲 3.1%。我們認爲,消費者對“健 康”、“高端”的飲料需求將成爲包裝水消費體量進一步高增長的重要引擎。

“大玩家”坐鎮,CR3 高度集中

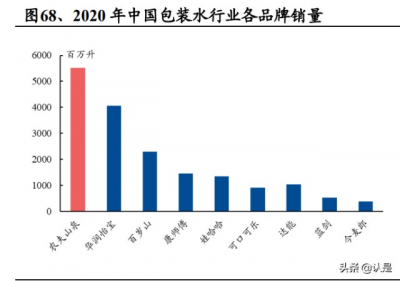

TOP3 水企連續 3 年坐穩頭部,2020 年集中度高達 24.5%。農夫山泉和華潤怡寶 兩大品牌均主打天然水,且市場份額頗高。根據 Euromonitor, 2020 年農夫山泉及 華潤怡寶的市佔率分別爲 11.4%、8.4%,爲我國包裝水市場的主流產品及品牌, 且主流趨勢仍將持續。根據 Euromonitor,預計 2021 年農夫山泉及華潤怡寶市佔 率將達到 11.8%、8.1%,穩居行業前二。

“水”行業具備高成長的邏輯

邏輯 1:健康化的日常飲食是剛需

復盤美日軟飲料消費趨勢,我們發現,近年來,美日消費偏好均由好喝甜膩轉向 健康清淡。隨着各國消費者對健康的日益重視,健康化飲品的訴求高漲。由於包 裝水具有 0 卡、0 脂、無人工添加劑的特點,受到消費者青睞。近年來,包裝水 不僅成爲美日軟飲料的重要組成,且人均包裝水消費量持續增加。

包裝水符合美國的健康化訴求,不斷瓜分碳酸飲料市場。2020 年,美國包裝 水消費量再達歷史新高,碳酸飲料連續第 6 年縮減。根據 Euromonitor,2020 年美國包裝水及碳酸飲料消費量分別爲431億升及433億升,二者體量趨近, 差距進一步縮小。同時,美國包裝水人均消費量逐年提升。根據 Euromonitor,2020 年,美國人均包裝水及碳酸飲料消費量分爲 130.2 升/人及 130.6 升/人, 包裝水及碳酸飲料的人均消費量接近。根據 Euromonitor 預計,未來包裝水 將超越碳酸飲料成爲美國消費量第一的軟飲品類。

日本健康化趨勢不改,包裝水仍然受青睞。低糖無糖飲品一直是日本軟飲料 的消費首選,健康化生活方式帶動包裝水消費量高增長。2014 年,日本包裝 水消費量超越碳酸飲料,成爲僅次於即飲茶的第二大軟飲品類。根據 Euromonitor,2020 年日本包裝水及碳酸飲料消費量分別爲 45.4 億升及 34.9 億升。同時,2014 年以來,日本人均包裝水消費量連續 6 年超越碳酸飲料。 根據 Euromonitor,2020 年日本人均包裝水消費量已達至 36 升/人,遠超碳酸 飲料的人均消費量。根據 Euromonitor 預計,在飲食健康化和人口老齡化趨 勢下,日本的包裝水消費量會繼續穩定增長。

與美日兩國飲品消費的演變類似,我國消費者對健康飲品的偏好顯現。上世紀 80 年代,碳酸飲料因口感甜美刺激而深受國人喜愛;90 年代末,國人對果汁及含乳 飲料青睞有加;而近年來,消費者更偏好於購买口味清淡、天然健康、無添加劑 的飲料。由於包裝水自身具有“0 糖 0 卡 0 添加劑”的特點,逐漸成爲消費者的 重要選擇之一。

邏輯 2:高端化的品質消費是趨勢

重水質,买品質。隨着我國居民的健康生活意識增強,對飲用水水質要求提高, 飲水結構逐漸發生改變。由於包裝水具有更安全更健康的特性,愈發成爲居民日 常飲水的選擇。根據華經產業數據,2013-2017 年,我國居民家用桶裝水消費結構 從 16.4%提升至 19.7%。2020 年新冠疫情後,由於健康飲水需求迫切,居民對於 包裝水的偏好進一步提升。由於飲水品質備受關注,居民桶裝水在日常飲用水中 的佔比將逐步增加。

追高端,喝品牌。高端水強調水源優勢,注重水質、健康及口味,且包裝設計精 致,愈發成爲消費者品質生活的選擇。國內的高端水以外資品牌爲主,國產品牌 市場份額近一成。國際飲料巨頭在華“圈地”高端市場。雀巢推出高端水品牌巴 黎水、聖培露、普娜;達能推出高端水依雲。根據華經產業數據,我國 2014-2019 年高端瓶裝水零售量從 76.1 萬噸增至 146.4 萬噸,佔瓶裝水總零售量的比例從 0.97% 增至 1.50%。隨着消費升級和國內品牌的興起,國內的高端水市場空間會進一步 擴大,並成爲新的消費熱點。

2.2、非水類軟飲料行業:潮飲正“C 位”出道

除包裝水外的軟飲規模超三千億,品類紛繁多樣

除包裝水外的軟飲料市場規模依然龐大,且品類多種多樣。根據 Euromonitor, 2020 年我國除包裝水外的軟飲料市場規模已達至 3,577 億元,2013-2020 年復合增 速爲 0.7%。在其他軟飲中,主要品類爲即飲茶、碳酸飲料、果汁及功能性飲料, 2020 年市場規模分別爲 1,126 億元、875 億元、822 億元及 448 億元;2013-2020 年復合增速分別爲-0.2%、1.0%、-0.6%及 5.9%。根據 Euromonitor,預計 2025 年 除包裝水外的其他軟飲料規模將達至 4,529 億元,2021-2025 年復合增速將爲 2.9%; 其中,即飲茶、碳酸飲料、果汁及功能性飲料 CAGR 分別爲 2.8%、3.5%、1.1% 及 4.6%,未來 5 年行業整體規模再增近 1000 億元。我們認爲,飲品的年輕化及 時尚性定位將成爲各細分賽道高成長的關鍵。

格局分散,競爭激烈

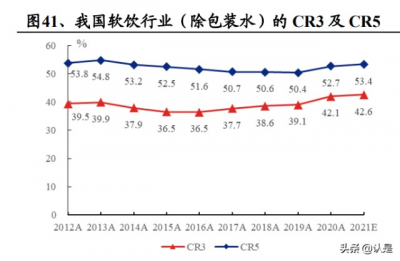

細分賽道多,且競爭膠着。從整體看,我國軟飲(除包裝水)行業集中度相對較 高。2020 年 CR3 和 CR5 分別爲 42.6%和 53.4%,市佔率保持相對穩定格局:可口 可樂、康師傅、百事穩居行業前三。從細分市場看,碳酸飲料、茶飲料和功能飲 料的競爭格局存在明顯差異。其中,碳酸飲料行業集中度最高,茶飲料次之。根 據 Euromonitor 數據,2020 年碳酸飲料行業 CR5 已達至 93.7%,可口可樂穩居第 一;但 CR3 略降至 91.2%,TOP3 市佔率有所削弱。茶飲料行業 CR3 和 CR5 分別 爲 57.0%和 72.4%,康師傅穩居行業第一,而統一、加多寶、王老吉競爭激烈。 功能飲料行業 CR3 爲 46.5%,相比碳酸飲料和茶飲料,功能飲料的集中度較低且 內部波動較大,但整體格局趨於集中。

“年輕化+時尚化”的新潮飲料正“C 位”出道

1)Z 世代成爲“消費先鋒”,對食飲的消費意愿頗強

Z 世代快速崛起,成爲各行業不可忽視的潛在價值人群。根據第六次人口普查數 據,我國 Z 世代(1995-2009 年)出生人口約 2.6 億人。 Z 世代正引領消費潮流, 逐漸成爲新一代的“消費先鋒”。

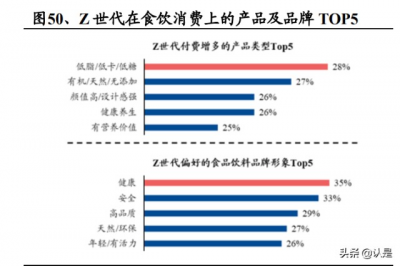

Z 世代對食飲的花費意愿頗強且消費力不斷提升。2020 年,我國 Z 世代僅佔總 人口比例的 19%,但其在食品及飲料上的消費力不斷提升。根據尼爾森 IQ 調研 數據,受訪者中的 Z 世代是食品及飲料的中、重度消費者的佔比均達到 90%及以 上,且近半數的 Z 世代計劃繼續增加食飲花費。根據《觀潮新消費》,在所有消 費品類中,Z 世代在喫與喝上的支出和頻率相對較高,月均花費 400-450 元/人。Z 世代喜歡探索新奇消費,具有高頻高額高量購买食品飲料的特點。

2)Z 世代推動新潮飲品風起雲湧

Z 世代是新潮飲品的積極擁躉,助力本土品牌崛起,激活創新基因。Z 世代獵奇 心較強,對新興品類的接納度更高,更偏好購买新潮食飲“嘗鮮”。對於追求潮流、 主張個性的 Z 世代而言,食品飲料正成爲他們表達個性和價值主張的載體:即以 無糖飲料表達對健康生活方式的追求,以新興品牌及口味表明對獵奇嘗鮮的態度, 以國潮飲品表現對本土文化的自信。Z 世代在消費理念、消費需求、消費場域上 的進化與迭代,爲食品飲料品牌帶來機遇與挑战。

我們認爲,Z 世代的飲品需求將呈四大趨勢:1)更健康安全的飲品,滿足“三低 +有機”;2)包裝設計顏值出彩,迎合 Z 世代的自我滿足及社交滿足;3)口感風味多元,能帶給用戶不同體驗感;4)具有提神醒腦、補充能量等作用的功能性飲料將異軍突起。

3)潮飲趨勢明顯,正“C 位”出道

趨勢一:更健康有機的飲料是主流

Z 世代對“三低1 +有機”飲品頗有好感,健康風仍將是主流。Z 世代在食飲消費上,最看重“三低”與“有機”, 以及健康安全的品牌。我們認爲,Z 世代對“三低”的偏好產品將促使無糖低糖 類飲品增長迅猛。無糖茶飲、0 糖 0 卡飲料等健康化產品將具備高增長潛質。2027 年我國無糖飲料規模將達至 276.6 億元,2021-2027 年復合增速爲 10.5%,遠超於我國軟飲行業整體增速。

趨勢二:更有“顏”的設計,更有“流量”的營銷

實現自我滿足與社交滿足,Z 世代將爲產品顏值“打 Call”。根據尼爾森 IQ 調研 數據,相比非 Z 世代,Z 世代有明顯的“顏控”傾向;在選購食品飲料產品時,Z 世代比非 Z 世代人群更關注產品的包裝外觀。我們認爲,具備高顏值的包裝設計 和高流量的 IP 聯名及冠名宣傳的產品及品牌將會更快速地搶佔飲料市場份額,吸 引部分 Z 世代實現自我滿足與社交滿足,在激烈競爭中攫取一席之地。從軟飲巨 頭來看,可口可樂、Monster 等飲料品牌的產品設計逐漸推陳出新,以迎合年輕消 費者的喜好。

趨勢三:更新的口感體驗

新穎別致的多元口味才是 Z 世代鐘愛的“快樂水”。雖然 Z 世代將健康飲品作爲 高頻剛需,但平衡好口感與健康也是飲料公司需認真思考的方向。2021 年,衆多 飲品紛紛推出全新口味:國潮新飲元氣森林推出“0 糖 0 卡 0 脂”白桃口味的氣 泡水,成爲風口上的寵兒;新茶飲品牌喜茶推出巨峰葡萄味無糖氣泡水,圈粉年 輕人;資深飲品農夫山泉推出莫吉托口味 0 糖蘇打氣泡水,受到追捧;經典運動 飲料脈動於 2021 年 4 月火熱推出香水檸檬味和白桃味的“0 糖 0 卡”新品,成功 吸引年輕消費者。

趨勢四:更有功能的飲料具備高潛力

具有激活煥新、提神醒腦的功能性飲料正佔據時尚飲品的潮流風口。根據 Euromonitor 預計,2025 年我國功能性飲料規模將達至 658 億元,2021-2025 年 CAGR 約爲 4.6%,是除包裝水外增長最快的賽道。此外,即飲茶和咖啡仍將保持 較快成長勢頭,運動飲料也將穩步發展。根據 Euromonitor 預計,2025 年我國即 飲茶、咖啡及運動飲料規模分別將達至 1372 億元、124 億元及 146 億元,2021-2025 年 CAGR 分別爲 2.8%、3.7%及 2.9%。(報告來源:未來智庫)

3、借勢而進,深耕包裝水業務

3.1、闢蹊徑,破“水局”

純淨水曾佔據我國包裝飲用水的半壁江山。90 年代,娃哈哈與樂百氏在純淨水市 場形成兩強壟斷的局勢,且純淨水在包裝飲用水市場佔比超過 95%,天然水不足 5%。而娃哈哈引進的國外“太空水”概念掀起了一場中國的飲水革命。1995 年, 娃哈哈總經理宗慶後出國考察,發現國外一款利用反滲透技術爲航天員开發的“純 淨水”非常流行,它不僅比蒸餾水成本低而且口感更好。而娃哈哈的八寶粥和果奶 生產线配有純淨水生產线,原有生產线可完全被利用,促使娃哈哈進軍純淨水市 場。1996 年,娃哈哈純淨水銷售額達至 1 億元;2000 年突破 20 億元,佔據我國 包裝飲用水的絕對龍頭地位。

3.2、坐擁十一個水源地,硬實力不容小覷

水源地獲取難度大,包裝水業務壁壘高

我國優質水源地稀缺,政策門檻高且獲取難度大。目前,我國天然水开採依照 2015 年《水污染防治行動計劃》進行,由於天然水源具有稀缺性,獲取天然水开採資 格至少需 3-5 年。加之,开採天然水要求的設備投入及資金規模較大,需耗資千 萬元以上,這更提高了包裝水生產的准入門檻。

農夫山泉優質水源地的“量與質”均領先同業,企業“護城河”不斷加深。相較 其他品牌包裝水,農夫山泉在水源地的質量及數量上更勝一籌。公司已拿下 11 個 優質水源地的取水許可證,水源地位置優越且分散布局全國市場。在 11 個水源地 中,其中 2 個爲天然礦泉水水源,1 個爲天然山泉水,8 個爲天然水水源,且均處 生態環境優越、森林覆蓋率較高、水域面積較大的地區。加之,公司水源的種類 豐富,包括深層湖水、自然湧出泉水、山泉水、深層庫水和深層地下水。農夫山 泉前瞻性的水源地儲備战略爲企業持久發展築造了堅實壁壘。

水源地數量多且輻射全國,利於降低運輸成本,保障生產穩定性

水源地數量多且產能穩定,有效保障生產效率及質量。由於水的純开採成本很低, 生產邊際成本幾乎可以忽略不計,產量越大,規模優勢越顯著。公司通過大規模 量產,有效降低單位能耗及成本,保持較高的利潤水平。

3.3、縱向深耕,產品裂變,歷久彌新

包裝飲用水產品生命周期長,是公司的超強核心品類。公司經過 20 余載的發展與 蛻變,持續縱向深耕包裝飲用水業務,不斷裂變水類產品子系列。2017-2020 年公 司整體營收 CAGR 爲 9.0%,其中包裝飲用水業務收入的 CAGR 爲 11.3%,遠高 於公司整體水平。

縱向深耕:產品裂變突破,價格帶跨度拓寬

包裝水產品內部裂變,不斷繁衍新品。相較其他可比公司,農夫山泉在籌備上市 及上市後,更加緊研發並推出新品,產品種類多元化。2015-2021 年間,公司共 推出 6 款新品,即嬰兒水、學生水、蘇打水、含鋰水、高端玻璃瓶裝水及長白雪。 通過產品的差異化定位,滿足不同消費者的偏好,爲包裝水業務打开增長的天花 板並突破成長局限性。

1) “紅瓶水”:超長的生命周期,內部深耕,持續迭代。由於包裝水的工藝及技 術非常穩定,且具有超剛需屬性,因此產品的生命周期很長。1997 年,公司 推出第一款包裝水產品“紅瓶水”,其以更健康的天然水水質迎合消費升級趨 勢。“紅瓶水”自誕生以來,已歷經 25 年,一直延續並暢銷至今。

容量規格持續迭代,瓶身設計時尚感強。1997 年第一代“紅瓶水”:1997 年, 農夫山泉推出 4L 紅瓶天然水;1998 年,推出 550ml 運動裝,2002 年,小包 裝 380ml 上市。2010 年,產品包裝全新升級,迎來了第二代“紅瓶水”,並 於 2018 年推出全新規格 12L。至今,紅瓶水的規格多樣,從 380ml 到 19L 共擁有 9 種規格包裝,契合不同的消費場景。

廣告語強化產品理念,搶佔消費者心智。1998 年,公司推出包裝水廣告語“農 夫山泉有點甜”;2008 年,天然水廣告語 2.0 版本“我們不生產水,我們只是 大自然的搬運工”;2016 年 3.0 版廣告語“每一滴水,都有它的源頭”,2018 年公司廣告語進入 4.0 階段,又爲包裝水產品推出新廣告語以及主題宣傳片 “什么樣的水源,孕育什么樣的生命”。20 多年來,公司頗具生命力的廣告語 響遍大江南北,將農夫山泉品牌升華到新高度。既迎合了消費者對於水源純 淨天然的向往與愿景,又塑造了產品健康、自然、好喝的特點。公司在廣告 語的設計上獨具匠心,迎合了消費者對於水源純淨天然的訴求,使得天然健 康的產品理念深入人心,迅速搶佔消費者心智。

跨界聯名創新包裝設計,吸引年輕消費群體。爲迎合 Z 世代等年輕消費群體, 農夫山泉通過多領域跨界合作,不斷推出特別包裝,持續突破“紅瓶水”銷 量。2017 年,與網易雲音樂聯合推出限量款“樂瓶”,精選 30 多條樂評印制 在 4 億瓶礦泉水瓶身上,給每一瓶水都帶上音樂與故事的屬性,引發年輕消 費者共鳴;2018 年,農夫山泉又悄然在特通渠道推出了“火車瓶”,廣受好評; 2018 年,聯合故宮文化服務中心推出了 9 款限量版的“故宮瓶”,以康雍乾三 代帝王及嬪妃畫像瓶圖案,蹭清代宮廷劇熱度,深受消費者喜愛。

深耕體育營銷,擴大產品影響力。2000 年,農夫山泉作爲“悉尼奧運會中國 體育代表團唯一飲用水”,隨中國奧運軍團出徵悉尼。此外,農夫山泉和世界 台聯合作,贊助了世界斯諾克大師賽、斯諾克英錦賽、斯諾克威爾士公开賽 等賽事,讓丁俊暉、傅家俊等中國選手在英國捧起熟悉的小紅瓶;2018 年, 攜手《奔跑中國》系列馬拉松,爲 23 站馬拉松提供飲用水服務;2019 年, 農夫山泉正式成爲國際泳聯全球合作夥伴,此次合作長達 4 年,涉及數十場 國際賽。農夫山泉對於體育事業的支持豐富了健康積極的品牌內涵,提升了 民族品牌形象,進一步擴大了產品影響力。

2)爲不同年齡群體“量體裁衣”:繼“紅瓶水”後,公司又推出嬰兒水、學生水、年輕人的蘇打水及中老年人的含鋰水。農夫山泉以“天然+健康”爲產品的生 命线。在研發階段充分考慮營養健康等相關政策,公司最大程度使用天然原 料,盡可能滿足消費者的健康需求。

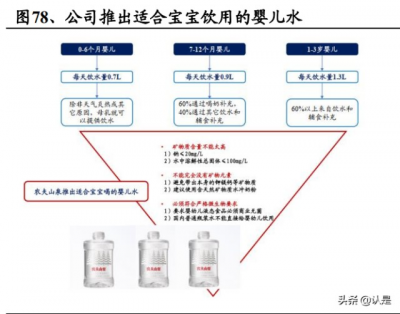

-----嬰兒水:由於嬰幼兒攝入水的要求較高,公司瞄准嬰幼兒市場,緊抓住新 晉爸媽對優質育兒的消費訴求,研發低鈉 “嬰兒水”。2015 年,公司推出專 供嬰兒應用的天然水,水源取自吉林省撫松縣,爲松花江的上遊。嬰兒水定

位偏高端,售價 8-12 元/L。自產品發售後,嬰兒水銷量激增,成爲公司包裝 水業務新的增長點。

-----接踵推出 3 款適合不同群體的飲用水:適合學生飲用的學生水,適合年輕人的蘇打水,適合中老年人飲用的含鋰水,均有較好市場反應。其中,2015 年推出的學生水,瓶蓋設計爲運動款,喚醒 20 年前的童趣;瓶身設計是以長 白山的春夏秋冬爲主題的插畫風,由英國著名插畫師 Brett Ryder 創作而成, 爲產品注入文化底蕴。

3)亮相國際峰會,全面布局高端產品:繼平價水後,進入天然礦泉水賽道,展开高端化的發展新格局。隨着消費升級和健康飲食的需求,消費者對飲用水 品質的追求不斷提高,對高端礦泉水的消費量也不斷增加。2021 年 4 月,公 司推出新品長白雪,容量 535ml,定價 3 元,對標景田百歲山。長白雪具有更 健康優質的水質和細膩豐富的口感,水源取自長白山原始森林的莫涯泉,“它的味道就像森林裏的第一場雪,松軟雪花味道”。

切入泡茶水細分賽道,爲“精致用水”再布一局:2021 年 3 月,公司宣布推 出專爲泡茶而生的武夷山泉水。此款新品不僅創新泡茶水推薦標准,也標志 着公司第 11 個水源地正式啓用投產。武夷山泡茶水將中國傳統茶文化與公司 水源地文化巧妙融合,加固公司深耕細分賽道的優勢。

高端產品包攬國際峰會,成爲民族品牌的亮眼名片。早在 2015 年,農夫山泉 試水高端賽道,爲獲取更多市場份額,打开成長天花板,公司推出玻璃瓶裝 水,定位高端會議人士。第一,從瓶身設計來看,2015 年,推出玻璃瓶高端 礦泉水,將生態環境以及人與自然的關系作爲設計元素,獲得英國 D&AD 木 鉛筆獎、2015 年 Pentawards 鉑金獎等五項國際大獎;2016 年起,每年推出生 肖限量紀念瓶,且只送不賣,表達對中華傳統生肖文化的致敬。第二,從使 用場景來看,玻璃瓶水包攬大型國際峰會。2016 年杭州 G20 峰會、2017 年“一 帶一路”國際高峰論壇以及金磚會晤,均指定農夫山泉的高端玻璃瓶裝水作 爲會議用水;同時,公司旗下的其他產品,如 NFC 果汁,東方樹葉、農夫山 泉學生水、維他命水等產品也紛紛亮相國際高端峰會。

4、乘勢而上,研發加持軟飲布局

橫向开拓潛力品類,豐富擴大的“軟飲家族”。2020 年茶飲、果汁、功能飲料等 產品共佔營收的近 40%,成爲促進業績穩定增長的重要組成部分。農夫山泉以其 本身的優勢選擇合適的潛力賽道,公司在果汁、茶飲料及功能飲料賽道裏不斷發 展擴大,並攫取了一定的市場份額。根據歐睿數據,2020 年農夫山泉茶飲料和果 汁的市場份額分別位居行業第五和第六,茶飲料相較於 2013 年的第十二有大幅提 升,果汁穩中有進,於 2018 年超越娃哈哈成爲行業第六。農夫山泉順應軟飲料行 業的四大發展趨勢,乘勢而上,布局並开拓軟飲料業務。

4.1、以健康爲理念研發新品

研發技術硬實力驅動健康產品

無菌生產线和優質種植基地構築健康壁壘。農夫山泉始終秉持“爲生命健康提供產品服務”的理念來經營產品,盡可能滿足消費者的健康需求。在公司的產品中, 無糖、低糖、無鈉、低鈉、無脂、低脂等健康屬性的產品銷售重量佔比均達 85% 以上。2007 起,公司在新疆伊犁、江西贛州等優質原產地建設蘋果、胡蘿卜、臍 橙等原料種植基地,並陸續推出了 17.5 度倫晚臍橙、紐約雨臍橙、金冠蘋果、新 疆吊樹杏和突尼斯軟籽石榴等新鮮農產品。2015 年,公司建立亞洲最大鮮果加工 和榨汁基地,並依托先進的無菌技術,率先布局 NFC 果汁矩陣。2011 年,公司 推出無糖茶飲東方樹葉,採用國內首條“log6”級別的無菌生產线和無菌冷灌技 術,真正做到了原汁原味的健康茶飲,开創了“0 糖、0 脂、0 卡、0 香精、0 防 腐劑”的茶飲新標准。2019 起,公司以天然水爲基底,先後推出兩款“0 糖”的 蘇打水產品,配方精簡,並配合無菌生產线進行生產。

“科研軍團”是幕後推手

擁有強大的科研“後援團”。農夫山泉的母公司養生堂,以及農夫山泉的兄弟企業 萬泰生物,是農夫山泉的“科研軍團”。控股公司養生堂集團擁有令人驚嘆的科研 實力。養生堂研發世界上唯一的戊肝疫苗、中國第一支預防癌的 HPV 疫苗、世界第一個尿液 HIV 體外診斷試劑以及被世界衛生組織點名推薦的新冠診斷試 劑等。從日常飲用水到化妝品及保健品,再到藥物开發和疾病研究,農夫山泉及 其關聯公司針對大健康賽道打造了基礎與應用研究並重、自主研發和產學研協同 的科研體系。

匠人精神滲透到產品研發。農夫山泉聚焦產學研合作,從基礎研究开始摸索。在 農產品的選育品種、農業管理、生產加工等問題上,均從產品源頭進行解決。公 司在贛南種橙子 9 年後,於 2016 年初,終於上市了第一批 17.5橙汁,解決了曾 經困擾市場多年的“臍橙榨汁”難題。2016 年 6 月,公司將無菌灌裝技術引入 NFC 果汁生產,不僅保證了 NFC 果汁的口感和風味,而且大大降低了產品價格。

研發實力不容小覷,產品孵化與培育能力強

研發團隊結構完善,專利及商標權數量多。公司擁有專門的研發團隊,研發技術 人員 106 名,主要負責產品配方、口味、風味、包裝設計及工藝研究等。早在 2003 年,公司就开始推出果汁飲料農夫果園;2004 年,推出運動飲料尖叫;2011 年, 推出茶飲料東方樹葉。2021H1,農夫山泉研發开支佔營收比重爲 0.44%。同時, 由於公司擁有較多的研發及技術,擁有多個專利權、版權及商標權。截至 2021 年 6 月 30 日,公司持有有效專利數量 227 個,有效版權 61 個,有效商標權 804 個。

4.2、功能飲料新品“等風來”

運動型能量飲料爲起點。2004 年,推出“尖叫”運動飲料產品,標志着公司首次 進軍功能飲料賽道;2010 年,推出又一款能量飲料“力量帝”維他命水,擴充其 功能飲料產品矩陣;2021 年,創新性地推出“等滲”尖叫,布局等滲飲料全新賽 道,從而建立全面的運動飲料矩陣,引領行業風潮。相比於傳統主打牛磺酸的能 量飲料,運動飲料以更加健康安全的配方和抗疲勞輕補給的功能,被越來越多的 年輕人接受。

提神醒腦飲料爲突破口。2011 年,首創無糖茶飲品類,推出“東方樹葉”,在滿 足口味和健康性的基礎上,以茶葉自帶的營養功能屬性,吸引衆多消費者;2019 年,推出“炭仌”咖啡產品,使用特別定制的意式冷萃工藝和全瑞士進口萃取設 備,保留咖啡原香的同時,又具備柔和的口感。茶和咖啡因具備提神醒腦的功能 性和成癮性的消費屬性,加之公司無糖低糖的配方,收獲年輕消費者的好評。

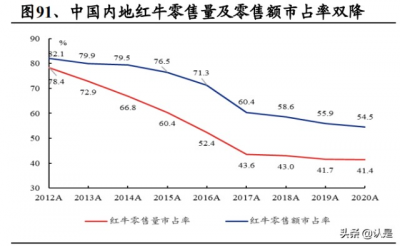

外部局勢助力農夫山泉填補功能飲料市場的“留白”。從外部因素來看,1)紅牛商標權糾紛:由於紅牛大中華區的商標權陷入糾紛,華彬紅牛的渠道擴張和產品滲 透被牽制;疊加部分假冒僞劣紅牛產品趁亂流入市場,進一步損害產品聲譽; 2012-2020 年紅牛整體市佔率(包括三款金罐紅牛,不包括進口奧地利紅牛)逐年 下滑,銷售量市佔率從 78.4%下降 37.0pct 至 41.4%,銷售額市佔率從 82.1%下降 27.6pct 至 54.5%。2)東鵬難以承接龐大市場:根據 Euromonitor,2020 年,我國 功能性飲料規模約爲 400-500 億元,東鵬特飲市佔率僅 14%;預計 2025 年,行業 規模爲 600-700 億元2,假設東鵬特飲市佔率翻一番,仍舊難以接住功能性飲料的 龐大市場規模。從內部因素來看,農夫山泉具備研發硬實力及品宣軟實力,也具 有較高的可能性進入並承接功能飲料的龐大規模。

5、造勢而起,品宣“玩”出新意

5.1、“顏值”添彩,潮流 IP 聯名驅動

瓶身“顏值”賺足眼球

注重產品裝幀設計,包裝屢獲國際大獎。2011 年,推出東方樹葉,瓶身採用上圓 下方的造型,取“天圓地方”之意;瓶畫採用極具民間文化特色的剪紙藝術元素, 整體復古而優雅頗具設計感,獲得 2012 年 Pentawards 銀獎。2014 年,推出打奶 茶,瓶型設計來源於茶筅,以中國傳統茶具爲靈感,將核心生產工藝融入包裝設 計,別具一格,榮獲 2014 年 Pentawards 銀獎。

新產品的包裝設計頗具新意。2016 年,公司力量帝維他命水換“膠囊”新裝,此 時距離維他命水首次發布近 6 年時間。2020 年,推出 250ml 小瓶子裝的系列飲料, 自帶萌感,討人喜歡。從造型上看,包裝改變較大,更具特色。

品牌造勢,跨界聯動,流量加持

娛樂明星代言+流行綜藝冠名,借助“大 V”造勢。農夫山泉與時俱進緊跟潮流, 通過明星紅人 KOL 的代言加持助力,與 Z 世代頻密互動,提升品牌影響度及知 名度。2019 年,與愛奇藝攜手,冠名《我是唱作人》、《中國有嘻哈》、《偶像練習 生》等綜藝節目,使活躍於互聯網、熱愛綜藝的年輕人對其印象深刻。2020 年, TOT 氣泡飲官方微博宣布代言人爲 The Nine 後,吸粉超 10 萬人以上。而從購买 專鏈來看,點擊進入的人數已累計超 26 萬次。

電競跨界聯動,“玩”出新意。2021 年,農夫山泉聯合京東,以年輕人喜愛的電 競方式,迅速建立粉絲與品牌的溝通,打造電競大神的粉絲聚會、全新的沉浸式 體驗等,拉近大神與粉絲的距離,幫助品牌更好地“撩”粉。這種定向投放,瞬 間引爆粉絲興趣。電競直播开黑的直播互動等方式,將尖叫新品集中呈現,實現 破圈爆發,爲尖叫超燃玩家營銷創造新賽道、新觸電。與電競聯名活動,品牌“玩”出新意,成爲吸納 Z 世代的關鍵。公司切入市場解決細分訴求,針對消費群體創 新內容玩法與營銷,成爲真正破圈的關鍵。

5.2、引領口味潮流,給予 Z 世代新體驗

口味創新與迭代,平衡健康與好喝

高產迭代新潮口味,延續產品生命力。IPO 前後,公司共推出 5 個新品類,合計 17 個新口味。2018 年,17.5NFC 果汁推出蘋果汁產品;2019 年,農夫果園、NFC 果汁、尖叫口味升級,並全新推出檸檬味和白桃味的“0 糖”天然蘇打水;2021 年,尖叫系列口味再度升級,推出海鹽柚子味和無糖的海鹽青橘味,滿足多場景 的運動需求;2021 年,無糖茶飲東方樹葉時隔十年推出復合年輕口味青柑普洱和 玄米茶,備受關注;2021 年,蘇打氣泡水重磅上市,並結合時下流行連續推出拂 曉白桃、日向夏橘、莫吉托、春見油柑四款口味,憑借清爽的口感和健康的概念 成功打入年輕消費群體。

新口味打造新爆款,成功獲 Z 世代認可。公司推出的一系列新口味頻頻引爆年輕 消費群體。2016 年,輕糖飲料茶 推出後,憑借 4 種符合年輕人的清爽口味,7 個月便創造了 10 億的銷售額。NFC 果汁上市掀起國內果汁熱潮,推出兩年零售 額突破 35 億。2021 年,具有新潮口味的蘇打氣泡水上市半年銷售額超 6 億。東 方樹葉推出新口味後銷量實現翻倍增長。打奶茶三種口味全方位地響應了年輕消 費者對於品質奶茶的訴求,上市僅一個月便暢銷熱賣。

6、聚勢而強,管控能力好

6.1、以經銷爲核心,渠道布局趕超同業

經銷渠道是重中之重

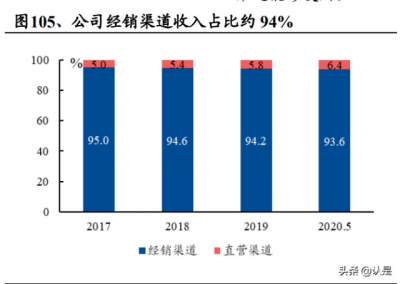

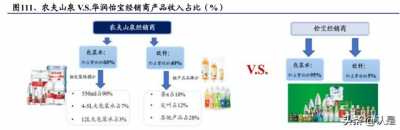

1) 經銷商渠道鋪貨佔比高是行業特點。農夫山泉約 94%的營收來自經銷商渠道, 因此經銷商渠道管理質量決定了公司整體的業績表現。

2) 消費場景趨同,渠道復用率高,經銷商渠道的重要性突顯。對於大多數快消 品而言,渠道建立後每鋪貨一款新產品,無需額外成本。既可以銷售各類瓶 裝水產品,也可以銷售茶、果汁、功能飲料等軟飲產品。飲品消費場景趨同, 渠道能夠復用。

渠道改革,提高效率

1) 積極改善渠道,優化銷售體系。2016 年公司對經銷商渠道進行改革,採取扁 平化管理模式,持續提高效率。公司每年對經銷商進行評估和篩選,經銷商 需通過競標程序獲得公司的經銷權。

2) 經銷商“先款後貨”的交付政策。在 2020 年突發新冠疫情期間,爲幫助經銷 商因受新冠疫情面臨的現金流周轉困難,公司向部分經銷商提供了臨時信用 期。公司 2021H1 貿易應收款項及票據的周轉天數比 2020 年同期減少了 0.3 天。通過此次臨時信用期的實施,經銷商對公司更加信賴,與公司的合作關 系更穩固與緊密。

3) 庫存精細化管理,應收账款周轉效率高。從存貨周轉效率看,相較同業可比 公司,農夫山泉的應收账款周轉天數良好。截至 2021H1,農夫山泉存貨周轉 天數爲 50.8 天。從應收账款周轉效率看,相較同業可比公司,農夫山泉的應 收账款周轉天數良好。截至 2021H1,公司應收账款周轉天數爲 4.8 天。

此外,公司對終端的庫存管理定期監管抽樣。公司建立 300 人專門團隊,定 期實地盤點經銷商庫存,對市場活動執行情況、產品在終端零售店的銷售情 況、貨齡情況進行抽樣,全方位把控業務風險。例如,當終端經銷商庫存過 高時,經銷商將不能再從公司進貨,要以消化庫存爲主,通過終端促銷及社 區團購等新渠道去庫存。此外,公司也會派出專員協助經銷商,申請費用做 促銷方案,通過立減、买贈、聯合促銷等手段進行,促銷所產生的費用將由 公司和經銷商共同承擔。

4) 對經銷商的把控力度強,保持與經銷商較高的粘性。一方面,經銷商的產品結構豐富。農夫山泉經銷渠道重復利用率高,包括 60%的包裝水產品和 40% 的飲料產品。相較其他同業產品多元化程度高,結構合理,持續發展能力更 強。另一方面,渠道層級扁平化,各品類產品利潤分配合理。縱向比較,經 銷商利潤在同業中處於較高水平;橫向比較,不同產品經銷商利潤存在明顯 差異,根據產品特色及動銷情況等分配利潤,更爲合理。

嚴格管理經銷渠道,利用數字化系統提高效率

1)對終端的考核體系較爲完善,且考核體系嚴格。農夫山泉對經銷商的考核指 標多樣化,更加科學合理掌控終端銷售情況,獲取銷售信息,有利於了解並 及時應對渠道終端的變化。公司嚴格規範經銷商的職能、考核範圍,並通過 考核結果進行獎懲。農夫山泉話語權更強,對經銷商的考核更注重過程分析, 有利於業績改善;同時,對經銷商的補貼和返點更多,懲罰也更爲具體,形 成良好考評體系。

2)完善 NCP 信息系統建設,提高渠道銷售協同效率。公司通過升級應用、數字 及技術構架,實現信息系統功能的可復用性和高擴展性。2020 年,公司搭建 廠商、經銷商、終端門店統一的營銷數字化平台,即 NCP 系統(農夫合作夥 伴系統),並通過其提升銷售效率、嚴控經營風險。未來,公司將會持續提升 終端門店信息化程度,發揮數字化營銷性能。

直營渠道輔助營銷,適應新消費模式

直營渠道服務大型客戶優勢明顯。截止 2020 年 5 月,農夫山泉擁有 247 名直營客 戶,前五大客戶中有三名爲直營客戶。通過直營服務,公司更加容易獲取航空公 司、集團客戶等大型客戶的需求,可爲大客戶提供一對一定制化服務。

直營渠道可把握終端消費者的喜好。農夫山泉通過自動販售機、芝麻店、電商平 台、超市及便利店等零星的直營渠道,可以更及時地了解和把握終端消費者對產 品的喜好,調整生產和研發。

6.2、強化成本把控,盈利能力跑贏同業

取水及處理成本低且穩定,原材料是公司銷售成本的核心部分。1)取水及處理 成本包括瓶裝水的獲取、傳輸和加工成本。從公司數據看,取水及處理成本佔公 司銷售成本的 1%-2%,且波動幅度微乎其微。2)原材料佔公司銷售成本的比重 很大。從公司數據看,原材料佔銷售成本比重爲 60%左右。主要原材料包括 PET、 瓶蓋、標籤、糖及果汁等。特別是 PET,佔原材料比重最大。

PET 是原材料成本佔比最大的組成部分,也是瓶子的主要原材料。公司生產產品 所用的主要原材料爲 PET,用於生產產品的瓶身。根據公司數據,PET 佔原材料 比重近一半,佔銷售成本比重約三成。因此,PET 價格的波動是引起公司毛利率 變化的主要因素之一。

公司對 PET 價格的把控能力較好。公司與主要供應商維持穩定且長期的合作關系, 在 PET 價格較低區間鎖定價格,以減少對利潤端的不利影響。2021 年 PET 價格 持續上行且漲幅較大。公司鎖價策略一定程度上可對衝 PET 價格上行,以確保 PET 價格各個年份的穩定性,達到穩定利潤率的效果。

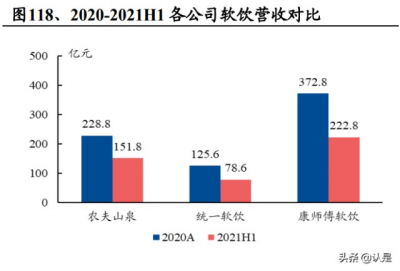

公司的盈利能力跑贏同業競爭對手。我們認爲,農夫山泉與海天味業有市場空間、 剛需性及確定性上有較強可比性。同時,在軟飲料行業中,我們選出康師傅、統 一與農夫山泉的盈利能力進行對比。通過對比我們發現:

1)營收增速:2021H1 農夫山泉軟飲營收約 228.8 億元,營收增速高於同業;

2)盈利能力:2021H1 農夫山泉歸母淨利率及 ROE 分別爲 40.1%和 24.3%,明顯 高於同業;

3)周轉率:2020 年農夫山泉應收及應付款項周轉率均優於同業。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:農夫山泉專題研究:以實力砥礪前行,蓄勢騰飛正當時

地址:https://www.breakthing.com/post/2926.html