核心觀點

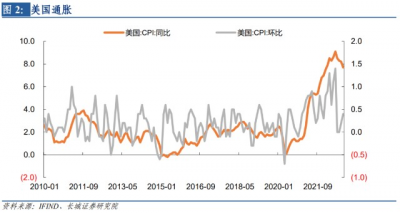

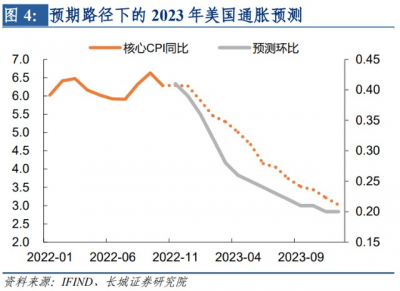

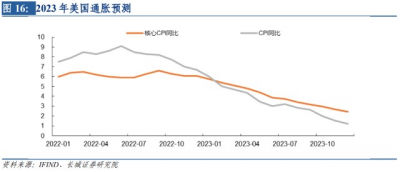

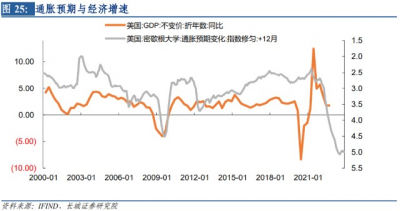

2023年下半年以後,美國通脹問題或轉爲通縮風險。當前美國CPI同比已經見頂回落,但風險仍未解除。未來美國通脹走勢可能有兩種路徑:預期路徑和超預期路徑。預期路徑由需求和預期共同決定。超預期路徑是指經濟衰退,需求快速回落,商品價格和通脹預期下滑更快,導致失業率大幅上升、企業破產潮出現,美國CPI同比快速下滑。我們認爲,2023年美國通脹走勢更可能是深度衰退模式下的超預期路徑,下半年或將面臨通縮風險。我們預計明年12月底CPI同比回落至1.2%。

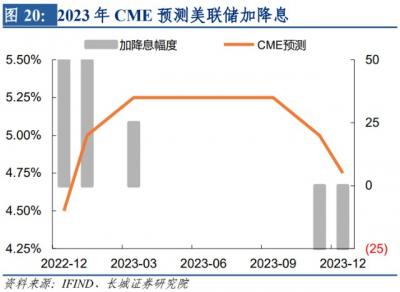

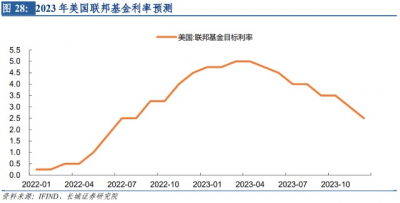

2023年,美國貨幣政策或由加息轉爲降息。美國2022年的加息超乎市場預期,但基本符合我們在3月時的判斷。美聯儲需要加息到促使經濟衰退的程度,在到達這個程度之前,美聯儲不應松動緊縮政策。爲了壓制通脹預期,政策超調可能已經無法避免。展望2023年,隨着利率提升到限制性水平,即5%以上,美聯儲就必須更加謹慎地權衡通脹和衰退風險。美國經濟深度衰退後,降通脹目標提前完成,美聯儲需要迅速轉入降息,防止更加嚴重且不必要的經濟損傷。

我們預計2023年美國經濟深度衰退,屆時GDP增速會大幅負增。首先,制造業回落和房價增速放緩導致投資增速即將轉負。其次,工資增速回落和居民儲蓄持續負增長制約消費能力,預計消費增速或將大幅下滑。第三,美國出口和進口雙雙減弱,進口降幅更大導致2023年淨出口同比增速降爲負值。最後,財政收入減少,美國政府消費和投資可能繼續萎縮。我們預計美國2023年全年經濟增速爲-1.5%。

1

美國通貨膨脹走勢展望

1.1 通脹見頂回落,但風險仍未解除

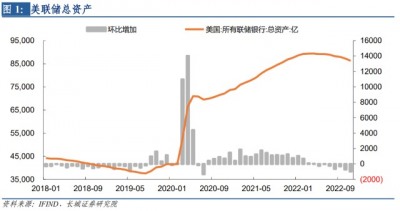

這一輪美國通脹持續超預期,主要是需求旺盛和美聯儲貨幣政策收緊不足導致。

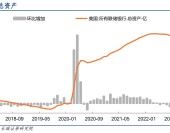

一方面,2020年疫情期間美國大幅擴張財政和貨幣,刺激了居民消費,美國通脹伴隨疫情後經濟復蘇不斷升高。2020年12月,美國國會通過了9000億美元《新冠紓困法案》。2021年3月,美國前總統特朗普進一步籤署了1.9萬億美元的經濟救助計劃。美國居民收入在補貼下不降反增,需求上漲,但生產因疫情而停滯,供需缺口大幅增加。貨幣方面, 2019年底美聯儲總資產僅爲4.17萬億美元,2022年美聯儲縮表前總資產規模甚至一度接近9萬億美元,翻了一倍多。

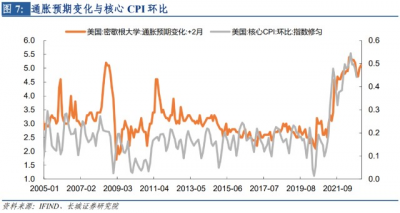

從目前的形勢來看,仍處於高位的大宗商品價格和仍強勁的勞動力市場促使通脹預期還在高位運行。2023年消費支出增速指引和通脹預期指引的兩種通脹路徑將會出現分化。如果通脹預期仍維持高位,消費增速指引的通脹回落可能較爲緩慢,但是如果美國經濟深度衰退,即使消費增速回落較慢,通脹預期的大幅下滑也能夠指引通脹較快回落。美國CPI環比增速是持續下滑還是反彈將決定CPI同比到2023年年底是回落至3%還是5%。

1.2 政策不統一,或加劇通脹形勢

現在,歐美央行已經認定控通脹是其唯一目標,但各國政府仍然試圖平緩經濟下行速度,防止衰退發生。比如減稅和增加政府支出。英國前首相在上任之初就試圖實施“減稅”政策,市場反應過激直接導致其迅速下台,這一部分我們在《英國財政困境》中有過分析,這裏不再贅述。

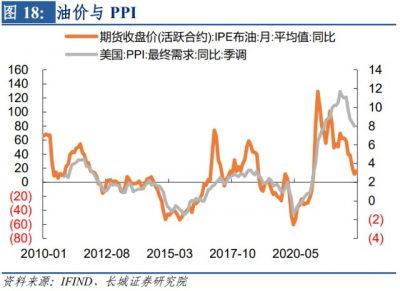

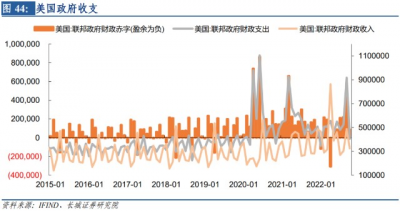

美國第三季度GDP環比增速大幅反彈0.64%,折年率爲2.6%,一改前兩個季度環比負增的技術性衰退趨勢,好於我們在《美國經濟步入衰退周期》裏的分析。主要原因是三季度財政支出和淨出口均反彈。8月16日,美國國會通過《通脹消減法案》,該法案將撥款3690億美元用於能源安全和氣候投資,撥款640億美元用於補貼平價醫療法案,增加了政府消費支出,從8月开始聯邦政府財政赤字开始增加。

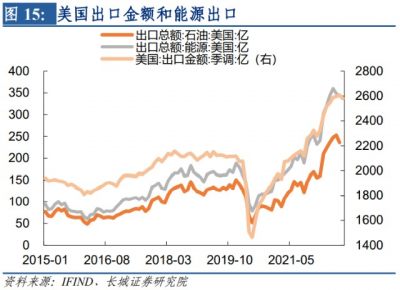

能源是美國出口給歐洲的主要商品之一。俄烏衝突後,國際油價和天然氣價格暴漲,歐洲從美國的進口量也在增加,導致上半年美國出口金額增速上揚。2022年6月,能源出口佔美國出口總額比重達到了13.92%。6月之後歐洲進口美國原油的數量才有所減少,但是從4月开始,美國從歐洲貨物進口明顯減少,4月環比減少了11.52%,7月再度跳水,環比減少了9.97%,這導致美國三季度淨出口擴大。

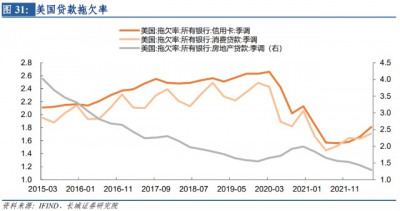

聯邦基准利率超過5%之後,美國經濟需求下滑速度會加快,並且伴隨勞動力市場萎縮,信用風險加大,經濟深度衰退。2023年下半年美國可能會逐漸出現通縮風險,預計明年12月底CPI同比回落至1.2%。

最後,經濟深度衰退,通縮風險將在明年下半年快速擡升。在經濟深度衰退下,物價下降會加快,消費者預期價格下跌,就會推遲購买行爲,導致需求減少,而供應商預期價格下跌,就會加快清庫存,導致供給增加。一增一減造成通縮風險驟升。通縮風險是經濟衰退時期容易發生的經濟現象,美聯儲需要及時轉入降息。

2

美聯儲貨幣政策展望

2.1 加息累計超預期,但符合我們預測

今年美聯儲开啓1980年後最快加息潮,持續超出市場預期,但符合我們在3月時的預判。在4月1日的《美國加息提速,海外風險加劇——二季度宏觀經濟報告》中,我們就提出美聯儲年內將加息至4.75%-5.00%。截止11月,美聯儲已經累計加息375bp,聯邦基金利率已經提升至3.75%-4.00%。美聯儲12月或將繼續加息50或75bp,將非常接近我們在美聯儲加息之初的預判。按照當前市場預期,明年美聯儲至少還會加息2次,分別在1月加息50bp,3月加息25bp,屆時最終基准利率會達到5.00-5.25%。與我們的預期結果幾乎一致,只是時間推遲。

當前加息進程還未結束,美國利率還未達到限制性利率水平之上,同時因爲財政補貼和國防支出等因素,需求下滑並不順利。今年以來隨着利率的不斷上調,美國經濟部分領域已經开始回落,比如私人消費和投資。10月份,30年按揭貸款利率已經上升至7%左右,成屋銷售也從1月的649萬套下降至10月的443萬套。個人消費支出增速也從2月的13.48%下降至9月的8.24%。但11月16日,美國商務部數據顯示,10月季調調整後的零售銷售環比上升1.27%,創今年2月以來最高水平。由此可以看出,當前利率水平並沒有促使美國經濟完全進入衰退,需求依然可能反彈。

2.3 經濟深度衰退,加息變降息

美國2023年經濟深度衰退,美聯儲降通脹目標可能提前完成。通脹預期變化領先經濟走勢大約一年。在高通脹預期下,美聯儲需要持續大幅加息,這是今年美聯儲开啓1980年後最快加息潮的原因。而大幅加息後,經濟必然衰退,這也是2023年美國即將發生的情況。經濟衰退無可避免。大通脹之後必然會發生大衰退,美聯儲和美國政府需要防止衰退進一步演變成危機。

美國經濟增速展望

3.1 失業率即將上升,引發金融風險

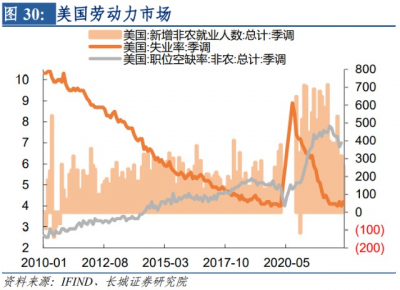

2022年10月,美國失業率雖然回升至3.7%,但仍是歷史低位;9月職位空缺率回升6.5%,仍是歷史高位。美國目前的勞動力市場還處於過熱階段,但也正在冷卻。2022年下半年,美國新增非農就業人數呈現下行趨勢,10月份新增非農就業26.1萬人,低於9月份31.5萬人。11月的費城聯儲制造業就業指數大幅降低至7.1%,前值是28.5%,說明勞動力市場正在快速冷卻。隨着新增就業人數繼續減少,美國失業率大幅上升,勞動力市場可能轉向過冷階段,經濟大幅衰退。

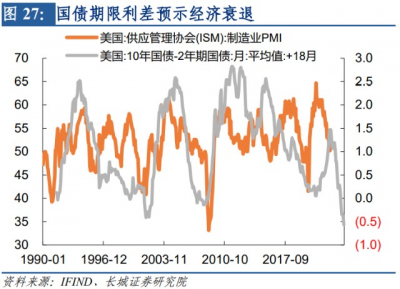

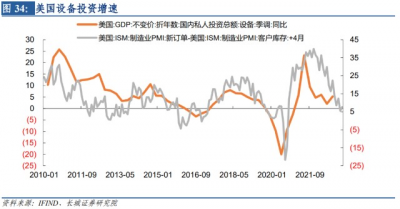

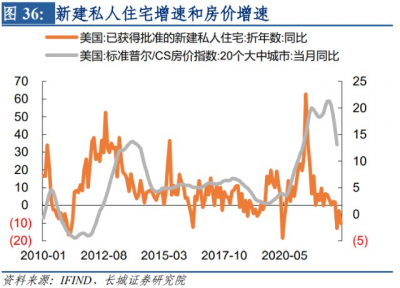

我們預計2023年美國經濟深度衰退,屆時GDP增速大幅負增。首先,投資增速即將轉負。美國設備投資同比增速與美國制造業PMI較爲相關,而制造業新訂單-客戶庫存是制造業PMI的領先指標。雖然2022年三季度,美國設備投資同比增速反彈至5.26%的高位,但是美國制造業已經呈現回落趨勢。10月份美國制造業PMI下跌至50.2%,瀕臨榮枯线。隨着新訂單減少,制造業回落,2023年美國制造業投資增速也將逐漸降低。

儲蓄是消費的另一來源,美國居民儲蓄已經無法支撐消費。在美國通脹走高之前,美國個人儲蓄總額在2021年4月就已經开始負增長。2020年的財政補貼刺激了美國居民的消費需求,這種消費熱潮並沒有隨補貼結束而消減。美國居民持續透支儲蓄,影響了消費的可持續能力。2022年9月,美國個人儲蓄總額同比-59.29%,已經連續負增18個月,居民儲蓄已經降低至2009年8月以來最低值。

我們預計個人實際消費支出同比增速2023年二季度轉負,四季度降低至-1.95%。2022年三季度,美國個人實際消費支出同比增速1.98%,低於二季度的2.37%和一季度的4.79%,回落趨勢已經形成。由於美聯儲加息效果的滯後性,我們預計2023年二季度美國消費可能迎來較大幅度的衰退。

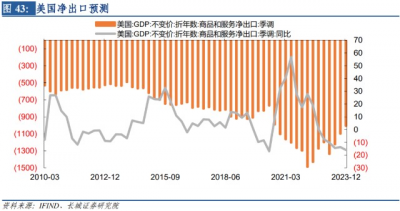

從出口角度而言,全球經濟面臨下行壓力,美國出口增速難以繼續維持高位。2022年7月,全球制造業PMI新訂單降低至48.9%,進入收縮區間,10月份進一步下滑至46.9%,表明全球經濟增長前景黯淡。10月11日,IMF發布《世界經濟展望報告》,預計2023年全球經濟增速將放緩至2.7%,較7月份的預測值再度下調0.2個百分點。當前全球經濟面臨諸多挑战:全球性通脹金融環境收緊、新冠疫情持續,嚴重影響全球經濟增長前景和美國出口。

美國出口和進口雙雙減弱,淨出口同比轉負,貿易逆差可能有所縮小。2022年前三季度,美國出口同比增速7.94%,我們預計美國2023年出口增速可能繼續降低。不過,隨着美國居民消費能力已經萎縮,進口需求也將減弱,並且降低幅度比出口更大。2022年三季度,美國淨出口同比0.51%,二季度18.83%。我們預計四季度淨出口同比就將轉負,約爲-7.6%。2023年全年,美國淨出口增速-13.45%。

2023年,財政收入減少導致美國政府消費和投資可能繼續萎縮。2022年前三季度,美國政府支出和投資總額10.17億美元,較2021年同期減少1.16%。由於2022年低基數的原因,2023年政府消費和投資雖然繼續負增,但是降幅可能有所收窄。按照政府財政預算與政府消費投資消費的關系,我們預計2023年美國政府消費支出和投資總額同比增速約爲-0.66%。

今年的形勢非常相似於2008年之前的情況。通脹預期較高、失業率低,大宗商品價格還處於高位且容易反彈。不同的地方在於本輪美國通脹形勢比2008年更加嚴峻,勞動力市場更加具有韌性,因此爲了控通脹,讓勞動力市場收縮,經濟犧牲度會更大。

綜上所述,我們預計美國2023年全年經濟增速-1.5%。近二十年來,美國經濟增速在2009年金融危機後降爲-2.6%和2020年新冠疫情中降爲-2.8%。我們認爲,美國經濟已經錯失了軟着陸的可能,非深度衰退難解美國通脹之憂。美聯儲持續加息至2023年一季度,利率升高將拖累美國的消費和投資,衰退將至少持續至2023年底。

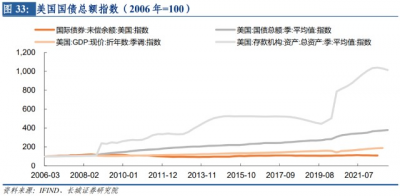

經濟衰退的領先指標已經超過2008年金融危機前夕。2022年11月,美國10年和2年國債平均收益率利差已經降低至-55bp,超過了2008年金融危機前最低-15bp的倒掛水平。6月份,美國密歇根大學消費者信心指數也降低至歷史最低的50,11月份也處在54.7的低位。美國2023年經濟衰退的幅度可能超乎預期。

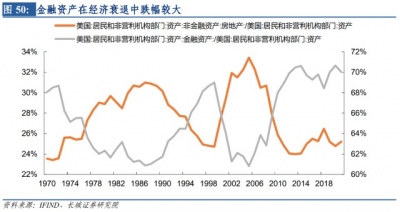

根據美國金融資產和房地產資產佔比與歷史上經濟衰退的關系,我們判斷本輪危機主要表現是金融資產下跌,也就是美股下跌。2002年互聯網泡沫危機後,美國居民和非盈利機構的金融資產佔比從前一年的64%下降至61%,2008年金融危機該比例從前一年的64%下降至63%,2018年美聯儲加息導致金融資產佔比從前一年的70%下降至68%。可見,經濟衰退對金融資產的影響較大。

風險提示

美聯儲加息過度,美國通脹回落較慢,歐美經濟衰退,國際局勢惡化。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【蔣飛】美國經濟或將深度衰退——2023年美國經濟展望

地址:https://www.breakthing.com/post/34341.html