文 | 邵翔 陶川

來源 | 川閱全球宏觀

編輯 | 楊蘭

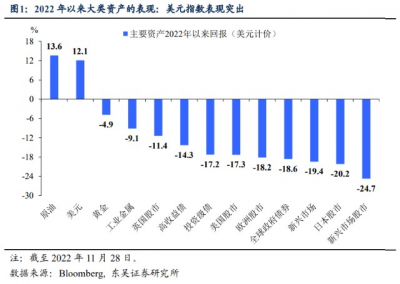

2022年,美元指數再次王者歸來,2023年呢?2022年在大類資產中,除了受到嚴重供給衝擊而大幅波動的油氣外,美元指數的表現強而且穩——2022年再次成爲美元大年(圖1)。

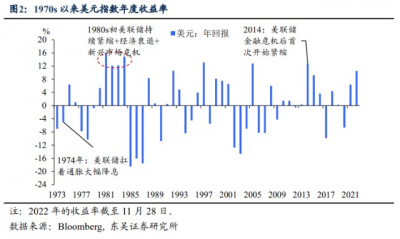

由於高通脹和美聯儲激進的緊縮步伐,市場往往會把2020s比作1970s和1980s初,但是兩個時期美元指數的表現大相徑庭(圖2),前者美元跌多漲少,後一段時間則見證了战後美元最大的牛市。2023年可能迎來美聯儲貨幣政策的轉向,而同樣的場景也在1974年和1982年出現,那么2023年會更像誰?背後有怎樣的大類資產配置含義?

結合歷史和基本面的分析,我們認爲本輪美元的形態和節奏會介於1974和1981年之間、呈現雙峰結構,第一個高點在2022年9月底已經出現,而第二個高點可能會出現在2023年第二季度。

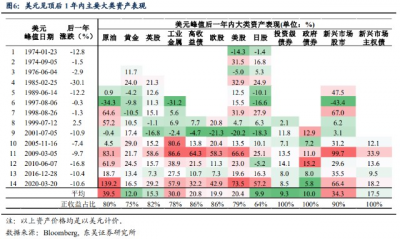

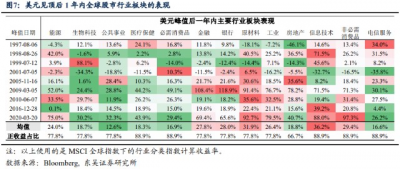

這意味着美元見頂會是2023年重要的交易主題,從大類資產配上看,政府債券和高等級債券的勝率最高,新興市場股市、能源和工業金屬的彈性最大,此外黃金也值得提前布局;從權益板塊上看,信息技術、原材料、非必選消費、銀行金融和工業股收益居前,不過由於美聯儲貨幣政策迅速轉向的概率不大,信息技術是否還能領跑存疑。

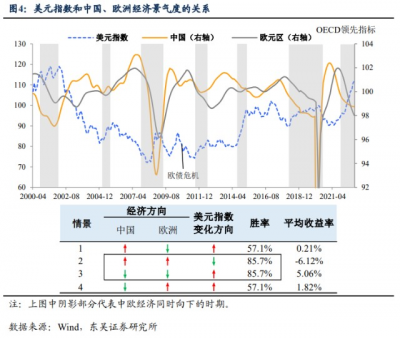

美元的基本面可以從美國和非美經濟體兩個維度來看:美國方面,2023年繞不過去的兩個話題是美國衰退和美聯儲停止加息;非美方面,重點關注的則是歐洲和中國的復蘇何時見底復蘇。

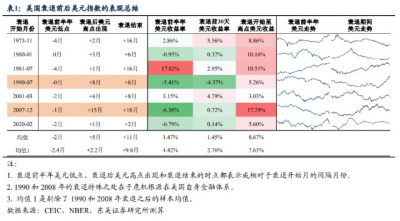

美元如何交易衰退?從1970年以來的衰退經歷來看,美元具有較爲明顯的衰退避險模式,一般而言衰退开始前約2.5個月美元指數觸底,而後由於避險情緒升溫進入升值模式,衰退开啓後2至5個月觸頂回落,這取決於美聯儲轉向的速度、力度以及非美經濟體的經濟韌性(如果主要非美經濟體復蘇越快,美元回落也越快)(如表1)。

值得注意的是,美國自身金融體系爆發危機帶來的衰退會使得美元的避險模式改變。典型的是1989年美國儲貸危機和2007年次貸危機帶來的衰退,美國金融體系的動蕩會直接影響美元的安全性,這會導致在衰退爆發前美元指數貶值,而隨着金融體系恢復以及衰退向非美經濟體擴散,美元又會成爲全球的避險資產。不過這一場景在2023年發生的概率不大。

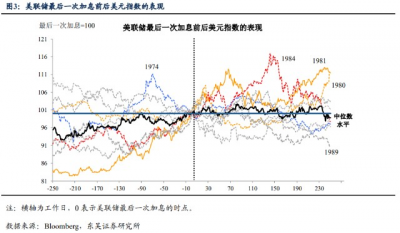

美元如何交易美聯儲加息的轉向?市場對於2023年美聯儲是否會降息尚存在較大的不確定性,但是年中暫停加息是大概率事件。回顧1974年以來的歷史,如圖3所示,從平均水平來看,美聯儲最後一次加息前美元指數整體保持升值,加息結束後進入震蕩(1年內約跌1.2%)。

2023年的情況可能介於1974年和1981年兩種情形之間。同樣面對高通脹和衰退的抉擇,1974年美國政府選擇保經濟:大幅降息超過800bp+財政支出更加積極,美元在最後一次加息前就已經見頂,隨後逐步進入貶值;1980s初則選擇了控通脹,聯邦基金利率在1981年一度上漲至20%+裏根政府財政改革(削減政府支出+減稅),美元在最後一次加息後出現階段性頂部,不過此後在全球經濟衰退和新興市場危機(拉美債務危機)的陰影下繼續走高。

2022年至2023年的美元走勢會介於以上兩種情形之間,很可能呈現雙峰結構,第一峰在2022年9月底已經出現(在最後一次加息前,這個和1974年類似)。從政策上看,2023年美聯儲的貨幣政策較1974年和1980s會更加均衡,面對通脹和衰退的風險可能會選擇暫停加息,而非大幅加息或者降息,同時明年美國財政政策擴大支出面臨較大的約束;從衰退相關的風險來看,主要的衝擊集中在臨近衰退和衰退前期,對應的是2023年上半年,美聯儲的堅持(不輕易轉向降息)+商品價格下滑,會使得短期內美元指數再次上衝、新興市場經濟體壓力驟升——美元指數的第二峰可能出現在2023年第二季度(彼時美聯儲也可能暫停加息)。

第二峰之後,如果美聯儲不進一步轉向降息,美元是不是就沒有下跌空間了?並不是,我們在之前的報告中曾經提及,美元除了要看美國自身的經濟和政策外,還要注意主要非美經濟體的情況,尤其是歐洲和中國——歐洲和中國經濟一起邊際改善將會是美元貶值的重要推手,從歷史均值測算,這個貶值幅度一般能達6%。

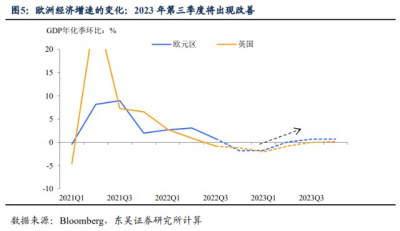

歐元區經濟可能在明年第三季度出現比較明顯的改善。在經過2022年俄烏衝突、高通脹和貨幣政策急速收緊的三重衝擊後,歐元區經濟大概率在2022年底和2023年初進入衰退狀態,明年這三大因素的負面影響都會邊際減弱、後兩者則進一步改善,這會爲下半年歐洲經濟的復蘇創造條件。

美元見頂會是明年重要的交易主題,應該關注什么資產?我們在這說的美元見頂指的是美元指數第二次衝高後趨勢性回落,這往往會導致市場投資邏輯和風格整體性改變。

美元見頂後,哪個大類資產勝利最高、彈性最大?從歷史經驗看,政府債券(含新興市場主權債)和投資級債券勝率最高,但是彈性上新興市場股市、原油和工業金屬(例如銅)更加具有吸引力。此外,黃金的空間可能比圖6統計的更大,因爲有經濟衰退風險的加成,黃金的行情會啓動得更早。

美元見頂之後,哪個板塊最受益?從全球股市來看,美元見頂之後收益居前的板塊是信息技術、原材料、非必選消費、銀行金融和工業股。不過信息技術板塊能否繼續領跑存在一定的不確定性,其超額收益背後有很大一部分來自於金融危機以來貨幣政策在面臨經濟逆風時往往會快速轉向寬松,這一幕可能在2023年難以出現,而其他板塊在政策轉向之外,還有經濟邊際復蘇的重要邏輯。

風險提示:海外貨幣政策收緊下外需回落,國內疫情擴散超市場預期。海外經濟提前進入衰退,我國出口大幅負增長可能提前到來。疫情反復,嚴格防控短期難以解除、持續時間拉長,嚴重拖累中國經濟、導致美元衝高。

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:2023年美元展望:明年會更像1974還是1981?

地址:https://www.breakthing.com/post/35044.html