文 | 滄海一土狗

編輯 | 楊蘭

審核 | 浦電路交易員

昨天晚上,鮑威爾發表了一個講話,確認了兩件事情:

1、十二月的加息步長爲50bp;

2、現在的利率水平取得了實質性進展,看到了勞動力需求和工資增長放緩的初步跡象;

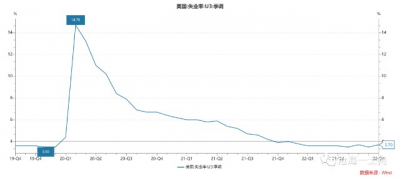

這些話的大背景是:11月的就業數據並不好,10月的失業率有所擡頭。

雖然他也沒給一個明確的終端利率位置,但是,現在的利率水平對遏制通脹有效,這句話給了市場莫大的鼓舞。

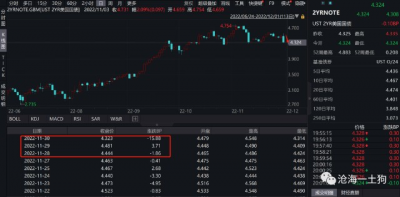

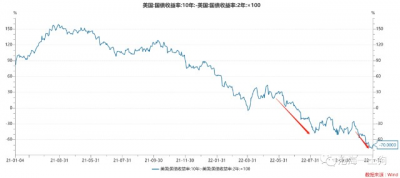

兩年美債從4.44%附近下行到了4.33%附近。

在前文《如何用兩年美債跟蹤市場的加息預期?》中,我們討論過如何用兩年美債跟蹤市場的加息預期,這裏直接使用其結論。

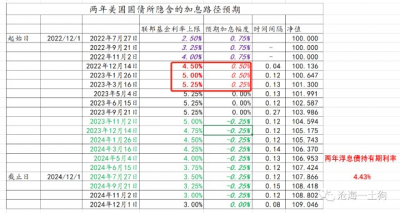

4.44%的兩年美債所對應的路徑預期爲:

a、未來三次會議50+50+25;

b、高點位置5.25%;

c、2023年11月开始降息;

d、每次降息25bp;

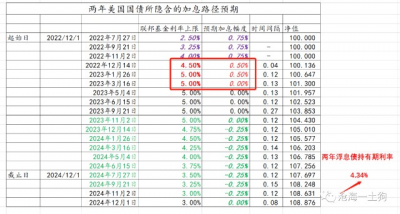

4.34%的兩年美債所對應的路徑預期爲:

a、未來三次會議50+50+0;

b、高點位置5.0%;

c、2023年12月开始降息;

d、每次降息25bp;

核心變化是兩點:1、明年三月那次25bp沒了;2、降息推後至明年12月。

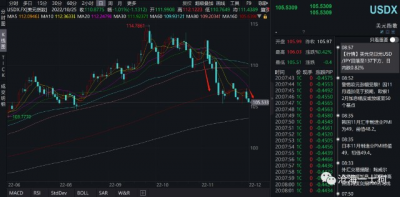

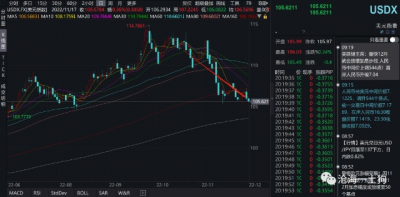

受路徑預期變動影響,美元指數大幅跳水。

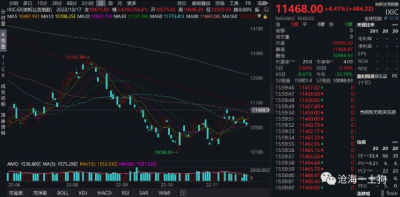

此外,美股也大漲,納斯達克指數大漲4.41%。

除了反饋路徑預期變動之外,還反饋了縮表預期——鮑威爾承諾在安全水平上停止縮表。

那么,證據是什么呢?美國收益率曲线的陡峭程度拉寬至70bp附近了。

在《美聯儲加息和縮表的不同影響》一文中,我們討論過:兩年美債主要反映價格政策預期,十年美債主要反饋美元的供需情況,一個重點在價,一個重點在量。二者倒掛反饋了價和量的衝突。

有很多半瓶水會講,收益率曲线倒掛意味着美國經濟衰退。這只是倒掛的一個原因,那是因爲經濟衰退會投放美元,導致美元系統出現價格和數量衝突。

然而,在《美元的微觀機制以及非美貨幣战略的一些展望》一文中,我們講過,導致美元供給增加的因素很多:

1、美國經濟變弱;

2、非美經濟變強;

3、非美央行加息;

4、美聯儲增加投放;

5、美聯儲降息;

最近,美元走弱有三方面因素:

1、美國經濟走弱,釋放出大量美元——把美國經濟體想象成海綿;

2、非美經濟走強,尤其是中國一系列重大政策調整,導致人民幣升值;

3、預計美聯儲收表節奏不會那么兇狠,畢竟开始講安全了;

因此,美元大概率見頂了,從目前的基本面來看,我們很難重新預期1-5因素再一致性地支持強美元。

的確,個別因素會對美元形成支撐,但是,多因素共振很難出現了。

國內投資建議方面,我們在11月12日的《港股即將开啓一段夢幻之旅》中,已經講過了:

在a股積極做價值股;在港股積極做成長股。可以簡單概括爲——北價值,南成長,這個判斷維持不變。

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:鮑威爾講話解讀:美元大概率見頂?

地址:https://www.breakthing.com/post/35391.html