今天,兩家均具有160多年歷史且均爲全球系統重要性銀行的百年投行(1862年成立的瑞銀與1856年成立的瑞信)宣布合並了(關於瑞信的分析可參見瑞信風暴再起!!!)。

一、瑞士政府、瑞士央行、瑞士金融監管局與瑞銀發布聲明:瑞銀將接管瑞信

2023年3月19日20:00(當地時間,北京時間爲3月20日03:00),瑞士政府(The Federal Council)、瑞士央行(Swiss National Bank)、瑞士金融監管局(The Swiss Financial Market Supervisory Authority)以及瑞銀(Union Bank Of Switzerland)趕在周一开市之前相繼發布聲明,確認瑞銀將接管瑞信(Credit Suisse)。有意思的是,瑞信官網並未立即發布相關信息(和其它各方相比延遲發布8個小時左右),表明瑞士官方主導下的雙方合並事件略顯微妙。

(一)瑞士政府發布聲明稱其歡迎並支持瑞銀接管瑞信,並爲其從瑞士央行獲得的流動性援助貸款提供擔保。同時,瑞士政府還將爲瑞銀在交易過程中可能遭受的損失提供90億瑞郎的擔保,瑞士信貸亦需要向瑞士政府、瑞士政府支付相應的風險溢價、利息等。

(二)瑞士央行(SNB)表示其將提供持續性的流動性支持以推動UBS接管瑞信,根據瑞士聯邦委員會的《緊急法令》,瑞銀在接管瑞信後將可以獲得總額高達1000億瑞郎的流動性援助貸款(由瑞士政府進行擔保),以確保CS的業務連續性,並最大限度減輕衝擊。

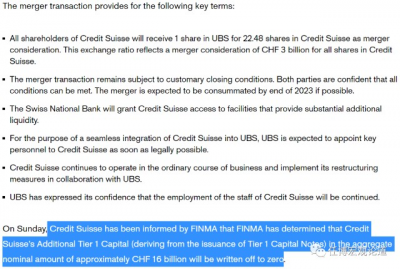

(三)瑞士金融監管局表示其同意UBS接管瑞信……爲保護存款和金融市場,UBS接管瑞信是當前最有效的解決方案……同時,瑞信發行的158億瑞郎AT1將被完全減記注銷。

(四)在瑞士政府、瑞士央行以及瑞士金融監管局的斡旋和支持下,瑞銀最終同意收購瑞信。除上面提及的1000億元流動性援助貸款、90億元損失兜底擔保以及瑞信158億瑞郎的AT1將被完全減記外,相關細節還包括:

1、瑞銀同意以30億瑞郎(相當於瑞信每股0.76瑞郎)收購瑞信(其股東所持有的22.48股股票將兌換爲1股瑞銀股票),並同意承擔54億美元的損失。

這和之前的10億瑞郎、20億瑞郎等對價相比有不少變化。

2、瑞銀在該筆交易中將獲得250億瑞郎的保護(包括上面提及的158億AT1被完全減記以及90億瑞郎的損失擔保)。

3、到2027年,瑞銀與瑞信合並預計每年將會削減成本超過80億美元,每股收益(EPS)將會增加,且足夠保證資本充足率仍然遠高於13%的目標。

4、合並後將會瑞信剩余的投行業務,使投行業務佔風險加權資產的比例在25%左右。

二、誰會最先承受損失?

在瑞銀合並瑞信的方案中,我們看到大概會有以下幾方承受損失:

(一)瑞信的原有股東

1、根據方案,瑞銀以30億瑞郎的對價收購瑞信,這一對價相當於是按照瑞信每股0.76元瑞郎的價格進行收購,和瑞信最新股價(2.01美元瑞朗/股)、最新市值(48億美元)相比,折價非常明顯,這一折價部分顯然將會有瑞信的原有股東承擔。

2、進一步看,瑞信的前兩大股東均爲中東背景,分別爲第一大股東沙特國家銀行(持股數量爲3.955億股)和卡塔爾投資局(1.332億股),前者爲2022年12月10日進入、後才爲2021年11月17日進入。這意味着,首先需要承擔損失的主體爲包括沙特和卡塔爾在內的股東,鑑於中東最近與中國關系在走向親近,這裏面有無地緣的因素可能也值得深思。

(二)瑞信AT1的持有人

按照公开披露的合並方案,瑞信AT1將被完全減記爲0,這意味着瑞信AT1的持有人將承擔減記帶來的全部損失。

根據瑞信2022年財報披露的信息,截至2022年底,瑞信核心一級資本(Cet1 captial)、一級資本(Tier1 capital)和總資本分別爲352.90億瑞郎、500.26億瑞郎和500.26億瑞郎,也即其它一級資本約爲147.36億瑞郎。這147.36億瑞郎的一級資本工具包括104.95億瑞郎的高觸發資本工具(High-trigger capital instruments,觸發標准爲7%)和42.41億瑞郎的低觸發資本工具(Low-trigger capital instruments,觸發標准爲5.125%)。

不過,瑞信自己公布的一級資本減記體量爲160億瑞郎,超過其2022年年報披露的147.36億瑞郎。但無論如何,損失是要全部承擔的,我們好奇的是,是誰持有了瑞信的這160億瑞郎一級資本工具?

除瑞信AT1的持有人外,相信在瑞信資本債減記歸0的信息刺激下,國際上的資本債券可能會遭受拋售潮,隨後發行資本債券的銀行將會面臨市場的排斥,部分銀行亦可能會受到拋售潮的涉及。當然這裏面比較大的一個Bug是,爲什么在股本沒有完全吸收損失的情部,償付順序靠後的資本債要被減記爲0?但是很遺憾,瑞信的公告的確是這樣說的。

因此,我們只能理解,這是瑞士政府及瑞士監管機構強制要求的,屬於典型的耍流氓和薅羊毛行爲。

(三)瑞信自己

除瑞信股東及其AT1的持有人外,在本次合並遭受損失的可能還是瑞信自己。針對本次合並事件,和瑞士政府、瑞士央行、瑞士金融監管局以及瑞銀相比,瑞信官網並未發布任何公告,應該能夠說明瑞信並非心甘情愿。

同時,根據方案透露的信息,瑞信需要爲瑞士央行提供的1000億瑞郎流動性援助貸款以及瑞士政府提供的90億瑞郎損失擔保提供風險溢價支持,這意味着最終的买單者表面上看是瑞士政府和瑞士央行,實際上仍是瑞信。此外,在合並過程中及合並以後,瑞信現有的業務結構以及人員安排等方面預計均將承受比較大的調整與壓力。

(四)瑞銀自己可能不會承受損失

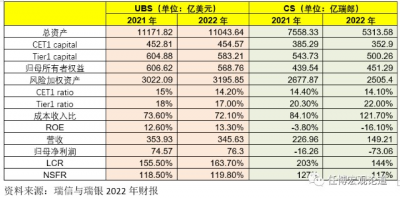

1、從瑞銀與瑞銀的公开財務數據來看,經營業績指標上前者的確是要好於後者(如營收、淨利潤、成本收入比等),近年來由於瑞信在縮表使得瑞銀的體量較瑞信的優勢也愈發明顯。與此同時,如果從CET1、Tier1、LCR與NSFR等指標來看,瑞銀相較於瑞信的優勢實際上並不明顯,這意味着至少從指標上看,瑞銀以30億瑞郎的對價拿到大幅折價的瑞信,並獲得瑞士政府、瑞士央行等政府的支持,是劃算的(畢竟瑞銀的資本、流動性等指標相較於瑞信的優勢並不明顯)。

此外,瑞銀在指標控制上較爲穩健(特別是成本收入比),如其在2022年財報中明確CET1的回報率在15-18%之間、成本收入比在70-73%之間、CET1 capital ratio在13%左右以及管理的可投資資產達到6萬億美元以上。

2、從業務結構上看,瑞信與瑞銀較爲相似,只不過後者更加聚焦於財富管理與投行業務,而前者更加聚焦於投行業務,這意味着二者的合並將會進一步提升瑞銀在市場中的份額及全球的地位,特別是財富管理業務方面。例如,截至2022年底,瑞銀管理的可投資資產體量達到3.957萬億美元,合並瑞信後預計將達到5萬億美元。

三、結語:市場仍可能會有進一步期待

對於瑞銀合並瑞信這一事件,先前市場已有預期。不過本次合並能否消除市場的憂慮需要等到稍晚些時候开始才能見分曉。如果,瑞銀合並瑞信這一事件在某種程度上打消了市場的疑慮,則料其對歐美央行加息的步伐可能不會有太大影響。但是若市場對瑞銀合並瑞信這一事件仍疑慮重重,則意味着市場可能會寄希望於歐美央行採取進一步措施,即市場可能希望歐美央行能夠採取諸如暫停加息甚至向市場持續釋放流動性和寬松信號等舉措。

所以,目前已經再次處於市場與美聯儲博弈的關鍵點上,最終誰會屈服這兩天就會明朗。

$瑞士信貸(NYSE|CS)$$瑞銀集團(NYSE|UBS)$$第一共和銀行(NYSE|FRC)$#【實時解讀】瑞銀收購瑞信,歐美銀行危機如何演繹?#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:瑞銀收購瑞信,究竟誰會承擔損失?

地址:https://www.breakthing.com/post/48648.html