$招商銀行(SH600036)$$寧波銀行(SZ002142)$$興業銀行(SH601166)$

硅谷銀行暴雷准備退市了,瑞士信貸要被收購了,第一共和銀行要賣身增發了,國內外的銀行股普遍大幅下跌。最近在整理巴菲特的投資案例,其實老爺子在銀行股上賺大錢方式就是:在衆人恐慌的時候买入優質銀行並呆坐持有。

下面就以富國銀行的例子聊聊巴菲特是怎樣在13年間取得10倍以上的投資回報。

1、耐心等股價暴跌

1852年,富國銀行的前身富國公司在美國加州創立,主營快遞和銀行業務,相當於鏢局和票號的混合體。彼時的加州還處在拓荒階段,是淘金客的熱土、冒險者的樂園。富國銀行的logo中就有駿馬飛馳拉動的馬車,體現了西部牛仔的探索精神。

1905年,富國銀行從母公司分離出來,專注經營銀行業務。加州是一個新興的移民州,沒有什么大企業,草根出身、辛勤工作、夢想致富是大多人的想法。這一點就像深圳過去幾十年的發展歷史。

所以扎根於此的富國銀行一开始也主要是對個人和小微企業开展貸款業務,這就是富國零售銀行的基因來源。

在這裏感慨一句,移民城市加州孕育了富國銀行的零售基因,同樣是移民城市的深圳也誕生了國內最好的零售銀行——招商銀行,很多企業的發展都離不开大環境的薰陶。

收回來繼續講,到1980年代,富國銀行已經成爲加州最大的社區銀行之一。1982 年,美國銀行業跨州兼並政策初步松動。爲了拓展收入來源,富國銀行开始在加州及鄰州开展並購。在整個 80 年代及 90 年代初,富國銀行收購的金融機構超過了 100 家。

一切看起來都是那么美好,但一場危機卻悄然到來。

從1989年开始,加州的房地產陷入供過於求的局面,價格快速下跌,給房地產借錢的銀行業也跟着遭殃。

巴菲特是這樣描述當時的銀行業:

“1990年,銀行業陷入一片混亂是有道理的。很多原本聲譽不錯的銀行,被媒體不斷揭露出各種愚蠢的放貸行爲。隨着管理層一次次地保證沒事,然後一次次地曝出龐大的損失,投資者毫無障礙地得出了一個結論:所有銀行的數據通通無法信任。”

其實這番描述改個時間和主語,不就正是我們過去兩年房地產的真實寫照嗎?高槓杆企業的崩塌都是相似的。

美國實力不強的中小銀行出現了大面積倒閉,在一片恐慌中,大多數人不管企業質量高低、不看估值水平,都在瘋狂拋售銀行股。

零售業務爲主、加州市場爲主的富國銀行是美國主要銀行中商業地產貸款佔比最高的銀行,大部分投資者認爲,如果加州房地產出問題,富國銀行將是大輸家,房地產抵押價值下降、买房者違約斷供、計提資產減值等一通操作必然會大幅降低富國銀行的利潤。

1989年,富國銀行股價跌超50%。

就在這時,一個喜歡喫漢堡、喝可樂的精明老頭盯上了富國銀行。

2、低價买優質銀行

在1990年致股東的信上,巴菲特談到了买入富國銀行的操作:

“1990年,我們幾乎沒有大額的买入或賣出,唯一的另外是富國銀行。趁着大家一片恐慌逃離銀行時,我們逆勢以 2.9 億美元的代價,买入了富國銀行約 10%的股份。其中有1/6 是1989 年买到,剩余部分是1990 年內买入的。买入價格大約對應5倍PE,不足稅前利潤的3倍。”

可以看到,巴老爺子的买入價格是非常便宜的,只有5倍PE。

爲什么選中了富國銀行銀行呢?巴菲特說道:

“銀行業的特點是高槓杆運行,總資產通常是淨資產的20倍。在這種情況,小錯就能釀成大禍。遺憾的是,在銀行業,犯錯是常態,做對才是特例。

由於 20倍的槓杆會放大管理層的優勢和弱點,因此我們不會以所謂“便宜”的價格买下經營不善的銀行,而是以合理的價格买入經營良好的銀行。”

什么才算是優秀的銀行呢?

可以看我之前的文章《巴菲特會考慮收購硅谷銀行嗎?》,巴菲特認爲優秀銀行三個要點:

1)穩定的低成本存款

2)靠譜不跟風的管理層

3)不要爲了省事买過多的長期債券

在富國銀行員工人手一冊的《富國銀行的愿景與價值觀》(The Vision & Values of Wells Fargo)中,有這樣的一段話:“富國銀行首先是本地的,然後才是全國性的。我們不是生來就是一家全國性的銀行,這就決定了我們的地方性。我們的出身是一家扎根於社區的小型地方銀行,在社區的街頭巷尾與客戶們打成一片;然後才憑借自己的努力,成長爲在社區銀行業務上頗有心得的區域性銀行;最後,通過不斷地並購與擴張,富國銀行才成長爲一家全國性銀行。”

深耕零售市場的富國銀行具有很強的用戶黏性,得以在账戶中沉澱大量穩定的低成本資金。房地產市場的短期拖累並沒有改變富國銀行零售銀行的優秀基因,這一點也是國內招商銀行的核心競爭力。

顯然,巴菲特十分清楚地認識到了短期房地產危機背後富國銀行的長期競爭優勢:

“买進銀行時,銀行是否有低成本的核心存款很重要。富國銀行獲取存款的成本是全美最低,這是一個非常大的優勢。富國銀行可以掙錢,我並不是說“一定”會掙到錢,但它有更大概率掙到錢。”

在此基礎上,當時的富國銀行管理層並沒有像很多同行一樣买入大量看似安全保險但是收益不高的長期債券,而是將資金配置到能產生更高回報的貸款業務上。

資金成本低,貸款利率高,富國銀行的賺錢能力自然強。

巴菲特總結道:

“富國銀行是一家管理優秀、淨資產回報率很高的銀行,账面資產總額高達 560 億美元,淨資產回報率超過 20%。”

3、呆坐持有賺大錢

到1990年底,富國銀行股價开始觸底反彈。截止1993年,富國銀行銀行股價已經實現低位翻倍,實現了低估值修復。

接下來的幾年,富國銀行趁着政策紅利开始大步向前發展。

1994 年,美國銀行體系“分州而治”的局面徹底瓦解,銀行可以跨州進行大額收購。富國銀行抓住了這個機會,开啓了买买买的並購擴張之路。

1996年,並購第一州際銀行,公司體量直接翻倍。1998 年,與西北銀行合並,從一家區域性銀行躋身爲全國型銀行。

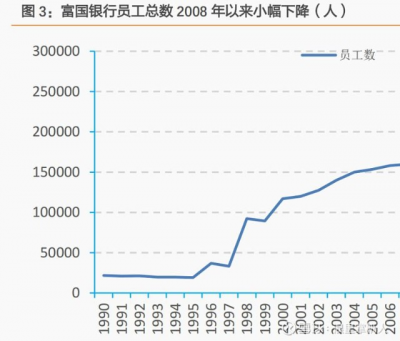

下面是富國銀行的員工數量變化,可以從側面反映出富國銀行在90年代的增長是十分迅速的,富國銀行的股價也开啓了上漲模式。

從1997年到2002年,巴老爺子逐步賣出富國銀行40%左右的持股,收回15億美元左右。剩下的60%股份在2002年底市值超過20億美元。

到這個時候爲止,巴菲特在富國銀行上大賺特賺,算上期間分紅,13年間取得了10倍以上的收益。

4、买優質銀行才是出路

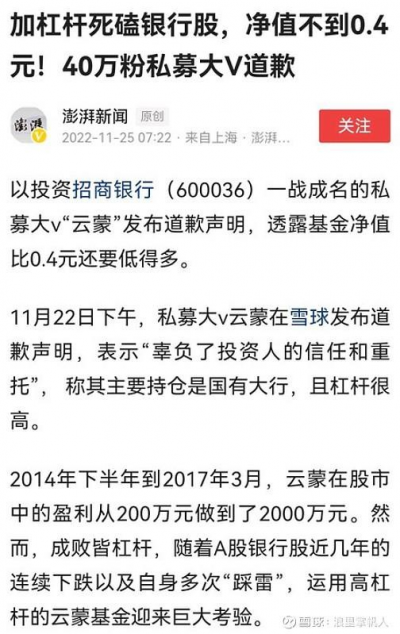

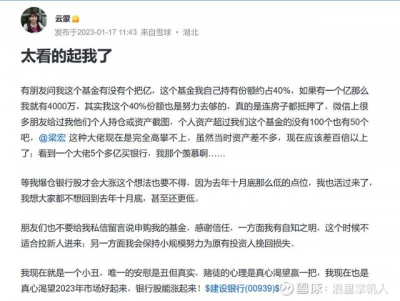

雪球上买銀行股成名的大V有很多,其中雲蒙和招行谷子地可以說是對比最強烈的兩個人。

雲蒙买低質銀行墮入深淵,招行谷子地买優秀銀行財務自由。

雲蒙融資买入低質銀行,相當於是在槓杆行業上再加槓杆,按照巴菲特买銀行股的投資邏輯來講可以說是錯上加錯。

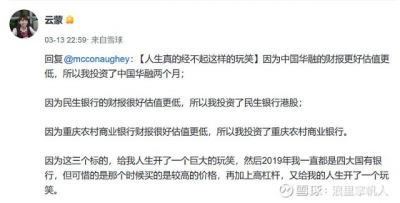

雲蒙自己總結:人生开不起這樣的玩笑。

买看起來便宜的中國華融、民生銀行、重慶農商銀行,虧慘了。

高價+高槓杆买入四大國有銀行,又虧了。

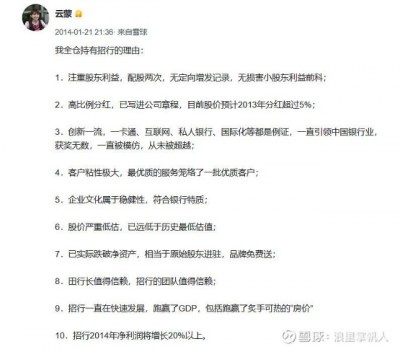

更令人感到唏噓不已的是,雲蒙早期正是靠着重倉優質的招商銀行賺到了大錢,結果後來因爲貪圖账面便宜的銀行而大虧。

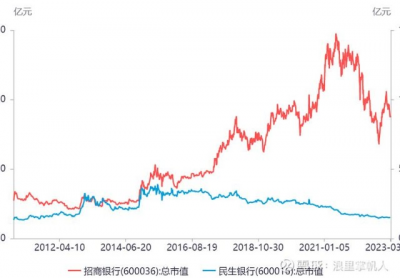

招行的市值在15年後實現了對民生銀行的全面超越。

不知道雲蒙是否會難以安眠,輾轉反側,爲自己沒能一直持有招行而流下悔恨的淚水呢?

可悲可嘆之人自身必有可恨之處,雲蒙依然執迷不悟,房子抵押了,繼續加槓杆,心態上已經認爲自己是一個小醜,一名賭徒。

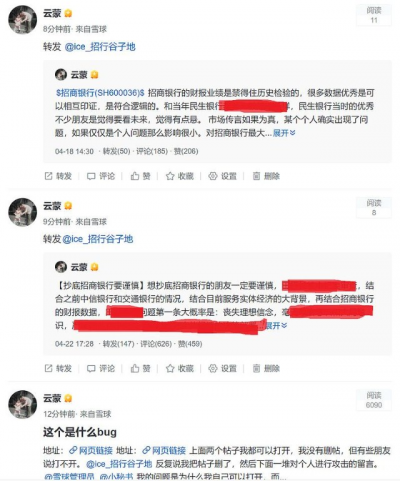

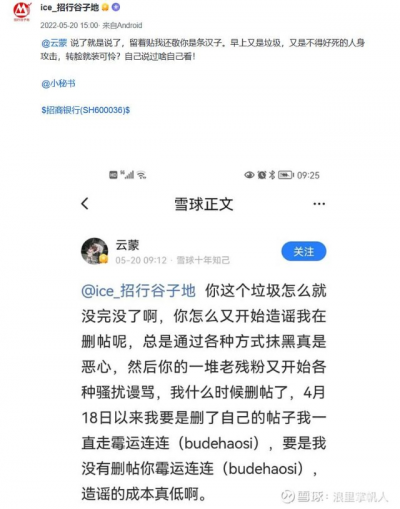

不知道雲蒙是不是因爲錯過招行而醋意大起,曾經有段時間對招行落井下石,瘋狂點名碰瓷招行谷子地。

ice_招行谷子地堅持买優質銀行,而且大量的倉位是在招行低估、管理層優秀、轉型零售銀行不久的時候买入的,非常符合巴菲特买銀行股的投資邏輯。

這從另一個方面也說明,銀行股投資具有一定難度,行業優等生和差生的投資收益率會有天壤之別。

實際上,哪怕是巴菲特,後期持有富國銀行的收益也十分平庸,甚至對富國銀行的管理層出現了嚴重的錯判。

學習投資大師千萬不要像加入宗教一樣,別人說啥都照單全收。大師們犯下的錯誤在一定程度上更有學習價值。

我准備後面寫篇文章聊聊富國銀行是如何從優秀走向衰落的,有興趣的可以點個關注

#招行VS平安銀行,誰更具投資價值?#

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:巴菲特如何在銀行股上掙大錢

地址:https://www.breakthing.com/post/48650.html