銖積寸累,久久爲功。國金研究每周末爲您精選系列研究報告,共賞“研”途美景。

能源轉型背景下,歐洲、美國、日本等海外國家及地區針對其綠氫目標規劃了涵蓋補貼、免稅等多維扶持政策,綠氫產業將進入實質性的高速發展階段,2022 年海外龍頭電解槽產能和訂單規模普漲翻倍、業績虧損收窄。

持續關注海外氫能公司及其反饋的行業情況。

從海外公司年報看氫能行業

姚遙 電新首席分析師

Tel.: 13917767766

Ballard

全球燃料電池龍頭,以膜電極(MEA)爲核心發展。技術研發先行,研發費用佔營收比例高達115%。中美歐三线並行,進一步擴產 MEA。截止2022年底,公司在手訂單總額高達 1.4 億美元,未來將持續放量。

ITM Power

全球PEM電解槽頭部企業,綁定下遊林德、殼牌等能源端大客戶。側重余電制氫,營收長期向好。轉型制造型企業,積極推廣加氫站業務,電解槽訂單積壓量創新高, PEM電解槽擴產2030年達10GW級別。

Siemens Energy

能源領域領軍企業在常規能源和可再生能源領域均有廣泛的技術基礎,營業收入穩步增長,積極布局氫能,2030 年電解槽目標產能達 3GW。公司自產的海陸風機疊加電解槽,風電制氫一體化有助於降本增效、提供一站式服務。

Nel

全球最大的電解槽制造商,主營鹼性和PEM電解槽以及加氫站模塊,營業收入穩步增長,電解槽業務快速擴張、利潤率首次回升。在手訂單創新高,收入預計於2023年和2024年確認。

ThyssenKrupp

德國鋼鐵傳統巨頭,鹼性電解槽業務擴張迅速且訂單高企,將單獨拆分氫能業務進行IPO融資以繼續擴大規模,未來氫能訂單有望持續放量,營收高增。

Cummins

全球領先的動力設備制造商+氫能源領域的先行者,產業布局持續擴大,營業收入穩定增長,電解槽業務擴張迅速。目前處於技術商業化的早期階段,新能源EBITDA利潤率收窄,持續大力研發。

Plug Power

全球氫能行業頭部企業,綜合性布局,22年電解槽收入YoY+70%,制氫設備端發展迅速,目前電解槽訂單高企,產能達 1.06GW,預計 PEM 電解槽產能將於 2023 年擴產至 3GW,實現翻倍增長。營收長期向好,淨利潤虧損持續縮小。

專題系列深度研究

+

系列報告目錄

5.19-《從海外公司年報看氫能行業系列(七):Ballard》

5.19-《從海外公司年報看氫能行業系列(六):ITM Power》

5.19-《從海外公司年報看氫能行業系列(五):Siemens Energy》

5.18-《從海外公司年報看氫能行業系列(四):Nel》

5.18-《從海外公司年報看氫能行業系列(三):ThyssenKrupp》

5.18-《從海外公司年報看氫能行業系列(二):Cummins》

5.17-《從海外公司年報看氫能行業系列(一):Plug Power》

研究看點

+

Ballard

全球燃料電池龍頭,以 MEA 爲核心發展。致力爲電信、交通和分布式發電等下遊提供燃料電池系統(PEMFC)以及整體解決方案,在燃料電池領域具備技術優勢。公司通過長期的技術研發和兼並收購推進產品與技術的革新,並與產業鏈上遊的核心企業達成協同,確保供應鏈的安全,保障公司的穩定發展,未來將在中國、美國和歐洲市場同步部署,計劃進一步擴張膜電極(MEA)的產能和研發。

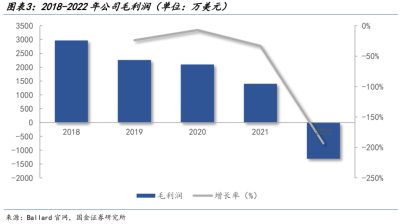

營收表現不佳,淨利潤虧損幅度增大。2022 年公司營業收入爲 8378.6 萬美元,同比下降 19.83%,成近五年營收最低點;毛利潤在五年內首次爲負,達到-1310 萬美元,同比下降 194%。主要系公司擴大產能導致的固定成本、供應鏈成本增加及生產環節的降本進度不及預期。

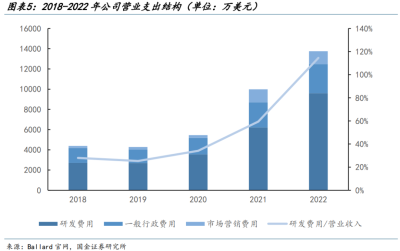

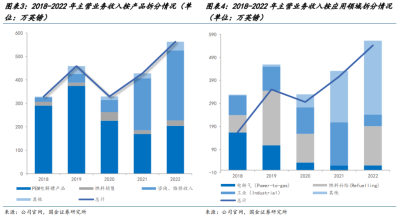

技術研發先行,研發費用佔營收比例高達 115%。2022 年公司營業收入整體呈快速增長趨勢,2020-2022 年分別爲0.61/1.02/1.46 億美元,同比增長分別爲 126%/68%/43%,2022 年公司研發費用爲 9595 萬美元,同比上升 54%,佔比總營收 115%,主要系公司規劃在氫能市場大規模增長前完成燃料電池相關產品的研發。燃料電池和技術服務兩項業務是公司主要收入來源,合計貢獻營收 80%以上。公司主要目標是在燃料電池領域擴大業務規模的同時加速更新迭代以降低電堆和模塊的成本,並計劃將營業成本控制在 1.55 億美元內。

中美歐三线並行,進一步擴產 MEA。中國、歐洲和美國是公司業務的主要來源區域,在 2022 年分別佔比營收 11%、48%和 34%。其中公司在上海建立的 MEA 制造研發中心建成後年產能達 1300 萬片 MEA,此外在加拿大的 MEA 產能已擴張完成,其 MEA 產能能夠滿足 2050 年後的全球總需求。截止 2022 年 12 月 31 日,公司在手訂單總額高達 1.4 億美元,在未來將持續放量,進一步刺激營收增長。

風險提示:下遊需求不及預期;研發和項目建設周期不及預期;原材料供應端價格上漲;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(七):Ballard》

+

ITM Power

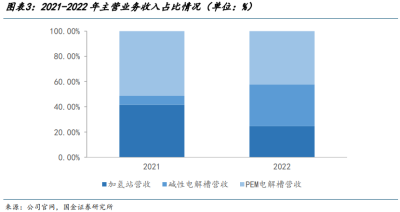

全球 PEM 電解槽的頭部企業,綁定下遊能源端大客戶。ITM Power 總部位於英國,主營業務爲 PEM 電解槽設備、加氫站運營、燃料銷售和咨詢合同,2022 年 PEM 電解槽產品/燃料銷售/咨詢和維修合同/其他板塊收入 203.9萬/22.9 萬/299.1 萬/36.8 萬英鎊,同比增長 20.15/49.67/34.72/79.51%。客戶資源豐富,目前林德、殼牌等大型企業與公司籤訂綠氫供應等合同,下遊需求空間廣闊。

側重余電制氫,營收長期向好。2022 年公司營業收入 562.7 萬英鎊,同比增長 31.6%,公司主要利用余電及棄電制氫,並將其應用於電轉氣(Power-to-Gas)、燃料補給(Refuelling)和工業(Industrial) 三大領域,同時布局 PEM 電解水制氫設備和加氫站。2022年電轉氣/燃料補給/工業收入分別爲20.7萬/170.40萬/50.70萬英鎊,佔比3.7/30.28/9.01%,同比-1.42/+458.42/-72.89%。

轉型制造型企業,管理費用率持續上升。2022 年公司毛利潤爲-2347.7 萬英鎊,同比下降 198.31%,主要系公司战略轉變,從研發型轉型至電解槽制造型企業,管理費用率大幅增加。2022 年公司研發費用爲 138.3 萬英鎊,同比下降60.36%;2022 年管理費用爲 1066.90 萬英鎊,同比增長 44.10%。近五年來研發費用在總營業支出中的佔比持續下降,管理費用率增加,主要系公司在制造和交付方面大量招聘技術人員,致力實現研發、生產到交付一條龍服務。

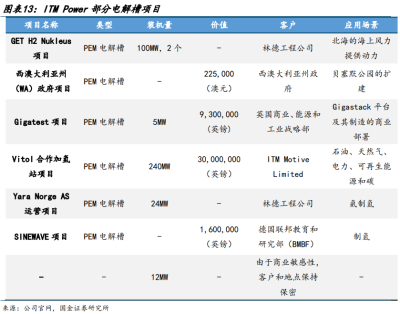

電解槽訂單積壓量創新高,積極推廣加氫站業務。2022 年公司在手訂單積壓量 755MW,同比增長 79.33%;正在進執行但未確收量達 77MW,同比增長 79.07%。公司 2023年1月與林德籤署了 200 MW 的電解槽訂單,未來一年重點注重已籤訂合同,預計確認 60%至 80%。隨着歐洲補貼和激勵計劃的不斷推出,公司訂單量有望持續增長。此外,公司積極推廣加氫站業務,投資 3000 萬英鎊,於 2022 年 3 月與 Vitol Holdings 建立合資企業,並爲 Motive 提供 240MW 的電解設備,用於建造和運營綠氫加氫站。

大力推動 PEM 電解槽擴產,2030 年達 10GW 級別。公司 2022 年底實現 1GW 產能,計劃 2023 年底提高至 2.5GW,2024年年底預計再翻一倍提高至 5GW,並於 2030 年之前實現 10GW 的產能。短期內計劃迅速擴大貝塞默公園電解槽制造工廠產能,實現 2023 年初 700MW 產能、1.5GW 的總產能;長期目標爲 2030 年前實現 10GW 的電解槽產能以滿足未來巨大需求。隨着綠氫政策規劃和補貼的出台,歐洲對於電解槽的需求或將進一步增長,公司發展前景廣闊。

風險提示:氫氣供應規模增長不及預期;PEM 電解槽制造工廠建設周期不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(六):ITM Power》

+

Siemens Energy

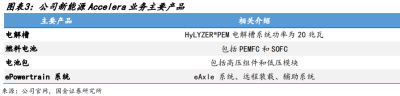

能源領域領軍企業,持續投入擴大氫能規模。公司在常規能源和可再生能源領域均有廣泛的技術基礎,目前其在制氫端的 PEM 電解槽系統可利用自產的風電制氫,在應用端積極改造氫燃料燃氣輪機,以期達到 2030年 100%燃氫的目標,着重於搭建氫能體系,積極擴展氫能、燃機和智慧能源的三大核心布局。

營業收入穩步增長,增加電解槽產品线。2022 年公司營收 289.97 億歐元,同比增長 1.81%,主營業務油氣與電力、可再生能源,在營收中佔比分別爲 66%和 34%,公司已增加電解槽產品线,計劃在柏林建造一座“數千兆瓦級”的 PEM 電解槽工廠,預計於 2023 年實現首個 1GW 並投產。

淨利潤率承壓,可配套自產風電制氫。公司自產的海陸風機疊加電解槽,風電制氫一體化有助於降本增效、提供一站式服務,助力公司打开市場。2022 年 EBITDA 利潤率爲-0.3%,同比下降 0.2p.p.,主要原因系:1)全面收購歌美颯,大型風機運維成本偏高;2)全球業務和在岸業務產能調整;3)原材料端承壓,存在價格壓力。未來公司針對歌美颯,將通過調整战略和整合運營等方式改善利潤率。

公司積極布局氫能,2030 年電解槽目標產能達 3GW。公司 PEM 電解槽由 10 個總輸出爲 25 千瓦的電解池組成,Silyzer產品系列計劃配套光伏和風電制氫,目前公司在全球運營 30 多台電解槽,2030 年目標產能達到 3GW,實現產能大幅擴張;此外,公司准備進一步开發氫燃料燃氣輪機,目標在 2030 年將燃燒氫量從 30%-75%开發至 100%。

風險提示:下遊需求不及預期;研發和制氫項目建設周期不及預期;原材料供應端價格上漲;公司战略調整合不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(五):Siemens Energy》

+

Nel

深耕氫能領域,主營電解槽和加氫站模塊。公司成立於1927年,深耕氫能領域,是全球最大的電解槽制造商,主營業務爲鹼性和 PEM 電解槽以及加氫站模塊,下遊客戶資源豐富,包括 Nikola(燃料電池重卡制造商)、丹麥EverfuelA/S(氫能基礎設施开發商)和法國 Lhyfe Labs SAS(綠氫生產商)等大型企業,2022 年公司電解槽訂單規模同比增長 112%,其中鹼性電解槽收入同比增長 4 倍;同時公司也是全球移動式加氫站的領導者,H2Station 加氫站及其配套的氫氣分配器、氫燃料儲存器等,已被多個國家使用。

營業收入穩步增長,電解槽業務快速擴張。2022 年公司營收達 9.94 億挪威克朗,同比增長 25%,主營業務電解槽收入爲 7.48 億挪威克朗,佔比 75%,同比上升 61%。公司重點拓展電解槽業務,電解槽業務中鹼性電解槽和 PEM 電解槽收入各佔 44%和 56%,PEM 電解槽營收與去年持平,鹼性電解槽營收同比高增 480%。

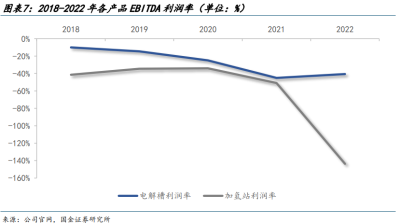

持續擴展業務規模,電解槽利潤率首次回升。2022 年公司營業支出爲 22.72 億挪威克朗,同比增長 65%,其中人事費用爲 6.65 億,佔比高達 29%,用於招募經驗豐富的生產及技術人員。此外,2.58 億挪威克朗將用於 Herya 的鹼性電解槽工廠的擴建,當前產能爲 500MW,未來有望擴至 2GW;500MW 的 PEM 電解槽生產线也已完成選址,定於美國。2022年公司電解槽 EBITDA 利潤率爲-41%,相較於 2021 年的-45%有所回升,是近年來的首次上升,預計隨着電解槽業務的規模效應以及技術進步,利潤率有望進一步提升。2022 年公司加氫站 EBITDA 利潤率爲-144%,同比下降 182%,未來公司將對其進行人員及策略調整,盈利情況有望迎來邊際改善。

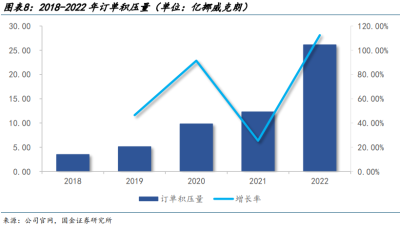

在手訂單創新高,鹼性電解槽訂單激增。2022 年公司訂單量達 22.75 億挪威克朗,同比增長 135%,訂單積壓量達 26.13億挪威克朗,同比增長 112%,創歷史最高紀錄,總量達到 48 億挪威克朗。訂單積壓的增加主要來自兩筆大規模的鹼性電解槽交付訂單,分別爲與 Woodside 籤訂的價值 6 億挪威克朗訂單和用於美國工業應用的價值 4 億挪威克朗訂單,上述收入預計於 2023 年和 2024 年確認。

風險提示:下遊需求不及預期;研發和制氫項目建設周期不及預期;電解槽降本不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(四):Nel》

+

ThyssenKrupp

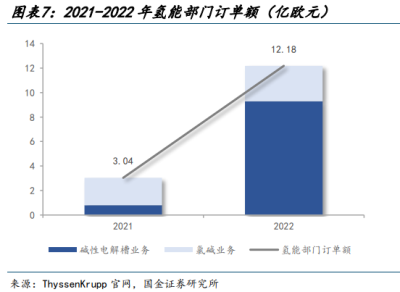

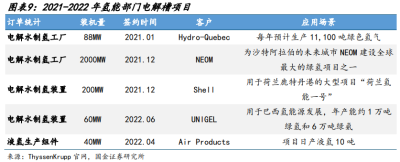

德國鋼鐵傳統巨頭,依托氯鹼行業豐富經驗轉型氫能。公司在綠鹼行業經驗豐富,具備 600 多套電解裝置,裝機容量超過 10GW,依托其工業基礎轉型氫能領域發展,以鹼性電解槽爲核心的氫能業務保持強勁勢頭。2022年 3 月公司承包了第一座大型氫能源直接還原工廠,是全球最大規模工業脫碳項目之一。2022 年公司氫能訂單額爲12.18 億歐元,同比增長 300.66%,其中鹼性電解槽業務訂單額 9.8 億歐元,同比增長 1060%,訂單規模高速擴張。

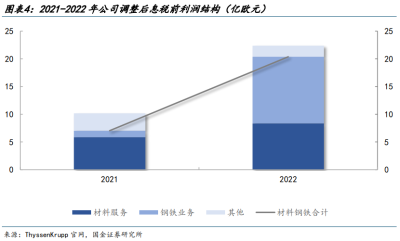

公司業績大幅改善,受全球材料價格上漲驅動。全球材料價格上漲背景下,公司材料和鋼鐵業務板塊收入及利潤上升,帶來 2022 年整體訂單量、銷售收入以及調整後息稅前利潤的大幅改善,公司業績由虧轉盈。2022 年訂單總額達 443億歐元,同比增長 12%;銷售收入爲 411 億歐元,同比增長 21%;調整後息稅前利潤爲 20.62 億歐元,同比增長 160%;息稅前利潤率爲 5.01%,超額完成 2022 年 4%的財務目標;歸母淨利潤爲 11.36 億歐元,實現了盈利。

氫能子公司 Nucera 維持高研發投入,預計將通過 IPO 融資擴大規模。2022 年公司氫能部門銷售收入爲 2.75 億歐元,同比增長 25%;息稅前利潤爲 0.11 億歐元,同比下降 41%。公司氫能業務銷售收入快速增長並持續加大研發費用投入,整體利潤水平出現略微波動。未來公司將計劃拆分氫能子公司 Nucera 上市,通過 IPO 募集資金用於擴大氫能業務規模,支持鹼性電解槽的研發和擴大產能。

鹼性電解槽業務快速擴張,帶動氫能部門營收提升。2022 年公司氫能業務銷售收入爲 2.75 億歐元,同比增長 25%,其中鹼性電解槽業務銷售收入爲2.5億歐元,佔比高達91%。公司旗下氫能企業Nucera與NEOM、Shell以及Air Products持續籤訂大額鹼性電解槽訂單,截至 2022 年 9 月氫能積壓訂單達 14 億歐元,其中鹼性電解槽業務訂單達 10 億歐元,預計隨着氫能行業的發展、公司持續的技術迭代更新以及新客戶的拓展,公司未來的氫能訂單有望持續放量,實現氫能業務的營收高速。

風險提示:下遊需求不及預期;研發和制氫項目建設周期不及預期;氫能子公司拆分上市進度不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(三):ThyssenKrupp》

+

Cummins

全球領先的動力設備制造商,也是氫能源領域的先行者,產業布局持續擴大。公司通過研發和收購走在氫燃料電池和電解水制氫等方面的行業前列,完成了氫能業務的整合並緊跟市場高速發展及技術更新迭代的節奏,既可提供鹼性和 PEM 電解水制氫設備,也具有完整的一體化動力鏈能力和經驗,可提供合適的氫動力解決方案,2022 年新能源營收同比增長 70.69%,實現大幅上升。

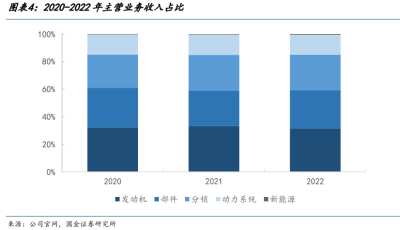

營業收入穩定增長,電解槽業務擴張迅速。2022 年公司營收爲 280.74 億美元,同比增長 16.89%,主營業務爲發動機、部件、分銷、動力系統和新能源,營收佔比分別爲 39%、34%、32%、18%,均較爲穩定;新能源營收同比增長 70.69%至1.98億美元,實現大幅上升,積極布局電解槽等新能源領域,公司2019年收購燃料電池及制氫技術公司Hydrogenics(水吉能),股份佔比 81%,擁有了 PEM 和鹼性水電解制氫技術,大力推廣電解槽業務,目前電解槽產能 600MW 左右,2022 年起計劃電解槽每年擴產 500MW,直至達到 1GW。

新能源 EBITDA 利潤率收窄,持續大力投入研發。2022 年公司新能源 EBITDA 利潤率爲-171.72%,2021/2020/2019 年分別爲-192.24%/-238.89%/-392.11%,相較 2018 年-1285.71%的 EBITDA 利潤率,虧損大幅收窄,主要原因系新能源部門由前電動動力事業部和氫能源業務於 2019 年合並成立,目前正處於技術商業化的早期階段。公司致力於开發電解槽、系統以及相關組件,研發投入持續上升,2022 年研發費用爲 12 億美元,同比上升 9.09%,確保技術迭代更新。

風險提示:下遊需求不及預期;研發和制氫項目建設周期不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(二):Cummins》

+

Plug Power

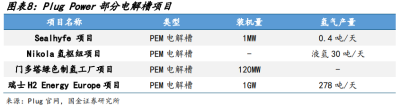

全球氫能行業頭部企業,業務規模和營收持續增長。2022年電解槽收入同比上升70%,制氫設備端發展迅速,目前公司電解槽訂單高企,產能達1.06GW,預計PEM電解槽產能將於2023年擴產至3GW,實現翻倍增長。

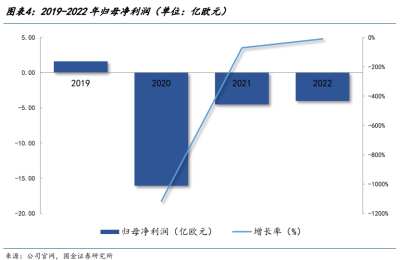

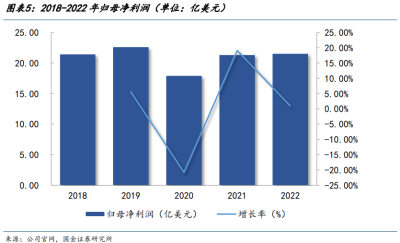

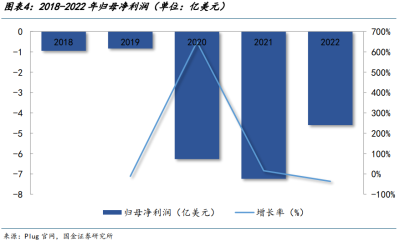

營收長期向好,淨利潤虧損持續縮小。2022年公司營業收入爲7.01億美元,同比增長39.63%;2022年公司歸母淨利潤爲-4.6億美元,較去年同比虧損縮小36.46%,虧損原因主要系業務拓展,包括收購液氫、綠氫技術等多家公司、研發費用的持續增長,以及上遊原材料的成本波動。

立足燃料電池,業務擴展至PEM電解槽和液氫。2022年公司燃料電池系統銷售收入爲2.08億美元,同比下降25%,電解槽收入爲285萬美元,同比上升70%。業務布局由燃料電池逐漸擴展至電解槽、液氫等氫能產業領域。液氫是未來儲運的主要方向之一,公司從制、儲、運多角度積極布局液氫產業:1)擴大PEM電解槽產能,在紐約羅徹斯特建設了大型工廠Gigafactory用於生產電解槽電堆;2)大型液氫罐車;3)GenFuel液氫運輸/發電/儲存與分配系統;4)15噸/天和30噸/天的液化系統。

風險提示:下遊需求不及預期;研發和制氫項目建設周期不及預期;匯率波動風險。

報告原文

點擊閱讀全文:《從海外公司年報看氫能行業系列(一):Plug Power》

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【周末淘“金”】新能源|從海外公司年報看氫能行業系列深度

地址:https://www.breakthing.com/post/62184.html