2021年9月17日,港交所公布關於特殊目的收購公司(SPAC,即SpecialPurpose Acquisition Company)的咨詢文件。同年12月17日,港交所公布引入特殊目的收購公司新規則,在香港設立全新SPAC上市機制,並於2022年1月1日起正式實施。

2022年1月17日,Aquila Acquisition Corporation(以下簡稱Aquila)向港交所遞交上市申請書,有望成爲首家依據新規則上市的公司。結合其招股書和市場機構觀點,河馬來簡單介紹下這個“第一家”的具體情況,再簡單聊幾句SPAC咨詢總結後正式發布的規則有什么新修訂。

SPAC發展概況

河馬君在2021年四季度基於港交所咨詢文件,連續寫過兩篇關於SPAC的文章,再讓我們簡單回顧下——簡單來說,SPAC就是一種沒有資金的空殼公司,其上市集資的目的是在上市後一段預設時間內並購一家有成長性、有估值增長潛力的公司(即SPAC並購目標)。

過去兩年,SPAC上市模式在美國資本市場比較受歡迎。據市場統計,2020年美國SPAC的IPO數量、總募資額分別爲248家和833.35億美元,募資首次超越傳統IPO上市模式。2021年美國SPAC的IPO數量達613家,總募資額達1623.94億美元。

2021年9月2日,新加坡證券交易所(SGX)正式發布了特殊目的收購公司(SPAC)的主板上市規則。2021年12月24日,淡馬錫旗下子公司祥峰投資控股(Vertex Venture Holdings)在开曼群島注冊的SPAC即Vertex Technology AcquisitionCorporation Ltd(簡稱VTAC),已有條件獲得在新交所主板上市的資格,成爲在新交所上市的第一家SPAC。

同年12月17日,港交所完成咨詢總結,公布引入SPAC新規則,在香港設立全新SPAC上市機制,以期通過引進SPAC上市機制,支持經驗豐富且聲譽良好的SPAC發起人(SPAC Sponsor)主動尋找優質的新興和創新產業公司作爲並購目標,助力有潛力的企業成長。該規則於2022年1月1日正式生效。

香港SPAC首家申請案例

Aquila Acquisition Corporation(簡稱Aquila)新注冊成立於开曼群島,是第一家向港交所遞交SPAC上市申請的公司。其成立目的是爲一家或多家公司(並購目標)進行業務合並。

36個月內完成特殊目的收購的公司

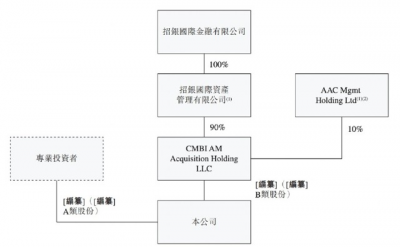

圖1 Aquila上市的公司架構

圖片來源:Aquila招股書(已編輯)

Aquila面向合格的專業投資者發售A類股份,B類股份由SPAC發起人認購。Aquila的SPAC發起人爲招商銀行全資子公司招銀國際資產管理有限公司及AAC Mgmt Holding Ltd,分別持股90%和10%已發行股份。SPAC發起人通過自身全資擁有的CMBI AM Acquisition Holding LLC在2022年1月13日和14日認購,持有所有已發行B股股份。

其計劃重點關注亞洲(尤其是中國)的新經濟行業,如綠色能源、生命科學、先進科技與制造行業內有科技賦能的公司,也不排除在其他行業尋找SPAC並購目標。根據上市規則,Aquila須分別於上市日期後24和36個月內宣布、完成SPAC並購交易。

SPAC並購交易完成後,Aquila將通過招商銀行和招銀國際平台的全套金融服務和廣泛網絡爲繼承公司賦能,促進向公衆持股的“無縫”過渡銜接,並爲繼承公司的長期發展做好准備。

Aquila業務策略

按照招股書顯示,Aquila的目標是通過選擇優質的SPAC公司並購目標,支持企業、SPAC發起人和投資者一同洽商有吸引力的估值和有利的收購條款,並在SPAC並購交易完成後爲改善繼承公司的營運及財務表現奠定基礎,爲股東創造回報。主要業務策略包括:一是提供差異化及量身定制的交易結構方案,二是利用招商銀行及招銀國際平台的獨特項目獲取能力,三是通過招商銀行及招銀國際平台的全套金融服務及廣泛網絡爲繼承公司賦能。

2.Aquila並購交易標准及競爭優勢

Aquila制定了對評估潛在SPAC並購目標的基本交易標准,包括在新經濟行業處於領先地位,有利的長期增長前景,有差異化的價值主張及技術壁壘,具有追溯效力的過往財務資料,有專業負責的管理層以及環境、社會及管治(ESG)價值觀。

SPAC並購目標的資格標准爲繼承公司(即SPAC並購交易完成後的公司)需符合聯交所上市規則的所有新上市規定,包括最低市值、財務指標、保薦人委任、盡職審查及其他書面規定。在訂立具約束力的SPAC並購交易協議時,SPAC並購目標的公允市場價值必須至少等於公司於發售中所籌資金的80%(在贖回前)。

招股文件同時列示了Aquila四方面的競爭優勢,具體包括:一是特有的交易獲取渠道;二是通過招商銀行、招銀國際深圳與招銀國際平台建立領先的行業關系,輔以綜合研究實力;三是利用招商銀行與招銀國際平台的一站式金融服務能力和深度連結,造就強大的增值能力;四是豐富的投資和執行經驗。

3.Aquila發行、發售及买賣

Aquila掛牌證券的發售、發行及买賣必須僅限於專業投資者,並確保發售證券不會向香港公衆投資者(即散戶)出售或交易。因此也預計成交額較少。本次SPAC的A類股份在聯交所上市,按照每股A類股份10元發行價作計算,每手买賣單位不得少於構成最低每手买賣單位100萬港元的股份數目。

市場機構認爲,Aquila若能順利上市,因爲招銀國際作爲發起人之一,歐美投資者對其並不太熟悉,但作爲香港第一支SPAC,預期會受到中國專業投資者的支持。

三、香港SPAC規則新修訂

整體來看,港交所SPAC規則比美國更嚴格,港股SPAC上市籌資規模、SPAC發起人資格規定及持股要求較高,並通過額外措施降低SPAC權證买賣的波動風險,明確了SPAC並購交易引入強制外來獨立PIPE(上市後私募投資)投資及持股要求。總體與境外市場收緊SPAC監管的趨勢一致,更注重適當的投資者保障措施,並設計特定監管框架,以控制SPAC架構中各環節的風險,同時保持SPAC上市機制的吸引力。

相比去年9月咨詢文件,港交所正式發布的咨詢總結,作了以下修訂:

1.投票權與股份贖回權一致,取消了只有否決SPAC並購交易才能有股份贖回權的建議。

市場機構認爲如果不保留這種靈活性,可能會導致SPAC收購的失敗率非常高。港交所考慮到,可以通過提高對上市後私募投資(PIPE,即爲完成SPAC並購交易而進行的獨立第三方投資)的要求來支持SPAC實現並購目標的估值,股份贖回權與SPAC並購交易投票並不需要掛鉤。

2.強制性獨立PIPE

關於上市後私募投資(PIPE,即爲完成SPAC並購交易而進行的獨立第三方投資)的條款,修訂爲根據SPAC並購目標的協商估值引入一個隨着PIPE規模遞減的PIPE最少佔比機制,並規定PIPE須來自資深投資者的重大投資。獨立PIPE投資至少要有50%來自至少三名機構投資者,三者的資產管理總值須分別至少達80億港元。市場機構認爲,港交所要求重大機構PIPE投資來驗證SPAC並購的條款和估值,是一個比較明智的、基於市場的解決方案。

3.明確SPAC董事成員的持牌要求

將“SPAC董事會大多數成員須爲提名其出任董事的SPAC發起人的代表”改爲“規定SPAC的董事會須至少有兩人爲第6類或第9類證監會持牌人(包括一名代表持牌SPAC發起人的董事)”。

4.提升權證攤薄上限

整體權證攤薄上限從30%增至50%,即要求權證被實時行使,股份發行總數不大於有關權證發行時已發行股份數目的50%的權證。股份權證比率和發起人權證攤薄均不設上限,並要求須明確披露所有權證的攤薄影響。

5.降低SPAC上市時分配給機構專業投資者的人數要求

在首次上市的公开市場規定中,減少了SPAC上市時分配給機構專業投資者的最少人數。SPAC證券須分配給至少30名機構專業投資者,人數下調爲至少20名。市場機構評價更貼合市場實踐,港交所在堅持監管原則的同時,適度降低了上市規則以外的要求。

河馬君關於香港首家遞交上市申請的SPAC介紹就到這裏,關於它的後續故事——就讓河馬君和市場裏的各位一起拭目以待!

那一年,企業IPO踩過的坑

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港交所首只SPAC上市申請來了!

地址:https://www.breakthing.com/post/664.html