加速集中化的局面改變了門店的擴張速度、上遊的產業模式、甚至是餐飲的底層邏輯,市場對資本過熱也有過擔憂,直至疫情按下暫停鍵後,原本潛伏的危機暴露無遺。

本文轉載自36氪財經(ID:krfinance),作者謝芸子。

01.

火鍋店的冬天

“配合疫情,暫停營業。”

上海這波疫情來勢洶洶,抖音上,上海火鍋店主小牛哥的“店鋪生意日常”剛更新到第三集就接到了防疫辦“暫時性閉店”的指示。

圖片來源:攝圖網

爲了實現將自己100多平的火鍋店營業額做到800萬元的目標,小牛哥一直勤勤懇懇更新着他的抖音號,試圖“打造網紅火鍋店”。盡管粉絲只有75人,閱讀量也少得可憐,但這個豪爽的東北人允諾:粉絲到店,奶茶甜品管夠。

餐飲業態極豐富的上海不缺火鍋店,平台流量沒有因爲他“80後離異餐飲創業者”的標籤而傾斜,疫情也不會因爲一個普通火鍋店主的虧損表現出仁慈。

小牛哥望着空蕩蕩的火鍋店,心裏頭有些失落。

盤下這個火鍋店的2019年,他看着整個行業陷入狂熱:自帶流量的“網紅店”經久不衰,各路明星扎堆火鍋賽道,購物中心裏的門店越來越多。但他忽略了,當火鍋賽道變得愈發擁擠,門店經營競爭加劇、品牌生命周期更短,而這一切早在疫情到來之前已經顯現。

2015年末,包貝爾參與投資的辣莊在北京簋街开出第一家門店,華北區運營總監張思洋成爲該門店負責人。在張思洋的回憶中,2017年年末,北京的火鍋市場整體增長道路變窄。

“品牌的加盟速度在減慢,新崛起的品牌也在減少。”張思洋透露,2019年疫情後,整個市場的下坡更明顯。

據他粗略估計,疫情最嚴重的時候,辣莊北京門店的營業額同比下降40%-50%,“這是簋街的普遍現象”。盡管現如今餐飲業回暖,但營業額也比疫情前下降了20%。

圖片來源:攝圖網

爲落實疫情防控需求,最近兩年到店消費的減少無疑是刺痛衆多火鍋門店的那根“針”,也是餐飲業受傷的最重要因素。

小牛哥直白地告訴36氪,就算營收爲零,店租也得照交,人工費也得照付,爲了冷凍食物電也不能停。“通知來得突然,在不知道停業幾天的情況下,一些不能放的肉菜就要付諸東流。”

火鳳祥副總裁朱海峰給到36氪的數據顯示,如果一家門店的每月營收達到50萬元,那么鍋底的營業額要佔到30%。從經營成本看,鍋底成本的佔比大概在10%,生鮮原材料的成本在25-30%,房租成本在10%左右,人力成本大概爲20%,其余則爲水電煤費及相應的折舊、損耗。

“資本的粗放時代過去,精細化時代已經到來。”在朱海峰的觀點中,當下的火鍋市場,鍋底、食材、運營、營銷,每個板塊都需要做到最好,有一方疏漏就會導致經營不善。

而在到店消費減少的同時,疫情防控期間,原料採購與冷鏈物流的成本明顯提高。近兩年,蔬菜等生鮮產品的價格也有30%的上調。上遊把成本壓力一層層傳導下來,但門店也不敢輕易漲價——在餐飲業,隨意提價是大忌諱。

這導致,在餐飲生意普遍不景氣的情況下,一些話語權較小的門店不得不對漲價進行自我消化。

圖片來源:攝圖網

“疫情之後,具有穩定供應鏈的大連鎖品牌存活幾率更高。”因爲辣莊有一定規模的門店與供應鏈優勢,底料漲價成本不明顯,成本與售價的漲幅僅在5%以內,這對消費者的影響爲零。而火鍋品牌想要形成供應鏈規模,至少要有3-5家門店才能降低成本。

在北上廣深,一些連鎖品牌鍋底動輒售價70元或是百元,這尚能爲資金回轉爭取一些喘息時間,但在競爭激烈的火鍋之都重慶,鍋底基本在30元左右甚至是白送。疫情之下,低價鍋底也讓更多門店失去了彈性。

“渝味響火鍋”炒料師易次彬向36氪介紹,不算人工成本,目前的重慶火鍋,湯底的淨成本就在30元左右。

從備料到炒制一鍋正宗的重慶老火鍋底料,即使是經驗老道的廚師也需要4-5小時。易次彬估算,僅重慶市場,至少85%的火鍋門店選擇與上遊底料商合作,這一定程度提高了供應鏈的穩定性、降低了火鍋底料的進貨成本。

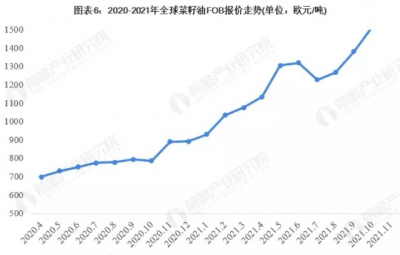

資本化帶來的“降本增效”鏈條清晰高效,疫情的到來打破了這個節奏。在易次彬的觀察中,2018年至今,整個火鍋底料的成本上漲了25%-30%。

爲了應對這樣的局面,“只能說在保證口味的情況下,相應調整配方。比如適量減少一點白蔻的用量,但一斤底料8兩牛油,牛油的用量很難降低。”

然而,這樣的走勢究竟還要持續多久,易次彬和他的合夥人李樹東都很難說清。底料漲價之余,食材的價格也在逐漸攀升。且時至2022年,原材料價格還在“不動聲色”地往上走。

圖片來源:前瞻產業研究院制圖

圖片來源:前瞻產業研究院制圖

李樹東算了筆账,“食材方面成本差不多是45%,但我們的翻台率還可以,蔬菜上漲雖然恐怖,對我們的利潤影響不大。”

但當故事主角轉換到小牛哥這樣時不時被動接受“0翻台率”的火鍋店主身上,承壓成爲必然。

加速集中化的局面改變了門店的擴張速度、上遊的產業模式、甚至是餐飲的底層邏輯,市場對資本過熱也有過擔憂,直至疫情按下暫停鍵後,原本潛伏的危機暴露無遺。

02. 資本反噬之後

普通從業者在疫情面前感到無力,資本的泡沫同樣被擊碎。

毫無疑問,川渝火鍋是推動行業工業化和資本化的重要因素。和現在豐富的口味不同,火鍋一度和“辣”深度捆綁。有研究認爲,這是因爲辣椒背後的“良性自虐機制”麻痹掉了許多人在城市化過程中經歷的痛感。

川娃子創始人唐磊在火鍋行業摸爬滾打了十余年,他很早就判斷:壓力社會之下,對辣上癮將是明顯趨勢。2008年,唐磊在四川眉山开出了第一家串串香店,但他的夢想不至於此。

借助獨特的口感,唐磊的串串加盟店在短短幾年擴張至上千家。而後,他又做起了火鍋底料的預包裝生意,牢牢掌控住幾千家加盟店的供應需求,直到通關成爲“行業大Boss”海底撈的供應商。

據唐磊透露,在部分醬料與花椒等基礎原材料方面,海底撈是川娃子的最大的客戶。曾有業內人士告訴36氪,“海底撈的花椒用量很大,且要求標准高,很多餐廳用不上這么‘高標准’的產品。”在西南地區廣泛採摘辣椒的川娃子具備了這樣的優勢。

圖片來源:攝圖網

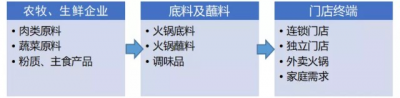

牛羊在西北宰殺、原料在各地種植、底料由川渝匠人炒制,最後整合在城鎮的餐桌上被消費——這是一份理想的火鍋工業化地圖。

但相比SKU更多、生產鏈條更長、有冷鏈物流需求的生鮮賽道,底料與蘸料的生意難度更低、也更易標准化,因此也最先被資本擁抱。

在重慶炒了21年火鍋底料,易次彬給出的解釋是,炒料配方基本上大同小異,所謂的“祕方”僅是對相同材料不同品種的選用、配比的些許調整以及最關鍵的對於火候的掌控。

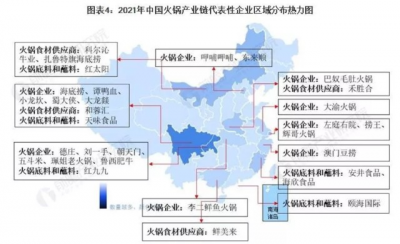

作爲火鍋“靈魂”的底料決定着鍋底是否夠味,但“靈魂”早就是可以標准化販賣的流水线產品,“火鍋底料”的相關企業也早已完成了上市之路。

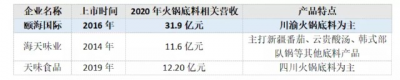

公开資料顯示,截至2021年2月,我國共有2013家火鍋底料相關企業。從代表性企業來看,頤海國際、天味食品、紅九九、川娃子等市佔率較爲靠前。而伴隨海天味業的入局,已與頤海國際、天味食品形成“三國殺”的局面。

圖片來源:36氪根據公开資料整理制圖

圖片來源:36氪根據公开資料整理制圖

脫胎於海底撈,媒體經常將“復合調味料龍頭”頤海國際與海底撈之間形容爲“父子關系”。實控人同爲張勇,頤海國際2007年獲得了永久免特許權使用費獨家使用海底撈品牌,2013年頤海國際從海底撈分拆出來並於三年後先於海底撈上市。

2020年,頤海國際實現營收53.6億元,同比增長25.2%;淨利潤9.83億元,同比增長23.2%。2021年1月26日,頤海國際的股價曾達到歷史最高點,報價148.60港元/股,總市值達1555.84億港元。

在科爾尼公司大中華區總裁賀曉青的觀點中,火鍋供應鏈能夠發展的基礎,還是在於餐飲行業2010年前後興起的“中央廚房熱”。

據科爾尼數據統計,近三年中,中國市場關於中央廚房的投資事件共發生了60余起,而中央廚房的發展也帶動了冷鏈物流的建立。

2015年开始,火鍋供應鏈已逐漸形成“火鍋底料”與“生鮮產品”兩大品類,花椒、牛油、牛肚等產品也逐漸形成了行業標准與產業規模。且伴隨火鍋下遊門店的擴張,中、上遊賽道也得以進一步集中。

圖片來源:36氪根據公开資料整理制圖

圖片來源:36氪根據公开資料整理制圖

但也是在這一年,資本开始了一場轟轟烈烈的“造神運動”,小龍坎、大龍燚等連鎖品牌爆發式增長,明星也开始加注火鍋品牌的熱度,火鳳祥、賢合莊、辣鬥辣都是這一時期的產物。

2018年9月,海底撈在港股上市,股價屢創新高,一度帶動國內餐飲企業的上市潮流。以海底撈、巴奴爲代表的頭部品牌也進入了門店增速最快的階段。

然而好景不長,門店的快速增長也爲海底撈埋下隱患。2019年海底撈翻台率出現下滑,從2018年的5次/日下滑到4.8次/日,2020年更是下滑到3.5次/日的最低翻台率。

業內普遍認爲,海底撈的翻台率下滑與連年擴張的門店數息息相關。2021年2月,海底撈股價上升至85.8港元每股的歷史高點,然而在疫情與翻台率的雙重夾擊下,海底撈开始被資本反噬,市值蒸發近3000億港元。也因此,進入2021年下半年,海底撈开啓了名爲“啄木鳥战略”的關店潮,隨即,其創始人張勇也辭任CEO的職位。

3月23日晚間,海底撈發布了2021年的業績公告,全年虧損高達41.6億元。這幾乎是海底撈上市三年來利潤的總和。對於虧損,海底撈表明,更多受疫情衝擊與“關店”影響,據介紹,2021年,海底撈共關停300余家門店。

海底撈2017年-2021年財報營利情況;圖片來源:36氪整理制圖

海底撈2017年-2021年財報營利情況;圖片來源:36氪整理制圖

幾乎是同時,同爲港股上市公司但更便宜的呷哺呷哺也陷入巨虧。公开資料表明,呷哺呷哺2021年的預計營收同比增長約13%,達到61.5億元,但其淨虧損卻預計達2.75億元至2.95億元。

在資本市場,伴隨海底撈的股價暴跌,頤海國際也被波及。大和證券近日發布報告稱,頤海國際需求疲軟和競爭加劇,導致2021年下半年業績令人失望。頤海國際下調2022/23年的收入預測14%-20%和淨利潤預測20%-24%,毛利率降2-2.4個百分點,來自關聯方的收入增長降19%-25%,目標價由45.2港元削至22.7港元,毛利率仍面臨壓力。

巨艦轉向不易,小船操作起卻很是靈活。唐磊很早就感知到了水溫的變冷,“企業增速已不似早些年那樣有兩位數的粗放增長”。

2015年开始,調味品牌川娃子學習“麥德龍模式”,主要服務於和府撈面、紫燕百味雞等餐飲連鎖企業。新希望草根知本入局後,在資本與資源等多重優勢賦能下,川娃子开始入局辣醬領域以及預制菜等市場。

爲抵抗風險,有人忙着將雞蛋放在不同籃子裏,也有人試圖趁着房租回落、市場騰退加碼投入。

抱着這樣的心態,2020年5月,易次彬作爲技術入股加盟了“渝味響火鍋”。據易次彬介紹,這家品牌始終堅持手工炒制底料,不到一年的時間,響火鍋就在同一條街开了兩家分店,也在店與店之間建立了自己的“底料炒作坊”。

“早上7點就就开始備料,一次性炒制150斤左右,一家門店平均每天消耗底料80-100斤以內。”

合夥人李樹東告訴36氪,對裝修投入不多,前期投入的60-70萬,4個多月就能回本。但周邊其他門店就沒這么幸運了,這兩年,在重慶的“大坪正街”,近60%的門店在近兩年“易主”,總店的左右兩家門店都有易手。

圖片來源:攝圖網

而在房租更高的一线城市情況更加復雜。36氪了解到,在北京經營一家火鍋門店,前期投入大概都在250萬元左右,以每個月10-15萬的利潤水平計算,回本周期大抵在1.5-2年以內。

這樣的回本周期,在疫情面前顯得格外漫長和難熬。

03.

最難切的蛋糕

在疫情最嚴重的2020年,資本還是沒有放棄火鍋——這個擁有萬億規模的餐飲賽道,只不過這次,他們將目光聚焦在了食材本身。

“從單桌消費來看,如果4人消費500元,其中鍋底可能佔70塊,剩下的絕大部分是食材消費。”

在火鳳祥朱海峰看來,火鍋食材的市場規模要比底料高很多,火鍋食材的SKU更多,且成熟的供應商也不僅只服務於火鍋企業,盡管不宣於口,但幾乎頗具規模的企業都以成爲“中國版的Sysco”爲目標。

火鍋產業鏈的本質仍偏向農副產品行業,極度分散、鏈條冗長、標准化程度偏低。商業邏輯說得通,市場集中度有限,上遊能釋放更多壓力——總結來看,疫情反復折騰下,似乎沒有比這更好的投資標的了。

圖片來源:前瞻產業研究院制圖

圖片來源:前瞻產業研究院制圖

以鍋圈食匯爲代表、聚焦家庭火鍋消費場景的生鮮超市得到資本的熱捧。在2020年的財報中,速凍菜餚制品上市企業安井食品也提到,得益於鍋圈等新零售客戶增量,特通渠道營業收入同比增長34.78%。

在中國做火鍋生鮮供應,還是離不开海底撈、呷哺呷哺等連鎖品牌,比如海底撈上市後,安井食品作爲“海底撈概念股”獲得了更多關注。2021年2月18日,安井食品股價達到最高點,市值突破600億元,與上市初期相比上翻24倍。

其在業績方面,也更多伴隨海底撈門店的擴張、火鍋行業的發展而持續上揚。2021年前三季度,安井食品旗下菜餚制品增速迅猛,同比增長126.15%,營收約9.2億元。

實際上,目前的速凍火鍋料市場,仍處於資本競爭和品牌形成期,中小型企業較多且大都集中在福建、山東地區。安井財報數據顯示,2020年,整個速凍火鍋料行業的CR4市佔率不到20%,而安井早在2017年就實現了9.4%的市佔率。

安井食品之外,火鍋上遊生鮮賽道的主要企業有龍大肉食、新希望六和、科爾沁牛業、伊賽牛肉、和蓉匯、三全食品、海欣食品、國聯水產、禾盛合、鮮美來等、千味央廚等。其中,最傳統的畜牧業也在不斷嘗試預包裝等簡單加工服務。

海底撈也有自己的生鮮供應體系,第一大供應商蜀海集團也系其全資子公司。與專注於火鍋底料、蘸料的頤海國際不同,蜀海更多聚焦冷鏈物流與生鮮半成品,爲海底撈與其他餐飲企業提供定制化的產品服務。

圖片來源:攝圖網

然而“成也蕭何、敗也蕭何”,伴隨整個火鍋賽道的聲量變小,更多上遊供應商开始接洽其它渠道,並逐漸轉向C端。2021年11月,在海底撈宣布關閉300家門店後,其最大豬肉產品供應商龍大食品表示“已做後備渠道拓展”。

在羅蘭貝格高級項目經理宋柳看來,長期來看,火鍋賽道的生鮮生意比底料、蘸料的改造空間更大,而生鮮生意的最終發言權還是掌握在新希望六和這樣的畜牧業巨頭手裏,原因在於其擁有更多源頭資源,同時也把握住了全產業鏈的機遇。

和火鍋底料熱鬧的資本化相比,資本想要從畜牧業企業手裏切生鮮供應鏈的蛋糕,難度更高、挑战更大。

居家的日子裏,“在家火鍋”概念大火,生鮮電商盒馬鮮生的火鍋外送變得炙手可熱。趁熱打鐵,2021年12月,盒馬在其超市內开出了首家火鍋獨立門店“盒馬鮮火鍋”。

據盒馬3R商品中心採購總監張千介紹,該業務以盒馬生鮮的商超供應鏈爲依托,主打“自助”與“鮮”的理念,所用鍋底皆爲當日店內現熬。但張千也承認,在所有火鍋品類的研發中,盒馬最不敢“碰”的是重慶麻辣鍋。

通過和重慶當地企業合作,麻辣鍋的本味尚能最大限度還原,張千告訴36氪,“對於食材,比如豬腦、鴨血,想要打造這些‘邊角料’的成熟供應鏈的確很難,整個市場也比較分散,爲了保證口味,這些食材也必須空運。”

在新希望六和食品產業總裁劉懷偉看來,黃喉、豬腦這樣的生鮮產品存在“稀缺性”。

“首先,黃喉和毛肚這些,一頭豬的產量就零點幾公斤,產量很少。其次,加工難度也很大,像黃猴,必須在宰殺後快速把油皮剝離,這對供應鏈要求是非常高的,沒有養殖、屠宰廠的資源,一般的生鮮企業是做不了的。”

劉懷偉告訴36氪,在火鍋賽道,新希望六和主要爲包括海底撈、譚鴨血、小龍坎在內的全國80余家品牌供貨,也是蜀海、頤海的上遊供應商。其產品包括犛牛肉、黃喉、毛肚、鴨血等生鮮食材,以及美好食品生產的滷肥腸、小酥肉等半成品。

值得一提的是,小酥肉是美好食品專門爲川渝火鍋研發的主打產品。2021年全年,美好食品小酥肉的銷售額達到9.8億元,其中60-70%用於川渝火鍋門店。

圖片來源:攝圖網

據劉懷偉介紹,美好食品從2019年开始瞄准火鍋賽道,“那時候好像鋪天蓋地的都在开火鍋店”。作爲成都的本土企業,美好食品生產的火腿腸本身就與很多火鍋門店有合作。

而對於當下的生鮮企業,劉懷偉補充,“火鍋還能涮些別的什么?還有哪些食材可以標准化?”成爲所有企業不斷探索及思考的問題。

每天都和一线消費者打交道,響火鍋的李樹東的擔憂更“接地氣”——上海疫情的反復是否也會在重慶發生?“我們正抓緊去做門店的私域流量,同時也在籌備火鍋外賣的生意,希望能在未來更好地預防疫情的加重。”

他的合夥人易次彬考慮不了太多,跟其他80萬重慶炒料師一樣,只要火鍋店還在开着,他的時間就會被工作佔滿——早起去菜市場尋找最新鮮的材料,再花去四五個小時的時間,將辣椒煮熟剁碎制作餈粑辣椒,炒制一鍋正宗的重慶老火鍋底料。

16歲進入火鍋行業,19歲开始學習炒料,50歲的易次彬從籍籍無名的幫工幹到了合夥人,但他的生活還是圍着炒料車間轉。一切都變了,又好像一切都沒變。

資本的逐利將火鍋推向了工業化,鏈條越分越細,無數的螺絲釘鑲嵌其中,扮演着讓資本不斷增值的角色。

易次彬的火鍋店實現了正向循環,曾經的螺絲釘離开了產業底層,但那些被“造神運動”蠱惑、被資本狂熱余溫吸引入局的其他人,又能否從回本周期不確定的“魔咒”中成功逃逸?

疫情以前,這是一個概率問題;現在,更像是一門玄學。

紅餐網

有深度,有溫度,有態度!紅餐網,百萬級訂閱量的餐飲產業新媒體。

2421篇原創內容

Official Account

延伸閱讀

• 火鍋患上焦慮症,奶茶和燒烤能治嗎?

• 90%老板尚未察覺,火鍋業正迎來四個顛覆

• 轉型做預制菜的火鍋食材超市,還有機會嗎?

紅餐網已同步入駐:人民日報客戶端、澎湃新聞、36氪、虎嗅網、21財經、鈦媒體、前瞻網、贏商網、億歐網、億邦動力、雪球網、投融界、知乎、今日頭條、百度百家、新浪微博、騰訊新聞、新浪財經、搜狐新聞、網易新聞、界面新聞、鳳凰網、一點資訊、天天快報、抖音號、視頻號、B站、UC大魚號、封面新聞、360圖書館、聯商網、商業新知、東方財富網等近40家媒體平台,並同全國數百家媒體機構建立合作關系。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:火鍋造神大敗局:資本貪婪,不必同情

地址:https://www.breakthing.com/post/6743.html