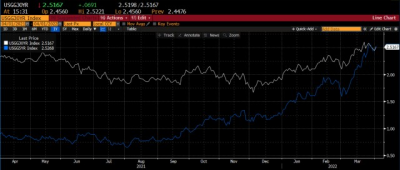

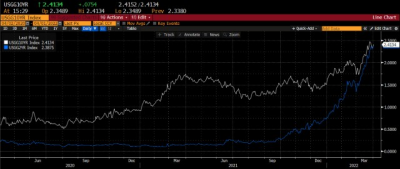

前兩天,美國5年期國債收益率攀升至2.5564%,高於30年期國債收益率2.4476%,這是2006年以來美國關鍵收益率曲线首次出現倒掛。隨着美聯儲變得更加鷹派,近幾個月,美國兩年期和十年期國債收益率之差大幅收窄。2年期/10年期美國國債收益率曲线已出現倒掛。

傳統觀點認爲,收益率曲线倒掛會導致美聯儲暫停收緊貨幣政策,以避免引發經濟下滑。但美聯儲主席鮑威爾曾表示,美聯儲對於收益率曲线倒掛並不過度擔心。

資料來源:Bloomberg, 美國5年期和30年期國債收益率

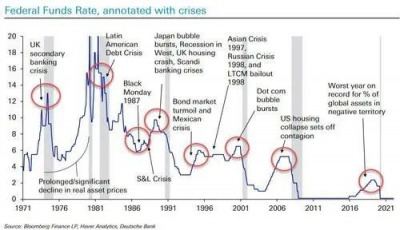

本月早些時候,美聯儲自2018年以來首次加息,並承諾將繼續加息以減緩40年來最糟糕的通脹。市場對美聯儲在5月會議上加息50個基點的預期大增。美聯儲聯邦基金利率期貨顯示,美聯儲5月加息50個基點的可能性突破63%,遠高於此前44%的水平。鮑威爾還反駁了收益率曲线倒掛將暗示經濟正走向衰退的觀點,稱關注短端收益率曲线更爲合理,那裏的收益率曲线仍較陡。

資料來源:Bloomberg, 美國2年期和10年期國債收益率

美聯儲對於抑制通脹決心採用加息加上縮表雙管齊下的貨幣政策,美聯儲在最近的一次議息會議中,把縮表擡到了與加息同樣高的地位。加息是價格型的工具,影響貨幣的成本和收入預期,作用於美債收益率的短端;縮表是數量型的工具,影響貨幣供應量的大小,作用於美債收益率曲线的長端。 美聯儲的工具都是爲了達成“促進充分就業”和“物價穩定”兩個目標來服務的。

什么是美債收益率?

目前美國發行的國債期限從3個月到30年。根據到期期限的不同,美債可以分爲短期國庫券(1年期以內)、中期國庫票據(2年—10年期)、長期國庫債券(20年—30年期)。一般來說,到期期限越長,票面利率越高,因爲時間越長不確定的風險越大,作爲補償的風險溢價就會越高。一般情況下,按照期限溢價和通脹預期的影響,各期限美債的收益率連起來可得到一條從左至右向上傾斜的曲线。

美債中比較關鍵的是10年期美債收益率,它被認定爲“無風險收益率”。10年期美債收益率是全球資產定價之錨,相當於美元的資金成本。一般認爲10年期美債收益率可以反映市場對以美國爲代表的全球主要經濟體的經濟基本面和未來通脹預期,人們通常將此看作是市場對經濟前景的判斷。

美債收益率=(到期本息和-交易價格)/交易價格

美債收益率曲线確實是聯儲關注的指標之一。通常情況下,美債收益率曲线向上傾斜,因爲長期債券收益往往會高於短期債券,這預示着市場對更強勁的經濟活動、更高的通貨膨脹和更高的利率的預期。當曲线趨平升至反轉時,所反映的是投資者對經濟增長前景失去信心。

美債收益率曲线的形態

“正常”形態的收益率曲线是輕微的向上傾斜,投資者理性的投資於與自己投資期限相匹配的債券,以減少不必要的交易成本,各期限的債券都在正常的供需和收益率範圍內,意味着經濟正在穩定增長。

“陡峭”形態的收益率曲线表示長期收益率上升速度快於短期收益率,人們拋售短期債券或搶購長期債券或兩者同時發生,說明預期經濟活動將走強,人們愿意進行一定程度的風險投資,通脹將上升,利率將上升。

“平坦”形態的收益率曲线表示長期收益率和短期收益率之間的利差變窄,一般都是搶購短期債券或拋售長期債券或兩者同時發生造成的,而長端遠期利率的下行,又可能是市場對未來經濟悲觀預期、以及期限溢價壓降的結果。

除了以上三種形態,還有一種讓人們最爲關注的形態叫作“倒掛”,即短端利率水平高於長端,使得整體曲线呈現前高後低的形態。從曲线的變化形態看,平坦的盡頭是“倒掛”。邏輯上來講,只有在聯儲判斷,導致美債收益率曲线趨平甚至倒掛的原因主要是經濟前景明顯趨弱時,聯儲才會對收益率曲线的變化做出反映。

總體來說,收益率曲线只是繪制在圖表上不同期限債券的收益率 - 通常爲3個月至30年。投資者通過分析收益率曲线的形狀及形狀的變化,以獲得經濟預期感。當市場預見到美聯儲增長強勁,通脹上升和/或利率上升的環境時,收益率曲线會變得陡峭。“陡峭”意味着長期債券的收益率上升超過短期債券的收益率。相反,當投資者預期增長疲軟,通脹下降以及美聯儲政策更加容易時,收益率曲线往往會趨於平緩。在這種情況下,長期債券的收益率下降幅度大於短期債券的收益率。

怎么看待美債收益率曲线?

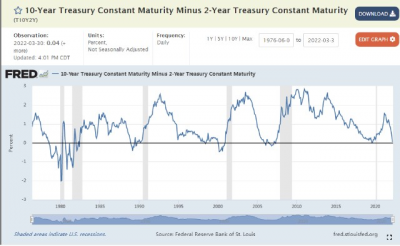

在監控美債收益率曲线變化的時候,從簡單化出發,聯儲主要關注的是10Y/2Y美債利差、10Y/3M美債利差、以及18M FW 3M/3M利差。美聯儲定價採用的是18M FW 3M/3M利差,而市場常用的是10Y/2Y美債利差。

在美聯儲決策者看來,更能預示經濟即將衰退的指標是當前3個月即期國債收益率與其18個月遠期收益率之差。只有當這個指標倒掛的時候,美聯儲才會考慮寬松型的貨幣政策。正常情況下10Y/2Y和10Y/3M的差異不大,可以互爲印證,但唯獨此次是個例外,兩者走勢大相徑庭。

去年下半年以來的美債收益率曲线趨平,特別是今年以來美債收益率曲线的加速趨平的過程中,市場對未來美國經濟走弱的擔心確實存在,但是推動美債收益率曲线趨平的主要原因,還是市場對聯儲正常化預期的不斷提升。

具體表現爲,去年下半年以來,雖然10Y/2Y美債利差快速回落,但是10Y/3M美債利差與18M FW 3M/3M利差反而是明顯走高的,且10年遠期即期利率即期期限溢價回落幅度有限。表明市場對未來加息預期不斷增強,但是對市場前景的悲觀預期有限。

而且過往美國的經濟衰退,都發生在10Y/2Y利差與10Y/3M利差同時出現倒掛風險以後,單純10Y/2Y利差的快速回落,還不能指示美國可能的衰退風險。每次倒掛信號10Y/2Y和10Y/3M均互爲印證,但10Y/3M更貼近。換言之,待10Y/3M倒掛再判斷衰退時間也綽綽有余,更何況此次兩者背離。歷次“真正”倒掛後(10Y/3M及10Y/2Y均倒掛),美聯儲多數都會停止加息,甚至進入降息周期。

關鍵美債收益率曲线出現短暫倒掛,市場是否應該擔憂經濟衰退?

爲何市場會如此關注美債收益率的倒掛呢?從歷史數據來看,根據舊金山聯儲在2018年發布的一份報告,自1955年以來,2年期和10年期美債收益率曲线在每次衰退之前都會出現倒掛,經濟衰退大致發生在倒掛出現的6-24個月之後。在這段漫長的歲月長河裏,美債收益率只發出過一次錯誤的倒掛信號。

上一次2年期和10年期美債收益率曲线倒掛發生在2019年。而次年,美國經濟便陷入了由新冠疫情大流行所引起的大衰退。沒人能意料到新冠疫情的突然大爆發,但美債收益率曲线似乎如先知般地預見到了這一點。

德銀分析師Jim Reid在研究中發現,雖然並非每個美聯儲加息周期都會導致衰退,但所有使得收益率曲线倒掛的加息都將在1到3年內觸發經濟衰退。

此前多個機構分析師已經就此發表了看法。與此同時,收益率曲线倒掛是否會引發衰退也是當下華爾街激辯的焦點。不少機構指出,美債收益率曲线倒掛受到了此前美聯儲量化寬松的扭曲。美聯儲過去兩年的債券購买計劃擡高了10年期國債的價格,人爲地將收益率保持在較低水平。當开始收縮其資產負債表,收益率必然會上升。

摩根士丹利認爲,曲线倒掛是美聯儲貨幣政策下的“自然結果”,盡管美債收益率曲线倒掛即將到來,但並非預示着經濟衰退。不只是摩根士丹利,高盛最新的預測也認爲,70年來幾乎沒有例外的核心衰退指標“這次會不一樣”。

倒掛後資產如何反應?

從實際基本面看,美國目前處於放緩期,增長高點已過,但距衰退可能還有距離。美國經濟逐步放緩是必然趨勢,但是放緩不等同於衰退。

收益率曲线反轉是預示未來經濟困境的重要參考,但對股票投資者來說並不是一個很好的擇時工具。例如,1988年12月14日收益率曲线首次反轉時賣出的投資者,將錯過標普500指數隨後34%的漲幅,當1998年5月26日再次發生這種情況時,提前賣出將錯過39%的漲幅。美聯儲仍處於加息周期的早期,如果經濟出現衰退苗頭,或有足夠時間調整。

中金認爲,倒掛後股市繼續上漲(平均漲幅20%),距離拐點平均10.5個月,因此倒掛不是一個較爲有效的拐點信號。倒掛後估值通常收縮或持平、波動通常攀升,但與美元和新興市場的強弱無固定規律,因爲不是美債利差單一主導的。平均來看,倒掛後初期周期金融領先,中期日常消費/防御表現較好,後期科技板塊最佳。大類資產排序爲股>大宗>債,後期排序逐步切換爲股>債>大宗。

鈞譽視角

我們認爲,整體而言,聯儲緊縮會對美國經濟前景帶來一定壓力,但是美國經濟目前面臨的最大風險是高通脹。在美債收益率曲线趨平並非主要由經濟衰退推動時,美債收益率曲线的趨平不會制約聯儲行動。既然10Y2Y倒掛主要原因是2年期隱含的通脹預期過高,那么待通脹高點出現後,2年期壓力自然逐步緩解,縮表也有助推升長端。美國經濟逐步放緩是必然趨勢,但距衰退可能還有距離。

鈞譽資產作爲亞太地區領先的資產管理公司,密切關注全球宏觀經濟走勢,把握政策走向脈搏,幫助投資者捕捉最新投資信號,實時防範市場風險,實現資產的套期保值與穩健增長。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:【深度研究】美債收益率曲线倒掛,是否爲經濟衰退預警?

地址:https://www.breakthing.com/post/7180.html