醫藥板塊股價走勢正經歷“至暗時刻”。

在經歷了新冠疫情概念股一波又一波炒作熱點之後,醫藥生物(申萬)板塊指數自2020年以來一路高歌猛進。2021年下半年,一則重磅文件《以臨牀價值爲導向的抗腫瘤藥物臨牀研發指導原則》發布,“以臨牀價值”作爲藥物研發的出發點打破了靶點內卷現狀,隨之也帶領醫藥板塊集體回撤。截至今日收盤,醫藥生物(申萬)板塊指數自2021年7月高點回撤最大超20%。IPO階段中的18A企業,不少更是在交表港交所後杳無音訊。

而近期國內Big pharma三生制藥的一份2021年業績公告,卻用實際行動展示出如何在醫改深水區中走出一條屬於自己的路。

那么,這份歸母淨利潤大增97.6%的成績單背後透露了哪些關鍵信息?

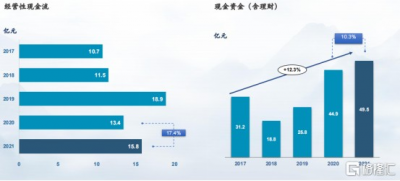

盈利性強勁,現金充足

首先,從盈利情況來看,公司各項指標表現優秀,表現強勁。

2021年,三生制藥營業收入63.8億元,同比增長14.2%,連續五年保持穩健增長,2017年至2021年年復合收益率14.3%。毛利52.76億元,同比增長14.6%,毛利率繼續保持80%以上。歸母淨利潤16.5億元,同比增長97.6%,不僅高於新冠疫情前的盈利表現,更是創歷史新高。

其次,公司收益具有顯著吸引力。2021年公司每股收益0.80港元,同比增長97.1%。ROE爲11.1%,同比增長5.2pp。公司每股分紅0.2港幣,股息率3.34%,研發支出11.8%的基礎上仍有高股息分紅非常難得。

圖表一:公司盈利情況

數據來源:公司資料,格隆匯整理

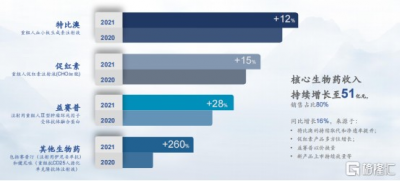

最後,在現金流上,公司現金資產儲備充裕,表現優秀。2021年公司經營性現金流15.8億元,同比增長17.4%,現金資金(含理財)近50億元。

圖表二:公司現金流情況

數據來源:公司資料,格隆匯整理

四大板塊齊發力,毛發健康表現亮眼

如果說公司財務數據是結果,那么內在原因則來自於公司四大板塊能夠良性高速且可持續發展。在創新藥進入下半場PK環節中,作爲Big pharma代表的三生制藥可以說正在憑借產研銷一體化競爭優勢走出不一樣的道路。

1. 生物制藥領域:核心產品貢獻突破50億元大關,後續增長依舊可期

作爲三生制藥的傳統業務板塊,公司核心生物藥表現依舊亮眼,收入持續增長至51億元,同比增長16%。

圖表三:生物制藥核心產品營收情況

數據來源:公司資料,格隆匯整理

其中,特比澳作爲全球唯一商業化重組人血小板生成素,獨家品種優勢顯著,2021年銷售收入30.8億元,同比增長11.5%。醫院覆蓋數量超過4000家,臨牀滲透率30.2%,未來替代白介素還有三倍空間,長期持續增長空間可期。此外,特比澳正在積極擴展適應症,包括兒童ITP、 CLDT肝病引起的血小板減少症等。

促紅素上,益比奧以及賽博爾雙品牌整體銷售額11億,同比增長15%,依舊穩居EPO產品市佔率第一。目前終末期慢性腎病患者數達350萬人,七成透析患者會伴隨貧血,治療率不足四成,另外化療引起的貧血(CIA)患者群體數量達200-300萬人,癌性貧血的治療率不足一成,未來腎性和非腎性的貧血治療率都有望進一步得到提升。

益賽普作爲國內首個上市的TNF-抑制劑,有效填補中國風溼病領域無生物制劑可用空白,具有強大臨牀價值。2020Q4以來,益賽普以價換量後效果顯現,銷售額回升至7.9億,同比增長28%。未來將在更加親民的價格水平下,通過多種形式的渠道下沉工作,爲更多國內基層風溼患者帶來治療上的獲益。

另外,其他生物藥包括賽普汀和健尼哌還處於快速爬坡期。Remitch作爲透析瘙癢治療獨家品種,從日本東麗引進後於國內橋接試驗成功,預計2022年獲批,將在腹透,肝病以及腎病中重度瘙癢上繼續擴展人群覆蓋,直面上千萬患者市場。

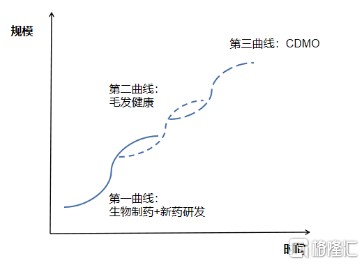

2.毛發健康領域:脫發藥物先發優勢顯著,打开第二業績增長曲线通道

作爲目前唯一科學有效的外用防脫生發產品,公司在毛發健康領域核心蔓迪2021年銷售收入6.02億元,同比增長63.7%,無論是在銷量還是滲透率上都正在跑出加速度。

2021年,蔓迪在三大渠道快速增長。在院线渠道上,蔓迪銷售收入同比增長約35%,收入佔比約20%,覆蓋約2000家醫院,活躍脫發專診超過700家。此外,公司與雍禾植發形成战略合作,全面布局民營連鎖醫療機構專线渠道。在藥房渠道上,蔓迪銷售收入同比增長150%,收入佔比23%。目前,蔓迪覆蓋藥店提升至65000家,與頭部連鎖客戶建立多重战略合作關系,並已獲得互聯網藥店資格。在電商渠道上,蔓迪銷售收入同比增長55%,收入佔比57%。2021年蔓迪在线上年觸達人群超2000萬人,客戶超200萬人,新客戶佔比達到約70%,女性用戶佔比持續提升。

當前,國內脫發患者達2.50億人,而滲透率僅爲1-2%,科學專業防脫生發藥品具有廣闊的市場空間。隨着蔓迪品牌宣傳推廣力度的增加,蔓迪滲透率有望得到持續提升,帶來業績上的持續增長。

圖表四:蔓迪銷售情況

數據來源:公司資料,格隆匯整理

3. CDMO領域:強勁產能發展迅猛,勾勒第三業績增長曲线

在CDMO領域,公司2021年收入1.11億元,同比增長4.6%。其中,公司海外客戶業務收入佔比超7成,國內客戶收入同期也在大幅增長。

從過往歷史來看,自從三生制藥在2021年整合集團內部資源,12月晟國平台正式成立,开始主動對外承接CDMO服務訂單,生物藥研發服務收入正在快速提升。根據公司規劃,CDMO產能目前集中在沈陽德生基地,上海晟國基地,蘇州三生基地,廣東三生基地,意大利Sirton。其中沈陽德生1期已接近完工,可實現產能19.9萬升/年,廣東三生(松山湖基地)1億支制劑线已完成安裝和調試,8000萬劑/年mRNA核酸藥物和質粒目前已完成土建工作和內部設計。

伴隨着基因治療以及細胞治療領域正在快速爆發,對於CDMO行業需求旺盛,公司已开始配置相應的軟硬件和人才團隊,將業務线拓展至基因治療、細胞治療等新興技術領域,並隨着公司產能逐步釋放,實現多元化、全面的生物藥CDMO服務覆蓋和業績增長。

4. 新藥研發領域:多款重磅產品蓄勢待發,後勁十足

對於創新藥企而言,研發成色也十分重要。根據公告,2021年三生制藥研發投入約7.5億元,同比增長28%,後續多款重磅產品即將進入收獲期,看點頗多。

研發布局上來看,公司在腎科、腫瘤、自免、眼科、皮膚科等領域布局包括小分子藥物、抗體藥物以及其他生物藥等產品。其中包括,已經進入NDA/ANDA階段在研產品7項,處於臨牀III期以及BE階段在研產品5項,臨牀II期在研產品7項,臨牀I期在研產品5項,IND在研產品5項,臨牀前在研產品4項。在研發策略上三生管理層強調,要平衡投入和回報的平衡,在自免領域,如哮喘,痛風等適應症上加大臨牀推進的優先級,盡早發揮抗體平台的技術優勢,爭取做廣闊市場的領先者。

圖表六:在研產品管线

數據來源:公司資料,格隆匯整理

市場回調下:如何看待三生制藥價值?

今年初以來,市場出現較大幅度回調,在地域政治風險,投資情緒不佳等因素下,對於傳統防御性質較強的醫藥板塊而言,投資風格已經從廣撒網布局beta策略轉變爲精選“性價比”的alpha。

何爲“性價比”個股策略,那就是在外部價值與企業內在價值存在錯配時擇優選擇。更直白點就是,選擇市場估值偏低,業績增長彈性強企業。

對於三生制藥而言,公司投資邏輯以及估值模型正在重塑,增長彈性強。

查爾斯漢迪在《第二曲线:跨越“S型曲线”的二次增長》中講道:在第一曲线達到巔峰之前,找到驅動企業二次騰飛的第二曲线,並且第二曲线必須在第一曲线達到頂點之前开始增長,企業永續增長的愿景就能實現。

按照增長曲线模型來看,三生制藥不僅僅擁有傳統藥企應有的生物制藥以及新藥研發作爲業績持續增長的最初動力,毛發健康領域快速增長也在成爲公司業績第二增長曲线,而後續的CDMO產能不斷擴張也將成爲未來第三條增長曲线。

圖表九:三生制藥估值模型

數據來源:格隆匯整理

舉個例子,在毛發健康領域板塊公司估值還有很大想象空間。根據華泰證券預計,2031年脫發治療市場規模有望達到1661億元(2021-2031E CAGR=22%),米諾地爾市場規模2031年預計達到102億元。假設還是按照蔓迪在米諾地爾市佔率70%,價格保持不變基礎上來計算,那么在2031年蔓迪銷售峰值將達到71.4億元,距離目前2021年銷售收入6億元,可以說真正十年十倍的爆款產品。而這個數值,還沒有囊括米諾地爾泡沫劑等一系列矩陣的銷售收入情況。

再比如,CDMO領域,公司早在2020年報中披露中就已經展現出強大的CDMO產能,不僅能夠完全自給自足,還是國內大分子制藥公司中產能第一梯隊。而在2021年報中,公司將CDMO業務板塊拆分出來,還預計涵蓋生物藥、基因治療和細胞治療領域的研發、开發、臨牀和商業化服務,爲創新藥物從DNA到上市提供真正一站式服務,成爲國內領先的CDMO供應商。按照IQVIA數據顯示,預計2025年中國CDMO市場規模將達到1351億元,公司後續強大的生產能力疊加布局新興CGT等賽道加持,業績有望在後續幾年中逐漸體現出來。

然而對比當下公司市值,很顯然,市場並未發現三生制藥的估值模型已然發生轉變。

根據WIND數據顯示,市場仍以傳統制藥甚至低於化藥PE來看待,存在顯著錯配。截至2022年3月30日收盤,三生制藥PE/PB BAND已經處於過往6年來估值中樞下限,甚至遠低於公司自身新冠疫情爆發之前。

圖表七:三生制藥PE/PB BAND

數據來源:WIND,格隆匯整理

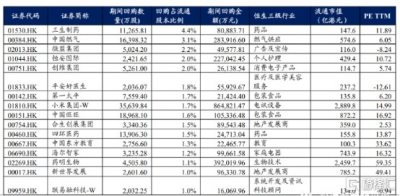

而拆分至各細分板塊來看,更是每個細分板塊無論是市值,PE(TTM)還是PB都遠低於同業平均水平。雖然醫藥整體板塊估值有所回落,但對於港A醫藥big pharma企業,仍能給予超過10X以上PE水平。而在毛發健康領域,作爲擁有消費屬性產品,市場往往給予更高估值,即使醫美板塊從平均近乎百倍PE有所回撤,但同期也在毛發植發領域有所布局的幾家企業中,PE都達到超過40X。CDMO領域則可以對標當前市場上的CXO企業,無論是公司體量還是估值,均還有所差距。

圖表八:三生制藥各板塊對標情況

數據來源:WIND,格隆匯整理

小結

回到开頭的問題,三生制藥這份年報到底給了哪些關鍵信息?

從公司業務層面來看,公司自身抗風險能力強,盈利可觀,業績具有韌性。在醫保進入深水區之際,公司產研銷一體化競爭優勢明顯,淨利潤翻倍表現亮眼。而其高分紅派息也成爲當下大環境不佳中難得標的。

從公司估值上來看,公司估值模型正在重塑,內在價值尚未完全體現,估值具有彈性。在毛發健康、CDMO等新業務板塊上,公司在未來有望厚積薄發,迎來爆發式增長。

值得注意的是,在價值與價格錯配之下,已然有投資機構悄然布局。根據公司公告顯示,目前三生制藥大股東中貝萊德、先鋒領航等強勢逆勢布局,體現了海外長线投資機構對公司價值的認可。

公司自身正在大規模回購股份,彰顯公司信心。根據WIND顯示,三生制藥在過去12個月回購比例大於等於港股通股本1%且流通市值大於等於100億港元股票中,成爲回購比例最多企業。

圖表十:港股回購池

數據來源:WIND,興業證券,格隆匯整理

統計區間爲2021年3月23日至2022年3月22日

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:反轉信號顯現!三生制藥(1530.HK)淨利潤翻番,估值有望重塑

地址:https://www.breakthing.com/post/7228.html