中芯國際在近日的年報會上表示:“面對疫情演變、復雜的外部環境、快速變化的產業動態,行業整體產能供不應求,但部分應用領域需求趨緩,產能全线緊缺逐步轉入結構性緊缺。”

大家還在思索到底是哪部分應用領域需求趨緩之際。台積電董事長劉德音公开表示,由於俄烏衝突和亞洲國家的疫情封鎖政策,智能手機、個人電腦、電視等消費電子產品在全球的需求开始放緩。

台積電作爲全球最大的芯片代工制造商,反映着全球電子產品需求的晴雨表。台積電、中芯國際兩大Foundry透露需求變緩,那么如今消費電子究竟是哪方面出現了瓶頸?

有業界人士表示,由於此前智能手機等消費類電子終端供應鏈廠商瘋狂備貨,謹防今年再次出現去年嚴重缺芯的情況,導致目前庫存壓力很大。同時據市場預告,整個消費類電子市場需求疲軟,對芯片的需求恐怕將同比下降30%左右。TrendForce將今年智能手機產量下調至13.66億部,花旗集團也下調了對Qorvo、Skyworks等消費類芯片企業的預期和目標價格。

可以看到其中提及的兩個關鍵詞:需求疲軟和庫存高企。

消費電子設備出貨下滑

日經新聞日前報導,受俄烏战爭與通膨壓力影響,消費電子產品需求不振,考慮到當前接近飽和的產能和庫存狀況,蘋果將削減iPhone 13、iPhone SE、AirPods等三大產品线訂單,這顯示地緣政治與通膨削弱消費電子產品需求。蘋果身爲消費電子產業領導品牌,可能引發整體消費電子產業的連鎖效應,促使其他制造商也減少產量,在市況不確定之際,先消化庫存。

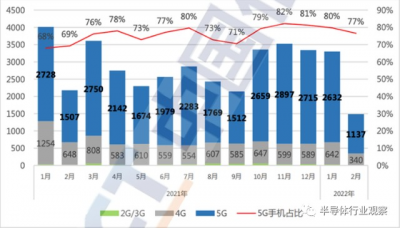

據中國信通院的數據顯示,2022年2月,國內市場手機出貨量1486.4萬部,同比下降31.7%,其中,5G手機1137.4萬部,同比下降24.5%。

國內手機市場出貨量及5G手機佔比 (圖源:中國信通院)

國內手機市場出貨量及5G手機佔比 (圖源:中國信通院)

除了蘋果之外,天風國際分析師郭明錡在社交媒體上表示,國內各大安卓手機品牌今年迄今已削減約1.7億部訂單(佔2022年原出貨計劃的20%),其中70%以上的訂單使用聯發科芯片。由於消費者信心低迷,在接下來的幾個月裏,訂單可能會繼續減少。

受整體市場環境影響,手機廠商开始降低市場預期和着手削減手機供應鏈訂單,並對手機產品進行降低規格和降低配置操作。

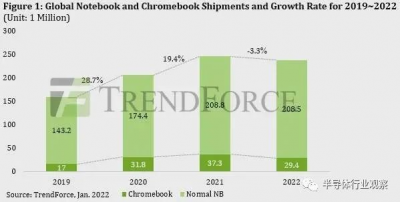

此外,除了智能手機外,筆記本電腦、平板電腦等此前都由疫情引發的市場需求增長,但目前海外衆多地區對疫情實施开放性態度,遠程辦公與教學等宅經濟效應所衍生需求有所減退,導致居家辦公對平板和電腦的需求隨之下降。

TrendForce預測,2022年筆記本電腦出貨量將年減3.3%。

2019-2022全球筆電與Chromebook出貨量與增長率 (圖源:TrendForce)

2019-2022全球筆電與Chromebook出貨量與增長率 (圖源:TrendForce)

其中,2021年Chromebook的市場佔比爲15.2%,但2022年預估將會下調至12.3%。出貨量勢頭明顯放緩,表明來自遠程工作和教學的經濟效應正在減弱。

市場研究機構IDC發布的報告數據顯示,2021年四季度全球PC顯示器出貨量同比下滑5.2%,其中,中國PC顯示器市場出貨量816萬台,同比下滑2%。IDC預計,2022年全球顯示器出貨量將會同比下滑3.6%。

而平板出貨量同樣在下跌,根據Strategy Analytics發布的研究報告,2021年第四季度全球平板電腦出貨量同比下降25%,

綜合來看,消費電子終端在經過多年發展後,已經進入存量發展時代。

在市場需求低迷不振的情況下,對於芯片端而言壓力非常大。據業內人士透露,由於消費類電子市場需求不強,導致消費類電子芯片端面臨30%的巨幅砍單,而芯片廠商此前由於備貨向制造端購买產能,致使當下面臨極大的庫存清理壓力。

預計在2022年的大部分時間裏,非消費性芯片的供應商將維持強勁的出貨量,但消費電子設備需求疲軟將首當其衝地衝擊到行業供應商。

近日,市場傳出蘋果將對iPhone SE和AirPods砍單的消息,歌爾股份、立訊精密、聞泰科技等供應鏈企業股價應聲下跌。在整體市場需求疲軟、削減訂單的趨勢下,將導致消費電子芯片廠商業績下滑,並且由於去年芯片嚴重漲價,現在價格也在明顯下降,從需求端和價格方面來看,出現了雙重承壓的現象。

中國市場智能手機SoC芯片top5供應商排名(圖源:CINNO Research)

中國市場智能手機SoC芯片top5供應商排名(圖源:CINNO Research)

從數據機構CINNO Research發布的2022年中國市場智能手機SoC排行榜可以看到,今年2月智能手機SoC廠商的芯片無論是環比還是同比都呈下降狀態。

消費電子市場投融資遇冷

消費電子市場預冷,資本市場的嗅覺最是靈敏。

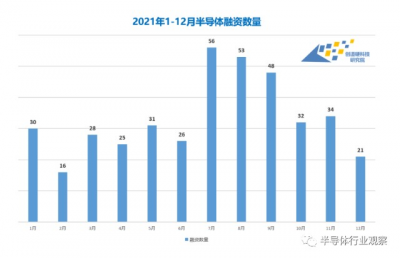

據美國普羅托科爾網站報道,盡管美國2021年全年在芯片領域對中國實施制裁,但在全球芯片短缺的推動下蓬勃發展的芯片市場裏,中國芯片企業(主要是初創企業)的融資規模達到創紀錄的108億美元。

創道硬科技研究院數據顯示,2021年半導體行業整體投資數量再次攀升,較上年同期(283筆)大增41%,投資數量超過400筆。

2021年國內半導體融資數量 (圖源:創道硬科技研究院)

2021年國內半導體融資數量 (圖源:創道硬科技研究院)

從目前投資機構集中的賽道來看,數據中心、汽車和半導體制造三大熱門賽道,以及設備材料、EDA/IP等是目前最熱的幾個領域。

AI芯片領域,據不完全統計,2021年超10家AI大算力芯片企業完成超15輪的融資,包括瀚博半導體、天數智芯、九天睿芯、知存科技、昆侖芯、燧原科技等。2022年伊始,AI行業又有多起融資事件,比如,上海深聰半導體、墨芯人工智能等公司完成的上億元A輪融資。

雖然人工智能目前在走向規模應用上遇到了一些瓶頸,但AI芯片作爲人工智能產業最底層的硬核技術,仍然是資本看好的優勢賽道。

此外,從投資的熱度來看,汽車是近年來最熱的風口,資本正在大力地推動國產汽車芯片取得進步和突破。

本輪缺“芯”潮從汽車領域率先爆發,“缺芯”掀起半導體行業加速擴產浪潮,半導體行業進入新一輪景氣周期,尤其是車用MCU、功率半導體等緊缺領域年內項目投資達到近幾年峰值。其中,功率半導體在近兩年大放異彩,除了傳統的硅基材料外,以SiC、GaN爲主的第三代半導體材料頗受資本追捧。

另外,自動駕駛AI芯片企業黑芝麻智能、芯馳科技、地平线等國內頭部廠商融資動態不斷,單是地平线就完成了15億美元的C輪融資。

從2021年的投融資整體情況來看,AI芯片作爲智能化產業發展的支柱性產業,備受資本青睞;另外汽車智能化趨勢的帶動下,汽車芯片、智能駕駛芯片以及智能駕駛方案等相關企業的融資筆數和金額都相當高;此外,物聯網、SiC、GaN爲代表的第三代半導體材料和器件等也是資本下注較高的領域。

由於體量規模較大,且准入門檻較低,消費電子市場仍然是投融資領域佔比最大的應用賽道,但市場活力和受關注度呈下降趨勢。深層原因或在於,經過多年發展,傳統消費電子行業已逐步進入成熟階段,產品創新、市場增長速度已逐漸放緩,在芯片緊缺、產業鏈轉移等負面因素影響下,產業鏈競爭進一步加劇。

人力/芯片生產成本不斷提升

近期,業內一篇熱門文章《一個億,在一家芯片公司可以燒多久?》中表示:“一個億燒完的時候,其實很多公司連芯片的影兒都沒見着,有模有樣的demo可能都沒搞出來。但是不好意思,下一筆融資必須馬上接着到账,否則之前投的錢就可能全部打水漂。

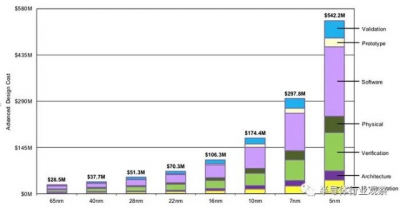

這錢到底怎么燒的?芯片設計公司屬於輕資產公司,並沒有什么特別昂貴的機器和場地投入,主要开銷來自人力成本,芯片流片成本以及各類IP、EDA和相關服務類的費用,這幾項开銷會讓你體會到什么才叫花錢如流水。”

要是涉及到先進制程,花銷更是一升再升。筆者在此前文章《3nm芯片成本近6億美元,貴在哪裏?》中對先進工藝設計成本進行過分析,統計了不同工藝下芯片所需費用,其中28nm節點上开發芯片需要5130萬美元投入,16nm節點需要1億美元,7nm節點需要2.97億美元,到了5nm節點,开發芯片的費用將達到5.42億美元。

先進工藝設計成本 (圖源:Semiengingeering)

先進工藝設計成本 (圖源:Semiengingeering)

台積電近日還警告稱,零部件和材料的成本也正在急劇上升,這在一定程度上推高了芯片的生產成本,這種壓力最終會轉嫁給消費類芯片設計企業。

另一方面,人力成本的不斷上漲也在爲芯片公司“雪上加霜”。

半導體行業人才嚴重缺乏已經成爲全球產業面臨的共同挑战。隨着集成電路產業黃金十年的到來,人才薪酬也呈現明顯增長趨勢。據《2022人才趨勢報告》預測,2022年通過跳槽漲薪最高的是芯片行業,有行業公司指出,這個行業的人才流動“往往是一個蘿卜(求職者)N個坑(公司),只要求職者愿意動,每個坑都可以出非常高的價格招人,薪資平均漲幅大概是50%,很多人會高過這個漲幅。

不難分析,正常情況下芯片行業都是花錢如流水,可見在當今人力成本和芯片制造成本迅速提升的趨勢中,芯片設計企業更是壓力陡升。再加上資本市場遇冷,消費類芯片企業或將迎來“寒冬”。

寫在最後

整體來看,2022年消費類電子市場需求表現並不會十分搶眼,尤其是智能手機、筆記本電腦和平板電腦等消費類電子市場的主要產品,市場需求逐漸趨緩。

如何獲得增長新動能,成了消費電子企業的頭等大事。

眼下汽車電動化、智能化發展迅速,元宇宙也創造了新的想象空間,這都給了供應鏈企業新的方向,或深耕VR/AR以求抓住消費電子行業新的增長點,或跨界“造車”試圖突破重圍。

綜合來看,消費電子頭部企業都在發力來尋找適合自己的第二成長曲线,究竟誰能夠率先走出低谷還需進一步關注。

而對於轉型本就不易的中小供應鏈企業,能思考的或許只是如何才能安穩度過這即將到來的“寒冬”。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:芯片公司准備過冬?

地址:https://www.breakthing.com/post/7268.html