文 | 樓蘭財經

編輯 | 楊蘭

摘 要

2021年,美國經濟強勁復蘇,需求恢復,加上疫情衝擊對全球供應鏈、運輸造成破壞,美國通脹加快上漲,通脹壓力加大,主要通脹指標在2022年上半年先後創下40年最高記錄。美聯儲被迫加快退出寬松政策、轉向緊縮,從2022年3月开始連續加息,並從6月开始縮表,通過抑制總需求來控制通脹,取得較好成效,加上全球供應鏈壓力緩解,美國通脹在2022年下半年見頂回落,通脹壓力逐步緩解。本文首先介紹美國當前的通脹形勢,然後分析美國本輪通脹壓力緩解所要經歷的五個階段,展望美國通脹前景及其影響。

01 美國2023年5月通脹表現

(一)美國CPI

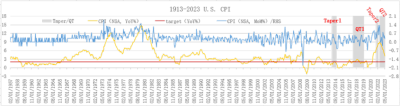

2023年5月,美國CPI環比上漲0.3%,比4月低0.2個百分點;同比上漲4%,比4月大幅回落0.9個百分點,連續9個月回落。與美國本輪通脹峰值(2022年6月同比漲幅9.1%)相比,2023年5月CPI已經累計放緩5.1個百分點,同比漲幅創26個月最低,美聯儲打擊通脹的努力取得較大進展。如圖1所示(非季調)。

【圖1】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

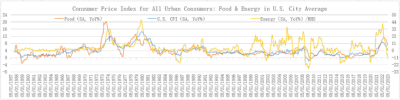

2023年5月,美國季調後CPI上漲4.1%。其中,食品價格同比上漲6.7%,比4月低1個百分點,從本輪峰值2022年8月11.4%顯著回落,創17個月最低;能源價格同比下跌11.3%,4月下跌4.9%,漲幅創35個月最低,本輪峰值爲2022年6月同比上漲41.3%。如圖2所示(季調)。

【圖2】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

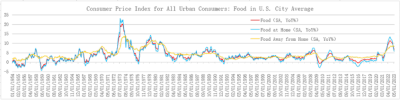

1、食品價格

2023年5月,美國食品價格同比6.7%。其中家用食品價格同比5.8%,比4月低1.3個百分點,創19個月最低;外出用餐價格同比8.3%,比4月低0.3個百分點,創4個月最低。如圖3(季調)。

【圖3】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

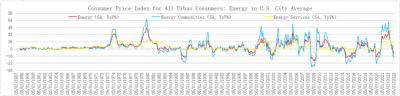

2、能源價格

2023年5月,美國能源價格同比下跌11.3%,連續3個月下跌。其中,能源商品價格同比下跌20.5%,跌幅比4月擴大7.9個百分點,爲35個月最低,本輪峰值爲2022年6月同比上漲60.4%;能源服務價格同比上漲1.6%,比4月低4.3個百分點,爲18個月最低,本輪峰值爲2022年8月同比上漲19.8%。如圖4所示(季調)。

【圖4】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

1)能源商品

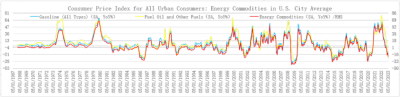

2023年5月,美國能源商品價格下跌20.5%。其中,汽油價格同比下跌19.7%,跌幅比4月擴大7.5個百分點,創34個月最低,本輪峰值爲2022年6月同比上漲59.6%;燃油價格同比下跌28.6%,跌幅比4月擴大13.4個百分點,創99個月最低,本輪峰值爲2022年5月同比上漲75.8%。如圖5所示(季調)。

【圖5】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

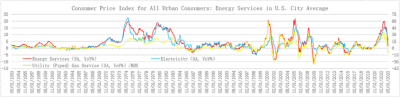

2)能源服務

2023年5月,美國能源服務價格同比上漲1.6%。其中,電力價格同比5.9%,比4月低2.5個百分點,創20個月最低,本輪峰值爲2022年8月同比上漲15.6%;管道天然氣價格同比下跌11%,跌幅比4月擴大8.9個百分點,創87個月最低,本輪峰值爲2022年6月同比上漲38.4%。如圖6所示(季調)。

【圖6】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

數據表明,美國大部分商品和服務價格同比漲幅持續回落,特別是能源價格由漲轉跌,是美國5月CPI大幅放緩的重要原因,推動整體CPI持續回落,通脹形勢好轉。

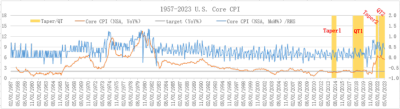

(二)美國核心CPI

2023年5月,美國核心CPI環比上漲0.4%,比4月低0.1個百分點;同比上漲5.3%,比4月回落0.2個百分點,連續2個月放緩,比本輪峰值(2022年9月6.6%)回落1.3個百分點。如圖7所示(非季調)。

【圖7】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

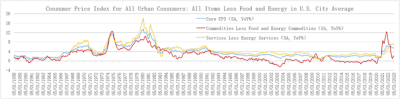

季調後的美國核心CPI、核心商品價格與核心服務價格變動趨勢如圖8所示。

【圖8】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2023年5月,美國季調後的核心CPI同比上漲5.3%,與非季調數據相同。其中,季調後的核心商品(扣除食品和能源商品)價格同比上漲2%,比4月回落0.1個百分點,比本輪峰值(2022年2月同比12.4%)大幅回落10.4個百分點;季調後的核心服務(扣除能源服務)價格同比上漲6.6%,比4月低0.2個百分點,連續3個月從本輪峰值(2023年2月同比7.3%)回落。

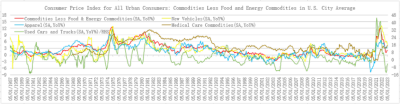

1、核心商品(扣除食品和能源商品)價格

2023年5月,美國核心商品(扣除食品和能源商品)價格同比上漲2%。其中,其中,新車價格同比上漲4.7%,比4月放緩0.7個百分點,比本輪峰值(2022年4月13.2%)回落8.5個百分點;二手車價格同比下跌4.2%,跌幅比4月縮窄2.4個百分點,本輪峰值爲2021年6月同比上漲44.9%;服裝價格同比上漲3.5%,比4月低0.1個百分點,比本輪峰值(2022年3月6.7%)回落3.2個百分點;醫療用品價格同比上漲4.4%,比4月加快0.4個百分點,創76個月新高。如圖9所示(季調)。

【圖9】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

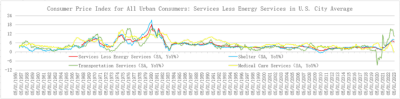

2、核心服務(扣除能源服務)價格

2023年5月,美國核心服務(扣除能源服務)價格同比上漲6.6%。其中,住房支出價格同比上漲8%,比4月回落0.1個百分點,連續2個月回落,但仍處於高位,表明2020年以來房價快速上漲向租金傳導的第一個峰值已過,預計第二個峰值會出現在2023年8月前後,之後房租漲幅將呈趨勢性見頂回落;交通服務價格同比上漲10.3%,比4月低0.8個百分點,比本輪峰值(2022年10月15.3%)顯著回落5個百分點;醫療服務價格同比下跌0.1%,爲有數據記錄以來首次下跌,比本輪峰值(2022年9月6.5%)大幅回落6.6個百分點,4月同比上漲0.4個百分點。如圖10 所示(季調)。

【圖10】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

美國核心CPI項目中,除核心服務價格中的租金同比漲幅較高外,核心商品價格中的二手車價格跌幅繼續縮窄,醫療用品價格同比漲幅有所加快,加上勞動力市場仍然強勁,工資上漲仍然較快,因此核心通脹仍表現出較強的粘性。

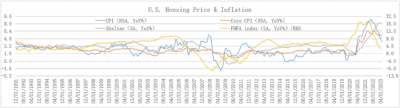

(三)美國PCE通脹

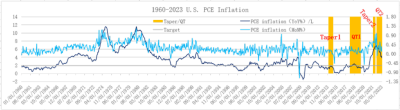

1、PCE通脹

2023年5月,美國PCE通脹環比上漲0.1%,比4月低0.3個百分點;PCE通脹同比上漲3.8%,比4月低0.5個百分點,比本輪峰值(2022年6月同比上漲7%)顯著回落3.2個百分點,整體通脹壓力顯著緩解。如圖11所示(季調)。

【圖11】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

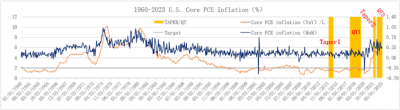

2、核心PCE通脹

2023年5月,美國核心PCE通脹環比上漲0.3%,比4月低0.1個百分點;同比上漲4.6%,比4月低0.1個百分點,比本輪峰值(2022年2月同比上漲5.4%)回落0.8個百分點。如圖12所示(季調)。

【圖12】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2023年5月,美國CPI同比漲幅比本輪通脹峰值回落5.1個百分點,核心CPI回落1.3個百分點;PCE通脹回落3.2個百分點,核心PCE通脹回落0.8個百分點。核心通脹率的回落幅度遠低於整體通脹率,表明美國的核心通脹十分頑固。

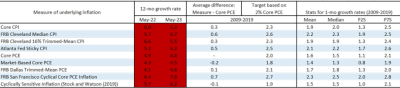

(四)美國通脹形勢

2023年5月,美國核心CPI、核心PCE通脹等主要通脹指標匯總如表1。數據顯示,美國主要通脹指標仍高於通脹目標,其中2023年5月核心CPI同比漲幅仍高達5.3%,美聯儲最重視的核心PCE通脹同比漲幅爲4.6%,後者距離美聯儲通脹目標2%仍有較大差距,因此美聯儲計劃在2023年下半年加息2次,持續縮表,以進一步控制通脹,直到達成目標。

【表1】

來源:美聯儲FED

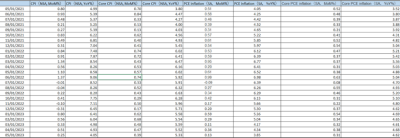

表2列示了2021年5月-2023年5月期間,美國CPI環比與同比、核心CPI環比與同比、PCE通脹環比與同比、核心PCE通脹環比與同比數據。

【表2】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

數據表明,美國CPI與PCE通脹兩個反映整體通脹水平的指標均在2022年6月見頂,隨後逐步回落,放緩的速度較快;核心CPI在2022年9月見頂,之後緩慢回落,9個月累計回落1.3個百分點;核心PCE通脹於2022年2月見頂,之後緩慢降低,16個月累計放緩0.8個百分點,表明核心通脹十分頑固。

02 美國通脹壓力緩解的五個階段

美國本輪嚴重通脹的原因包括寬松政策刺激、需求復蘇、供應鏈衝擊、勞動力供需失衡等,其中低利率、需求復蘇雙重作用下導致房價大幅上漲並向租金傳導,是美國通脹形勢惡化的重要原因。隨着美聯儲收緊政策打擊通脹取得效果,美國通脹見頂回落,通脹壓力趨於緩解,但仍顯著高於美聯儲2%通脹目標,因此美聯儲本輪緊縮政策尚未結束,美國通脹也將進一步放緩,直到美聯儲滿意爲止。根據造成通脹加劇的不同原因,以及美聯儲緊縮過程中不同因素對緩解通脹壓力所起的不同作用,可以將美國通脹回落的過程大致分爲五個階段。

(一)供應鏈修復,供應壓力緩解

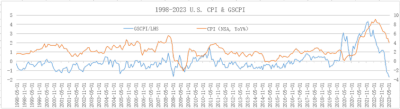

供應鏈遭到破壞會增加通脹壓力。如圖13所示,疫情衝擊發生至今,對全球供應鏈造成2輪破壞,第一輪發生在2020年1月-4月,紐約聯儲發布的全球供應鏈壓力指數(GSCPI)從0.07上漲至歷史新高3.07,但這一輪時間較短,同時經濟出現短期深度衰退,兩個因素相互抵消,並未出現明顯的通脹壓力,美國CPI同比漲幅反而回落;隨着疫情第一波衝擊減弱,供應鏈迅速恢復,時間大致是2020年5月-10月,GSCPI從3.07跌至0.11;對供應鏈的第二輪破壞發生在2020年11月-2021年12月,GSCPI從0.11持續上漲至4.31,刷新歷史記錄。

第二輪衝擊的原因是疫情出現多輪感染,疫苗研發成功之前,社交隔離等限制措施對交通運輸、物流和配送造成嚴重幹擾、阻斷和破壞,全球港口積壓、海運受阻,同時美國經濟在寬松貨幣和財政政策刺激下強勁復蘇,需求恢復,通脹自低位擡升並不斷加快上漲,通脹壓力加大,主要通脹指標創40年最高。2022年俄烏战爭對全球供應鏈造成新的衝擊,通脹形勢進一步惡化。

疫苗接種使經濟復蘇和常態化運行成爲可能,供應鏈也隨之修復,GSCPI見頂回落,從2021年12月4.31下跌至2023年5月-1.71,創下歷史新低,表明全球供應鏈完成修復,供應鏈壓力消除。中國在2022年末重新开放經濟也對供應鏈壓力的緩解起到了重要作用。

【圖13】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

以美國CPI爲例,該指標與GSCPI之間存在較密切的關系,供應鏈壓力向CPI傳導大約需要6個月時間。GSCPI於2021年12月見頂,美國CPI於2022年6月見頂,之後逐步回落,進入美國本輪通脹緩解的第一階段。GSCPI見頂的時候,美聯儲正處於縮減購債階段,尚未开始加息,意味着如果供應鏈遲遲得不到修復,美國通脹壓力會更大,通脹峰值會更高,通脹見頂時間會更晚。

(二)美國總需求下降

美聯儲從2021年11月开始縮減購債、2022年3月开始加息、2022年6月开始縮表,通過抑制總需求來控制通脹,應對嚴重的通脹威脅,取得一定成效,利率敏感行業首先進入收縮狀態,主要包括房地產和汽車行業,表現爲房價、新車價格漲幅分別於2022年2月和4月見頂,之後持續回落;二手車價格同比漲幅自2022年1月持續下降,2022年11月轉負,持續7個月下跌。這可以視爲美國本輪通脹緩解的第二個階段。

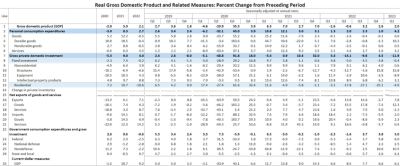

【表3】

來源:美國經濟分析局BEA

如表3所示,從宏觀账戶的角度看,2022年第2-3季度,美國私人部門投資連續出現環比下降,環比年化實際增速分別爲-14.1%和-9.6%;第4季度有所增長,環比年化實際增速爲4.5%;但2023年第1季度再次轉負,環比年化實際增速爲-11.9%。其中,住宅投資連續8個季節下降,詳細介紹可參考《美聯儲政策與美國經濟》系列文章第102篇《美聯儲政策與美國房地產》。

另一方面,經濟強勁復蘇過程中,美國寬松的財政政策轉向緊縮。如表3所示,從2021年第2季度开始,美國政府支出連續5個季度環比下降。從宏觀账戶的角度來看,政府支出減少,總需求下降,也對抑制通脹起到了積極作用。由於財政緊縮早於美聯儲加息、縮表,也早於美國本輪通脹峰值出現的時間,更准確地說,如果沒有財政緊縮效應,美國本輪通脹會更加嚴重,通脹峰值會更高,通脹見頂回落的時間會更晚。

此外,2023年3月,受緊縮政策影響,硅谷銀行等個別中小存款機構爆發流動性危機,促使銀行收緊信貸。截至2023年5月,美國狹義貨幣M1和廣義貨幣M2分別連續7個月和6個月同比負增長,預計會對經濟活動、就業和通脹造成影響,成爲通脹壓力緩解的又一推動因素。

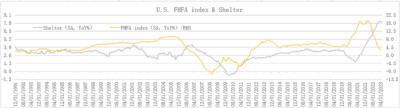

(三)美國租金漲幅回落

租金佔美國CPI籃子的比重約爲34.6%,是權重最大的單一項目,租金變化會對CPI產生重要影響,因爲房價上漲會通過租金向CPI傳導。房價與租金變動之間存在大約20個月的時滯,如圖14所示。2020年下半年,美國房價上漲加快,2021年7月同比漲幅達到19.2%,爲本輪行情的第一個高峰;租金上漲在2023年3月達到本輪第一個高峰,同比漲幅爲8.2%。

【圖14】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2021年8月开始,美國房價漲幅有所回落,2022年再次加快上漲,2022年2月達到本輪行情第二個高峰,同比漲幅達到19.3%;2023年4月开始,美國租金漲幅小幅回落,同比上漲8.1%,5月進一步放緩至8%。但根據房價變動及其向租金的傳導時滯推測,預計租金會在2023年第3季度出現反彈,10月達到本輪第二個高峰,預計同比漲幅爲8.2%左右。

【圖15】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

如圖15所示,2023年4月,租金從第一個高峰回落,有助於推動美國CPI與核心CPI繼續放緩;如果租金在第3季度出現反彈,當其他條件不變,美國CPI與核心CPI會相應面臨反彈風險;當租金達到本輪第二個高峰並見頂回落之後,美國本輪通脹緩解將正式進入第三個階段。

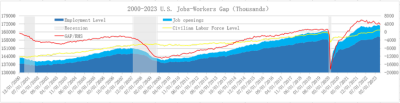

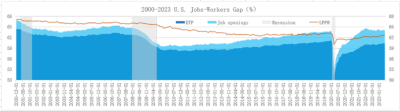

(四)美國勞動力市場轉弱

經濟復蘇過程中,企業對勞動力的需求旺盛,疊加疫情衝擊、退休增加等因素,美國勞動力市場出現嚴重的供不應求現象,勞動力短缺之下,工資持續快速上漲,成爲推高通脹的重要因素,特別是服務業領域。

如圖16所示,自2021年5月开始,美國罕見出現勞動力短缺,缺口爲58.2萬人。企業面臨招聘困難,職位空缺數量不斷增加,2022年3月達到1,202.7萬個,創下歷史房記錄,勞動力缺口達到596.8萬人,同樣創下歷史上最高記錄。隨着美聯儲緊縮政策取得效果,職位空缺數量略有減少,但仍處於歷史高位附近,2023年5月爲982.4萬個,勞動力缺口爲372.7萬人。此前,2018年3月-2020年2月(疫情衝擊以前),美國出現過輕微的勞動力缺口。

【圖16】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

勞動力短缺率也能反映美國勞動力市場的緊張狀況。如圖17所示,從2021年5月开始,美國勞動力短缺率擴大並持續至今。此前,2018年3月-2020年2月(疫情衝擊以前),美國出現過輕微的勞動力缺口。

【圖17】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

另外,經濟復蘇過程中,美國失業率不斷降低。2023年6月,美國失業率爲3.6%,比5月小幅下降0.1個百分點,處於歷史低位附近,且連續17個月低於4%,表明勞動力市場十分緊張。

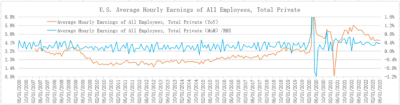

美國勞動力供不應求現象也表現爲工資的快速上漲,如圖18所示。2021年7月-2023年5月,美國平均時薪同比漲幅連續24個月超過4%,其中2021年10月-2022年9月連續12個月超過5%,顯著高於2007-2019年間2%-3%的漲幅。

【圖18】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2023年下半年,美聯儲將繼續慢步加息,持續縮表,預計美國勞動力市場將邊際轉弱,工資漲幅逐步回落,通脹壓力減輕,進入本輪通脹緩解的第四個階段。

(五)投資增加產能和供給

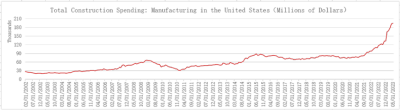

2021年11月,美國國會通過《2021基礎設施投資和就業法案》,總投資規模約1.2萬億美元;2022年8月,美國國會通過《芯片和科學法案》,推動基建、制造業投資快速增長。如圖19所示,2021年底以來,在房地產投資連續下降的同時,美國制造業的建築支出持續大幅增長,2021年11月-2023年5月,同比增速連續18個月超過25%。其中,2023年2月-5月,同比增速連續4個月超過70%。

【圖19】

來源:美聯儲FED,整理:對衝研投 .cn/樓蘭財經Kroraina Finance

2022年,美國企業完成固定資產投資24,280.46億美元,同比增長12.2%,增速爲2006年以來最快。投資在短期內會加大通脹壓力,但從中長期看,投資項目完工形成新的產能可以有效增加供給,緩解通脹壓力,從而進入本輪通脹緩解的第五個階段,這也是本輪通脹緩解和美國經濟發展過程中十分重要的一個階段。這意味着,美聯儲不需要借助衰退來實現通脹目標,投資擴大產能增加供給也可以有效化解通脹壓力。

2023年,能源價格大幅下跌,整體通脹回落較快,投資帶來的通脹壓力部分被抵消,否則美國的實際通脹率會更高,或者說通脹回落會更慢。美聯儲6月跳過一次加息,把加息周期拉長,有利於緊縮政策的效果得到更充分的體現。同時,投資加快可以對衝經濟放緩的風險。美國10年期-3個月美債利差模型顯示,美國經濟1年以內發生輕微衰退的概率爲70.85%,美聯儲仍有近30%的機會實際軟着陸。

03 美國通脹前景及其影響

考慮美聯儲將繼續加息、持續縮表,緊縮政策的效應將在未來得到更充分體現,美國經濟繼續呈現總需求下降、通脹回落的趨勢。美聯儲6月會議發布的經濟預測報告顯示,預計2023和2024年美國PCE通脹率分別爲3.2%和2.5%,核心PCE通脹率分別爲3.9%和2.6%;2024年底以前,美國核心PCE通脹將回落至2.0%左右,美聯儲通脹目標有望達成。

預計2023年底前後美聯儲會結束本輪加息周期,但會繼續縮表,且維持利率不變的時間會比市場此前預計的更久,對降息時間的預期不斷推遲。當名義利率保持不變,通脹繼續回落,從而產生被動緊縮效應,短期實際利率因此上漲,這對風險資產不利,令美股、貴金屬承壓。

美國本輪復蘇和通脹過程還有一個不同以往的特點,給預測美國經濟和通脹前景帶來挑战。在供應鏈恢復、緊縮政策的共同作用下,通脹壓力趨於緩解,但勞動力市場持續保持強勁,勞動力供不應求,勞動者收入增長較快,消費支出經歷了放緩、反彈的變化過程。如表3所示,2023年第3季度,美國消費環比實際年化增速爲2.3%,第4季度放緩至1%,2023年第1季度顯著加快至4.2%。由於消費佔美國GDP比重高達70%左右,消費增速反彈將有力支持美國經濟繼續擴張,預計的衰退時間推遲,對通脹粘性的估計要更充分。

預測美國經濟和通脹前景面臨的另一個風險與投資有關。當美聯儲加息周期進入尾聲,但美國需求仍然旺盛,投資加快,特別是制造業建築支出持續激增,短期內通脹壓力上升,使通脹表現更加頑固,同時可以對衝美國經濟放緩和衰退風險,美聯儲拉長加息周期是正確的選擇。通過投資擴大產能增加供給來化解通脹壓力,而非借助衰退來達成通脹目標,是美聯儲放緩加息步伐、拉長加息周期、調整策略的重要考量,是值得關注的重大變化。因此,觀察和判斷下一階段的美國經濟、通脹趨勢,及其對美聯儲政策實施及資本市場運行的影響,需要保持足夠的耐心和敏銳度。

免責聲明 報告中的信息、意見等均僅供查閱者參考之用,並非作爲或被視爲實際投資標的交易的建議。投資者應該根據個人投資目標、財務狀況和需求來判斷是否使用報告之內容,獨立做出投資決策並自行承擔相應風險。

聯系我們

官方網站:http://.cn

記得掃碼關注微信公衆號

「對衝研投」

尋找屬於你的alpha

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:研客專欄 | 一文詳解美國通脹壓力緩解的五個階段

地址:https://www.breakthing.com/post/76850.html