在市場風格飄忽不定時刻,有一支次新股正在逆襲,上市後38個交易日區間最大漲幅達到223.68%,大幅跑贏恆生指數,成爲2023年港交所市場上新股領域累計收益率最高的醫藥股。這家上市公司就是中國最大的醫藥數字化服務平台藥師幫。

近期,公司披露最新的半年報業績情況,公司營收達到79.69億元,同比增長18.59%,表現亮眼。值得注意的是,公司已經被納入最新的恆生指數調整,並進入港股通範圍,預計9月4日正式實施。

那么,爲何資本市場會如此青睞藥師幫?底層邏輯是什么?

圖表一:藥師幫股價走勢圖

數據來源:WIND,格隆匯整理 數據截至2023年8月18日

藥師幫被納入恆生綜指以及港股通

從資本市場表現來看,作爲中國最大的醫藥數字化服務平台,藥師幫自今年6月28日在港交所上市,上市後備受外界看好。

根據WIND數據顯示,截至發稿日,今年以來共計擁有8家醫藥新股登陸港交所,包括4家醫藥新股擁有累計正收益。其中,藥師幫自上市以來表現強勢,股價已經翻倍。截至2023年8月17日收盤,公司累計收益達到196.25%。

圖表二:今年以來部分港股醫藥新股表現

數據來源:WIND,格隆匯整理 數據截至2023年8月17日收盤

而此次藥師幫恆指調整能夠同時被納入恆生綜指以及港股通範圍,無疑是錦上添花。

從後續影響上來看,納入指數範圍,能夠爲藥師幫在資本市場提供更好的流動性。一方面,加入港股通名單,能夠吸引南下資金,引來大陸投資者通過港股通方式進行投資;另一方面,恆生綜指作爲上百家偏股型基金投資的業績比較基准,以及指數的跟蹤標的,其成分股在基金配置恆生綜指時能獲得被動投資,更能吸引衆多機構投資者的青睞。

華泰證券指出,“復盤2017年至今的13輪港股通標的調整,擇時策略有明確的布局窗口,即恆生綜指調整結果公告日(當天盤後公布)至港股通調整生效日(當天早上公布,开盤生效)。上述區間內,新晉"入通"標的歷史上取得穩定的超額收益,所有"入通"個股相對恆指超額收益中位數達到2.5%。”

底層邏輯是什么?

從資本市場表現上來看,無論是上市後的表現還是入港股通後的發展,聰明資金似乎都在用腳投票。那么,問題來看,他們看中藥師幫的底層邏輯到底是什么?筆者認爲,可以行業發展、公司財務表現、經營情況以及商業模式四個維度進行探討。

首先,從行業發展的角度來看,藥師幫所選擇的賽道在政策扶持下確定性更高,院外醫藥流通市場增速明顯,內生驅動力強。

今年7月,國家衛健委等六部門聯合發布《關於印發深化醫藥衛生體制改革2023年下半年重點工作任務的通知》對於醫藥流通行業有所指引,指出“加強藥品供應保障和質量監管。探索完善藥品流通新業態新模式,加快藥品流通行業創新發展。”

當前,中國醫藥流通市場不僅正在加速發展,形態也正在改變。相較於傳統院外醫藥流通方式,院外醫藥流通數字化不僅能夠將线上平台打破地域邊界,無縫對接產業上下遊,更能夠提高運營效率以及有效觸達下遊目標群體,成爲醫藥流通行業的有效管理工具。

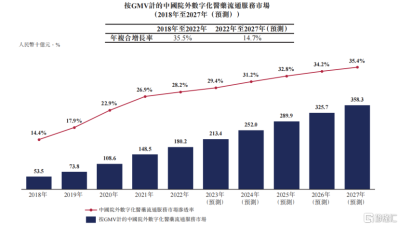

根據Frost &Sullivan數據顯示,按GMV計中國院外數字化醫藥流通服務市場規模從2018年的535億元增至2022年的1802億元,CAGR爲35.5%,預計市場規模於2027年將達3583億元。

圖表三:按照GMV計中國院外數字化醫藥流通服務市場規模

數據來源:Frost&Sullivan,格隆匯整理

其次,從最新披露的半年報財務數據表現來看,公司盈利能力穩步提升,經調整後淨利潤首次轉正,運營效率持續改善,資本結構健康,資產質量良好,成績單表現優異。

收入端上來看,公司收入增長迅猛。2023上半年公司總收入79.69億元,同比增長18.59%。

支出端上來看,公司研發投入持續增加,三費持續下降。一方面,公司在2023上半年研發費用3993.8萬元,同比增長11.33%。另一方面,公司在銷售費用率,管理費用率以及財務費用率均有所控制。其中,銷售費用率在2023上半年爲7.97%,同比下降1.35pct。

盈利端上來看,公司降本增效顯著,虧損持續收窄,盈利能力穩步提升。根據公司公告顯示,2023上半年毛利爲8.17億元,同比增長31.31%;毛利率爲10.25%,同比上升0.99pct。

此外,在淨利潤方面,對於剛登陸港交所的次新股而言,觀測經調整後淨利潤指標能夠更加准確的了解公司實際經營情況。根據公司公告顯示,2023上半年,在剔除由於上市帶來的股權轉換爲公允價值變動31.72億元,以權益結算的股權支付費用2797.8萬元以及上市費用4686.8萬元後,公司經調整後淨利潤成功轉正,達到7016.9萬元。

從運營效率上來看,在智慧供應鏈管理體系下,公司整體經營效率逐步提升。據公告顯示,公司能夠保證平均約3小時處理訂單並完成發出,遠高於同業水平。2023上半年公司庫存周轉天數保持在28.5天左右,應收款天數爲2.1天。

整體來看,公司的財務狀況良好,資產質量優,相較於同業而言資產負債率較低,現金流充裕(截止2023年6月30日止公司現金及現金等價物爲9.86億元),能夠在寒冬時走的更遠,在春天到來時發展的更加穩健。

強者恆強,“平台+自營”模式構築競爭壁壘

除了穩健向好的財務數據,藥師幫所處的行業地位和獨特的商業模式也不容小覷。

藥師幫在上市時就已經展現出院外數字化領域頭號玩家的強大實力,位列多個指標上“第一”。從最新披露的半年報數據來看,藥師幫憑借公司強大的平台規模化優勢,不僅成爲行業龍頭,更呈現出強者恆強的競爭格局。

從市場規模上來看,藥師幫作爲中國最大的院外醫藥產業數字化綜合服務平台,依舊加速市場滲透率,保持高速增長趨勢。根據公司半年報數據顯示,藥師幫作爲全市場按照GMV市場份額排名第一,半年GMV就達到220.41億元人民幣,同比增長34.4%。其中,月均可售SKU達到34.7萬個,同比增長37.6%,上遊商家數量更是超過9500家,相較去年同期增加超過1000家。

從用戶數量上來看,藥師幫客戶粘性強,“下單率高”成爲公司後續發展重要護城河。根據公司公告顯示,2023上半年公司平台月均活躍买家超過35.3萬個,同比增長17.6%。其中,月均付費賣家達到33.1萬個,同比增長22.5%,付費率也提升3.7pct至93.6%。其中,每付費买家月均下單次數也增長12.7%至28.4次,用戶粘性穩固。

最後,藥師幫獨特的商業模式,即“平台”+“自營”協同整合及動態平衡持續驅動業務創新增長。

回顧藥師幫的發展歷程,可以看到其商業模式也在不斷演變,從最开始的平台業務到如今的“平台+自營”協同的商業模式已經跑通,助力公司業務不斷發展壯大。

其中,在平台業務,藥師幫無縫鏈接了上下遊,簡化了中國院外醫藥市場的多層結構和醫藥交易流程。在自營業務領域,藥師幫自主研發採購、倉儲、配送整套智慧供應鏈系統,在每一個環節進行數字化改造,不斷提升用戶體驗及運營效率。此外,在首推及其他業務板塊,藥師幫也逐步搭建形成了產業互聯網的完整生態閉環,成爲醫藥產業價值鏈中舉足輕重的參與者和貢獻者。

圖表四:公司商業模式的演變

數據來源:公司資料,格隆匯整理

小結

回到最开始的問題上來,爲什么市場會看中藥師幫?

在行業高速發展時期的快速成爲業內龍頭,藥師幫可以說佔盡“天時”,在恆指質檢前登陸港交所並成功納入港股通,可謂是“地利”,強大的商業模式配合成長性足的發展趨勢,造就了“人和”。天時地利人和的多重因素下,鑄造了如今藥師幫的靚麗表現。

從長遠發展來看,院外醫藥流通數字化還處於高速發展的成長期,天花板非常高,即使藥師幫已經成爲行業的佼佼者,依舊擁有較大的向上增長空間。未來伴隨着公司“平台+自營”雙輪驅動加速發展,有望邁向新台階,後續值得期待。$藥師幫(HK|09885)$

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:新入恆指的藥師幫(9885.HK):半年GMV超220億元,經調淨利首次轉正

地址:https://www.breakthing.com/post/91069.html