作者 | 歐錦

2021年5月7日,一家此前並不爲消費者熟知的中國公司在紐交所上市。

但上市當天,一衆媒體卻出奇地不吝給予這家公司各種響亮的名號——“品質生活品牌平台第一股”“跨境電商第一股”等等。

這家公司,就是洋蔥集團。旗下業務包括洋蔥O'Mall電商、洋桃跨境供應鏈和洋貨百科三大塊,業務涵蓋全球品牌孵化及跨境直賣電商。截至2020年底,洋蔥集團已與4001個品牌達成合作,覆蓋超過61317個SKU,有86個直接合作品牌及21個自有品牌。

然而上市帶來的高光並未持久。上市首日,洋蔥集團开盤高开,最高觸及11.71美元,漲幅超過57%。自那以後便开始了長達一年多的波動下行,截至今年7月18日收盤,洋蔥集團股價僅剩0.68美元,已蒸發超九成。

股價的尷尬表現,也是洋蔥集團自身一系列業務不順的縮影。

對於洋蔥而言,早期通過KOC(關鍵意見消費者)進行產品銷售,成功在一衆出海公司中突圍上市;但隨着跨境電商領域玩家增多,洋蔥集團的生存空間被擠壓,轉型提供品牌和營銷服務才略有起色;近些年想靠着孵化自有品牌提升利潤和市佔率,但是前期投入巨大而收效甚微。以上種種瓶頸,直接造成了公司業績和股價的“雙降”。

未來,這家出海企業如何兌付市場預期,是亟待回答的問題。

6年光速上市

2015年6月,國務院辦公廳發布《關於促進跨境電子商務健康快速發展的指導意見》,提出要“鼓勵有實力的企業做大做強……培育一批知名度較高的自建平台,鼓勵企業利用自建平台加快品牌培育,拓展營銷渠道”。

也正是這一年,李淙正式創辦洋蔥,早期靠着做跨境直賣起家,後期通過公司通過线上商城及KOC流量矩陣、三方渠道及线下實體業務爲新一代消費者提供服務。

其中,“KOC流量矩陣”對洋蔥集團的發展至關重要。

“KOC是洋蔥集團對話年輕消費市場的獨有方式。”洋蔥集團創始人兼CEO李淙曾表示,“當超70萬的KOC同時充當‘銷售員’推出一款新品時,就能獲得7億的曝光量,讓新品牌迅速完成從0到1的冷啓動,從而更高效地撬動市場聲量。”

具體而言,“KOC流量矩陣”就是邀請用戶成爲平台的KOC,讓他們通過社交工具或場景,利用個人社交圈的人脈進行商品交易和提供服務。同時,KOC自己本身就是消費者,分享的內容多爲親身體驗,因此相對於導購,更有親和力與說服力。

所以從某種意義上來說,洋蔥集團的KOC模式很像如今大家口中的“主播帶貨”。

CIC報告顯示,按2019年的總營收計算,洋蔥集團是中國第十大品質生活品牌平台;按2019年线上跨境零售所產生的GMV計算,洋蔥集團在國內約30家提供進出口品質生活品牌業務的跨境平台中排名第五。

名號雖然響亮,但這些排名前面,是加了很多定語的。

不過這並不耽誤洋蔥集團順利上市,2021年5月7日晚,洋蔥集團正式在紐交所上市,股票代碼爲“OG”。用時6年就赴美敲鐘,洋蔥集團比很多同行都要跑得快。上市首日,公司股價最高觸達11.42美元,最高漲幅超過57%。

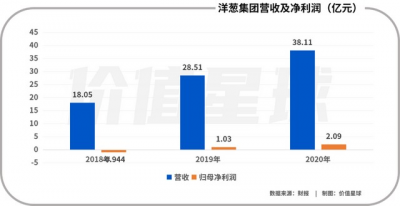

招股書顯示,2018年-2020年,洋蔥集團營收分別爲18.05億元、28.51億元、38.11億元;同期淨利潤爲-9440萬元、1.03億元、2.09億元,利潤增幅超過100%。

之所以有如此成績,洋蔥集團董事兼CFO何珊認爲,洋蔥集團持續在高速增長的新消費賽道上發力,同時不斷革新品牌運營閉環模式,具備獨特的品牌組合、多元的渠道矩陣和超過70萬名KOC的流量渠道,是一直被資方所看好的重要競爭力,也是與用戶保持黏性的關鍵。

然而沒有想到的是,洋蔥集團“出道即巔峰”,時至今日市值已蒸發超九成。

遭遇巨變

市值蒸發只是表象,洋蔥集團更大的困難來自業務本身。

首先,洋蔥的體量太小。

根據易觀分析發布的《中國跨境進口零售電商市場季度監測報告》,2020第四季度,天貓國際市場份額爲37.2%;考拉海購市場份額爲27.5%;京東國際市場份額爲14.3%,三家合計佔了近80%的份額。

易觀報告還顯示,2020年第四季度,在中國跨境進口零售電商排名中,洋蔥集團排在前十之外,市場份額不足0.2%。

其次,KOC貢獻度降低。

2019年,洋蔥活躍的KOC向客戶推薦了5590種產品,相比2018年增長491%。但到了2020年,KOC卻只推薦了3420種產品,數量大幅度減少。

除了品類減少,單個KOC貢獻的GMV也在降低,2018-2020年,單個KOC貢獻的GMV從8131下降至7767元,降幅超過4%。

上海財經大學電子商務研究所執行所長崔麗麗表示,在她看來,洋蔥O'Mall目前的模式是S2B2C模式,KOC即扮演着其中的B端角色,“KOC實際上就是類似於團長的角色,利用社交分銷的模式進行商品銷售,這個模式的優勢就是私域流量。公域流量下,巨頭林立,新電商想要在平台林立的格局下生長,必須要抓好私域流量的機會。”

最後,自有品牌“拖累”業績。

通常來說自有品牌可以帶來更高的毛利,但是這也意味着需要更多的投入。在上市前,洋蔥集團就在招股書中表示,IPO所募資金淨額的約50%用於培育自有品牌和發展战略合作夥伴關系。

財報數據也顯示,洋蔥集團營銷費用從2018年的1.13億增長至2021年的2.27億元,但是毛利潤卻從2020的7.79億下降到2021的5.22億。

從行業來看,跨境電商領域似乎是一個“怪圈”,賺錢快,融資快,火的快。但風險來的也快。

過去一段時間,從UMKA暫停中國區商家業務,到Awok宣布破產關停,從Jumia連續6個季度GMV下跌,到執御陷入供應商討債危機,再到VOVA被指凍結賣家資金後失聯。一個接一個區域型、中腰部跨境電商平台的敗落,除了自身經營問題之外,無不說明平台模式的終極宿命——只有第一或者死亡。

當下,中腰部平台所面臨的是“兩面夾擊”。作爲全球化電商平台的亞馬遜,一如既往的穩健發展、一家獨大,做跨境電商,沒人能繞過他。另一面,Shopify所推動的去中心化的獨立站勢力,如雨後春筍般在全球蔓延,哪個獨立品牌都想建個官網。

再這樣的大背景下,洋蔥很難獨善其身。

處境尷尬

從某種意義上講,洋蔥的“悲劇”自上市之初就已經寫好了。

洋蔥集團2019年-2021年的營收增速分別爲57.92%、33.67%、-32.90%,歸母淨利潤增速分別爲209.31%、103.17%和-269.90%,三年時間三連降,淨利潤增速更是如坐上“過山車”。

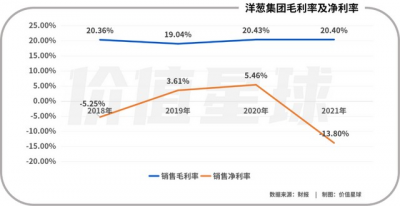

財報顯示,洋蔥集團過去三年的毛利率基本穩定在20%左右,但是淨利率則從2019年的3.61%降到了2021年的-13.80%。

除了核心業績指標上的尷尬,洋蔥集團所倚仗的“KOC流量矩陣”採取層級加盟、層級分銷的模式,也引起行業的質疑。

資料顯示,洋蔥集團的店主和服務商加盟規則爲:洋蔥店主的加盟費爲1000元,可獲得的利潤爲每個訂單總利潤的70%,約爲銷售額的15%-20%;而服務商的加盟費爲20000元,服務商的店鋪利潤比店主多30%,可以獲得每個訂單100%總利潤,約爲銷售額的25%-30%。

另外,服務商還可以自行招募店主,每招一個收益1000元,同時亦能招募服務商,每招一個可獲得4000元的獎勵收益。

這與曾經火熱一時的“微商加盟”商業模式十分相似,即通過層層代理商管理,繳納一定的加盟費就可輕易獲得代理銷售資格。

而在上述加盟和宣傳銷售規則下,部分店主和服務商爲提高產品銷量,拉攏更多人參與加盟,獲取更多利益,極易出現誇大產品效果,進行不實宣傳的情況。

據天眼查顯示,2017年2月,“廣州洋蔥時尚集團有限公司”就曾因銷售假冒僞劣化妝品行爲,被廣州市天河區食品藥品監督管理局責令停止銷售假冒僞劣商品的行爲,並沒收違法所得,懲以罰款。

面對洋蔥集團的KOC模式涉傳的質疑,其內部人員回應:“傳銷是多層計酬,而洋蔥只有兩層,只做店鋪產品的銷售,不屬於傳銷模式。”

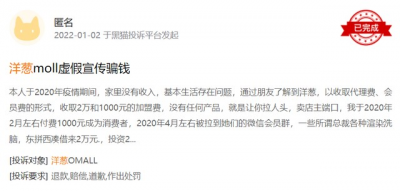

圖源:黑貓投訴

話雖如此,但是網絡上關於“洋蔥集團涉傳”的評論仍是鋪天蓋地。在黑貓投訴上,與“洋蔥集團”相關的投訴有41條,其中虛假宣傳、銷售假貨、退款難等詞均高頻出現。

值得注意的是,在實體零售領域國內擁有直銷許可證的公司只有89家,但在“互聯網+直銷”領域,網絡直銷的概念仍然處於模糊地帶,洋蔥對該業務也諱莫如深。不過,其在IPO招股書中披露了相關潛在風險。

總結

總體上,洋蔥集團自上市起完整的經歷了從波峰到波谷動蕩。

洋蔥的尷尬,是跨境電商概念走勢的一個縮影——2016年以來,從火焰到海水,從網站、APP再到短視頻,從充滿噱頭到趨於平淡,更重要的是疊加一場突如其來的疫情影響,整個產業因此一再折疊。

與洋蔥集團一樣採用分銷型社交電商模式的雲集,股價三年間已從發行價11美元跌到1美元左右,市值蒸發了90%。

一位業內人士表示,跨境電商沒有中腰部平台,“大”,有亞馬遜;“小”,有獨立站。活下去只有兩條路,要么第一,要么唯一。

參考資料:

[1]《中國跨境電商服務行業趨勢報告》,艾瑞咨詢

[2]《中國跨境進口零售電商市場季度監測報告》,易觀分析

[3]《跨境電商平台的2022年:高成本、高增長下的悲喜交加》,第一財經

[4] 新勢力2021億邦跨境電商大會—品牌全球化峰會

*本文基於公开資料撰寫,僅作爲信息交流之用,不構成任何投資建議

- 洋蔥(OG)

- 京東(JD)

- 拼多多(PDD)

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:洋蔥的“原罪”與新故事

地址:https://www.breakthing.com/post/9192.html