雖說人口出生數在下降,但由於現代人工作繁忙、作息不規律等因素,生育也愈發困難,加上輔助生殖基本上自費,因此在醫藥細分領域中,輔助生殖無疑是一門好生意。然而從剛披露完的業績來看,輔助生殖龍頭企業錦欣生殖(01951)並沒有大家想像中的那么好。

疫後弱復蘇,增收不增利

了解到,錦欣生殖成立於錦江生殖中心,經過多年的發展和並購,公司已經搭建起橫跨中國、老撾、美國三地的國際輔助生殖平台,輻射東南亞、美國西海岸、中國西南、華中、香港等地區。主要業務包括:輔助生殖、管理服務、輔助醫療服務、婦產兒科醫療服務、藥品、消耗品及設備銷售。其中輔助生殖業務一直爲公司的核心業務板塊,其他業務如管理服務、輔助醫療服務也是通過其輔助生殖業務而开展的。

根據弗若斯特沙利文報告,其中國網絡內的輔助生殖醫療機構於2018年在中國輔助生殖服務市場中排名第三,在中國非國有輔助生殖服務供應商中排名第一;其美國旗下機構HRC Medical於2018年在美國西部輔助生殖服務市場中排名第一。截至2023年6月30日,公司下屬醫療機構(自營)9家,全球員工人數達3045人。

作爲民營輔助生殖龍頭企業,錦欣生殖上市後頗受市場歡迎,市值曾一度超過600億港幣,然而在泡沫破裂後,目前其市值僅剩106億港幣,股價較高位下跌逾8成。盡管泡沫已破,但錦欣生殖目前仍舊不便宜,其PETTM依舊高達63倍。

估值高之外,其業績也並不容樂觀。據錦欣生殖中報顯示,上半年公司營收13.34億元,同比增長17.2%;共完成14731個IVF取周期,同比增長14%;歸母淨利潤2.24億元,同比增長17.6%;實現經調整歸母淨利潤2.55億元,同比下降2.3%,可謂是增收不增利。

拆分地區來看,成都錦江生殖中心依舊是公司的收入大頭,上半年收入出現下滑,收入約爲6.87億元,同比下降2%。公司在財報中表示,收入下滑的主要原因是由於疫情影響周期數導致錦江生殖中心可收取管理服務費減少,且婦兒業務及藥耗設備銷售合計收入也下降2.4%至2.74億元。

深圳收入1.88億元,同比增長14%,其中ARS業務增長11%(治療周期數增長9%,單周期平均價格增長2%);香港收入3050萬元,同比增長16%,其中輔助醫療服務增長21%(主要是凍數量同比增長76%),ARS業務收入增長11%(治療周期數增長16%)。

武漢收入1660萬元,同比增長152%,主要是其IVF牌照於2022年8月31日正式復牌,同比基數較低所致。昆明收入1.23億元,IVF治療周期數同比增長39%。美國收入2.88億元,同比增長21%,主要爲IVF治療周期增加以及HRC進行的每個IVF治療周期的平均支出增加所致。

總體來看,上半年全球經濟已經陸續走出疫情的陰霾,但錦欣生殖的核心區域卻並爲在疫情後復蘇。此外,錦欣生殖的中報也透露出一點訊息,那就是上半年公司營收增長的一部分功勞源於漲價,如深圳以及美國的增長一部分原因便是由於收費漲價所致。

不孕症逐年提升+政策推動,輔助生殖市場大有可爲

就行業層面而言,輔助生殖確實大有可爲。

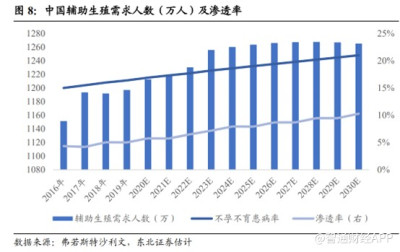

由於首次平均生育、年齡上升、不健康的生活方式、環境因素和性別等因素的影響,中國的不孕症患病率逐年提升。根據弗若斯特沙利文估計,全球不孕症患病率由1997年的11.0%上升至2018 年的15.4%,預計2023年將上升至17.2%;中國不孕症患病率由2016年的15.0%,預計到2023年提升至18.2%。

隨着不孕症患者的增加,輔助生殖市場規模有望進一步擴大。東北證券預計 2021 年我國不孕夫婦數量約4800 萬,而在不孕不育患者中,具有輔助生殖需求患者的比率約爲25%,因此2021年有輔助生殖需求的人數達1200萬。

按IVF1.5個周期、人工受精爲3個周期計算,東北證券預計2021年我國IVF、AIH/AID潛在周期數分別約爲1300萬和1000萬。另外若IVF每周期單價3萬、人工授精每周期單價5000元,則2021年IVF、人工授精潛在市場規模分別約爲3900億和500 億元,我國輔助生殖潛在市場規模超4400億元。

除此之外,政策也在扶持輔助生殖市場。

首先出台三胎政策。2021年7月國務院發布《關於優化生育政策促進人口長期均衡發展的決定》,實施一對夫妻可以生育三個子女政策及配套支持措施。2021年8月,人口與計劃生育法修訂,從立法方面積極實施生育支持措施。中國目前生二胎、三胎的主力生育人群爲70後、80後,但由於這代人已錯過最佳生育年齡,受不孕症困擾的概率較大,輔助生殖服務需求有望釋放。

其次逐步將輔助生殖適宜技術納入醫保。2022 年7月《關於進一步完善和落實積極生育支持措施的指導意見》出台,明確提出“指導地方綜合考慮醫保(含生育保險)基金可承受能力、相關技術規範性等因素,逐步將適宜的分娩鎮痛和輔助生殖技術項目按程序納入基金支付範圍”。2022年2月,北京曾計劃將16項輔助生殖技術納入醫保甲類報銷,隨後又宣布暫緩實施。 此外,浙江江蘇、湖南等地曾表示將積極推動輔助生殖納入醫保。

地方政策先行探索,普惠型商業保險支持“輔助生殖”報銷。湖北鹹寧、荊門落實三孩生育的配套措施中分別對女方年滿35周歲、確需實施輔助生殖技術生育的家庭,在市內具有輔助生殖資質醫療機構开展輔助生殖技術治療的費用,按每戶累計不超過1萬元的標准報銷。浙江省杭州市商業補充醫療保險“西湖益聯保”新增輔助生育相關項目,包括胚胎培養和胚胎移植兩項“試管嬰兒”項目,每年最高可報銷3000元。

當前輔助生殖滲透率不足8%,未來醫保政策在更大範圍的落地有望刺激行業以更快的速度增長。

輔助生殖牌照陸續擴張,錦欣生殖面臨競爭加劇

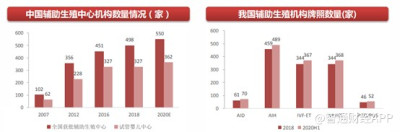

競爭格局方面,中國輔助生殖服務市場主要由公立醫療機構組成,包括山東大學附屬生殖醫院、北京大學第三醫院及上海交通大學醫學院附屬第九人民醫院。少數民營醫療機構包括國有輔助生殖服務機構中信湘雅生殖與遺傳專科醫院及錦欣生殖網絡。就IVF取周期而言,中國輔助生殖服務市場相對分散,2018年,前10名和20名提供者分別佔市場份額的26%和36%。

由於我國輔助生殖服務市場受嚴格監管,三代及3000周期以上的民營牌照稀缺。我國輔助生殖機構牌照按照每300萬人口設置1個機構,相比美國市場,我國輔助生殖市場政策壁壘嚴格,牌照審批標准嚴格、流程長,對患者身體要求較高。截止至2020年6月末,我國批准开展人類輔助生殖技術的醫療機構共523家,人類精子庫的醫療機構共27家,以公立醫院爲主,民營醫院附屬或民營資本注入的機構僅有42家,佔比不足10%。能夠做5000IVF取周期的只有23家,其中民營牌照僅有2家,成都西囡和中信湘雅。

牌照的稀缺性,令當前的輔助生殖行業准入門檻提升,不過2021年1月國家衛健委頒布《人類輔助生殖技術應用規劃指導原則(2021 版)》,要求各省衛健委根據其提供的方案規劃 2021-2025 年具體开展輔助生殖技術的機構數量。隨着牌照的擴張,輔助生殖行業的准入門檻將大大降低。

牌照不再稀缺後,輔助生殖行業擴張的痛點在於解決醫生的培養。IVF的成功率主要取決於醫生、胚胎師的經驗和技術。民營醫院對於優秀輔助生殖專家醫生的吸引力在於:1)大體量臨牀醫療服務平台,讓年輕醫生加入後有寶貴的臨牀實踐機會;2)好的職業發展路徑,給予優秀醫生更多的職業晉升機會;3)醫生合夥人制度通過股權實現對於名醫的綁定。

從上述條件來看,輔助生殖民營醫院的擴張邏輯基本上與民營牙科、眼科類似,醫院的口碑與優秀醫生深度綁定。

從盈利能力角度來看,牙科、眼科、輔助生殖等賽道龍頭企業具有醫生、品牌、技術壁壘,具有較好的競爭格局,在成熟門店的淨利潤率上通常更高。擴張能力方面,盡管輔助生殖行業對設備依賴程度也較高,但要擴張依舊受限於醫生,因此其擴張能力弱於眼科及體檢中心。

由於目前輔助生殖尚未完全納入醫保,因此對於醫保的依賴程度極低。不過隨着後續醫保範圍的逐步擴大,輔助生殖對醫保的依賴程度將大大提升,並且在生育率低的情況下,不排除將輔助生殖技術納入集採範圍。

也就是說,盡管錦欣生殖目前是國內最大的民營輔助生殖機構,但是後續牌照放开後,行業准入壁壘下降,公司將面臨更多的競爭者。於此同時,其擴張的邏輯目前仍在於並購,並購的好處在於快速擴張,但快速擴張的同時也爲公司帶來商譽問題;自建的難點在於解決培養優秀醫生,而輔助生殖醫生培養時間長難度大,擴張慢。除此之外,輔助生殖技術已陸續納入醫保範圍,生孩子“貴”也是輔助生殖技術的一大難題,若後續納入醫保範圍後,爲提升生育水平,輔助生殖技術亦有可能被納入集採範圍,屆時將面臨價格下降的問題。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:輔助生殖市場迎黃金發展期,增收不增利的錦欣生殖(01951)未來何尋?

地址:https://www.breakthing.com/post/96661.html