來源 | 東哥解讀電商

作者 | 金珊

亞馬遜的業績還在渡劫。

近日美國幾大科技巨頭微軟、谷歌、META陸續發布財報,業績基本不及預期,悲觀情緒蔓延整個美股,亞馬遜也未能幸免。亞馬遜2022年三季度營收1271億美元,同比增長15%,低於市場預期的1276億美元;淨利潤29億美元,略高於市場預期22.5億美元。

受業績影響亞馬遜當日盤後股價甚至一度下跌21%。10月28日最終收盤價爲103.41美元。市值蒸發超萬億人民幣,亞馬遜股價基本一夜回到了疫情开始的2020年。

亞馬遜究竟怎么了?

拐點未至,亞馬遜業績還在歷劫

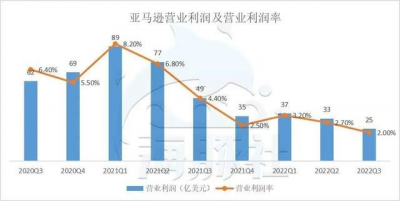

被犧牲的淨利潤、不及預期的增長。

三季度被認爲是亞馬遜走出陰霾的關鍵,畢竟上半年的營收增速僅有個位數,市場對消費的信心寄托在下半年。亞馬遜營收1271億美元,增速如愿回升到15%。特別在不考慮匯率影響下,同比增速達到了19%。今年以來美元價格持續走高,主要給國際業務、換算成美元的營收變少。北美市場更是達到了20%的增速。

整體來看亞馬遜雖不及市場預期,但業績尚可,也符合亞馬遜高管的預測。市場仍然不愿意买單的原因在於驅動營收的因素和四季度的指引。

第一,營收部分是受Prime Day大促加持。今年Prime Day在三季度舉行,去年的舉辦日期是二季度,時間不同導致去年的營收基數本身就是偏低的。亞馬遜首席財務官Brian Olsavsky也表示,我們在 7 月慶祝了第八個 Prime Day,這爲我們第三季度的同比銷售增長率貢獻了大約 400 個基點(4%)。

第二,爲了維持業績增長,亞馬遜的營業利潤幾乎減半,這並不是一個好徵兆。只看淨利潤指標並不明顯,今年三季度的營收爲28.7億美元,同比下滑了9%。但這其中包括 11 億美元的稅前估值收益,是投資電動汽車Rivian帶來的,和主營業務沒有關系。

回到主營業務層面上,亞馬遜三季度營業利潤絕對值下滑48%,幾乎腰斬。營業利潤率僅爲2%,近年來最低。影響最大有兩項支出,研發費用同比上漲36%,營銷費用同比上漲38%。強勢的美元會影響絕對值,但很難影響到百分比。美元升值,國際市場的營收換算成美元的絕對值少了,成本費用的絕對值也同樣在減少。2%營業利潤率說明亞馬遜在面對當下的經濟環境和競爭對手時力不從心,稍顯頹勢。

更令市場擔憂的是,四季度指引完全爆雷。財報顯示,四季度營收在1400億美元至1480億美元之間,同比增長僅2%至8%,指引已經考慮了匯率帶來的4.6%的不利影響。營業利潤預計在0至40億美元之間,表明低利潤率還在持續。

這意味着什么?海豚智庫按照美元價格和去年相比上漲16%、雲業務依然保持三季度同樣增速的情況進行估算,亞馬遜四季度北美市場的同比增速約在1.1%到9.0%之間。要知道四季度是電商旺季,不僅有黑五促銷,亞馬遜還首次嘗試了會員早享日(也被稱作Prime Day2.0),下半年三次大促也根本帶不起來消費疲軟的零售大盤。這也意味着市場期待的三季度復蘇還沒有真正帶來,北美營收增長可能有很大部分是物價的上升帶來的,消費信心依然不足。

四季度營收指引爲什么如此低?亞馬遜面臨什么?

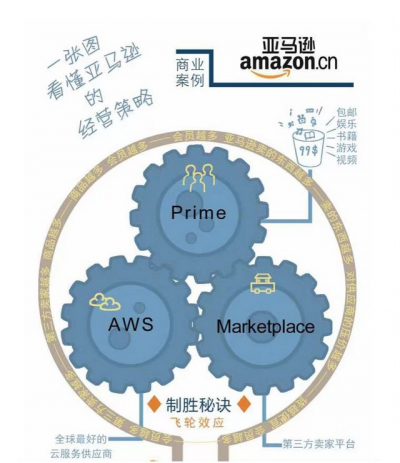

“飛輪”的流量端Prime會員

亞馬遜創始人貝索斯曾提出著名的“飛輪效應”,一個公司各個業務板塊之間相互有機的推動,就像咬合的齒輪,一個齒輪的轉動會帶動整個業務齒輪飛速轉動。Prime會員、第三方賣家和AWS雲業務就是亞馬遜的三大齒輪,Prime會員就是亞馬遜的核心流量端。

圖片來源:網絡

數量規模停滯,漲價抵擋了潛在用戶。代表會員的訂閱服務部分,同比增速爲9%,近幾個季度最低。此前亞馬遜爲應對通貨膨脹和運費上漲對會員費進行了大規模的上調。Prime會員享有免運費和內容觀看等多種權益,幾乎覆蓋了美國四分之三的家庭,粘性很大。漲價不會影響核心用戶,但會流失潛在用戶,第三方數據顯示亞馬遜會員規模首次停滯。

會員消費力下滑。經濟不景氣,Prime會員买不動了。據EMarketer的數據顯示,今年的Prime Day全球銷售額爲125億美元,同比增長8%左右,而往年的增速都在40%以上。特別是今年沃爾瑪對標亞馬遜同樣舉辦會員日促銷,時間在Prime會員節日之前,有一部分分流作用。沃爾瑪的優勢品類在日用百貨,在消費降級下是必需品。

被爭奪的第三方賣家

亞馬遜不再唯一有吸引力的平台,賣家在積極布局新渠道。

三季度包含傭金和履約費用的第三方賣家收入286.7億美元,同比增長18%;廣告服務(傭金)95.5億美元,同比增長25%;會員大促改善了市場,亞馬遜來自第三方賣家的收入增速環比得到明顯的提升。

對於亞馬遜而言,會員越多,賣的東西越多,對供應商壓價越多;價格越便宜,反過來吸引會員越多。但第三方賣家並不是這么想的,壓價意味着利潤率降低。亞馬遜廣告業務的強勢增長,也意味着賣家之間的競爭逐漸激烈。特別是在經濟環境不好的情況下,控制成本費用成爲必選項。

對中小賣家而言,獨立站花費很高、需要自己考慮運營,並不適合,亞馬遜的各項設施相對完善,還是主要的渠道。一些品牌和大賣家會加速對獨立站的布局,拓寬渠道。從TikTok、META上买流量,轉化成交。這一趨勢在賣家封號事件後陸續加強,賣家意識到,要逐漸把掌控權放在自己手中而不是平台。SHEIN和PatPat也顯示出獨立站未來發展的可能性。

亞馬遜的經營現金流已經連續5個季度下滑,自由現金流從原來的淨流入,到目前連續4個季度淨流出。這兩項指標一直反映的是亞馬遜在產業鏈的強勢地位已經松動。在“飛輪”的商家端亞馬遜受到了衝擊。

AWS雲業務無法再讓亞馬遜躺平

AWS雲業務是近年來亞馬遜持續高速增長的業務,支撐着亞馬遜的一半估值,也是爲整個業務創造利潤的關鍵齒輪。

今年亞馬遜把全年的資本支出重點從物流轉向了雲業務。但此前,亞馬遜官方承認已經凍結了雲業務的招聘,稱業務有不同的發展階段,對應不同的招聘需求。市場普遍認爲這是雲業務也受到了衝擊。財報也顯示三季度AWS雲業務增速爲28%,不及從前,淨利潤率也下滑到26.3%。雲業務還能帶亞馬遜回到估值巔峰嗎?

微軟的差異化競爭。亞馬遜的雲服務在前期的低價策略下已經佔據了市場優勢,但在目前市場的需求點已經出現了變化。客戶不再滿足基礎服務,逐漸向更高階的SaaS邁進。微軟Azure一直被認爲是AWS雲的有利競爭對手,並且在逐漸縮小和亞馬遜之間的差距。亞馬遜在全球雲市場佔比最高,但主要提供的是IaaS(基礎設施服務)和PaaS(平台即服務),在SaaS(軟件即服務)的規模很小。IaaS是基礎,可以提供低價獲客的功能,能滿足企業降低成本的需求。PaaS和SaaS可以爲則能提供變現增值服務,爲企業創造更多收入,粘性更大,還可以反向帶動底層IaaS服務的銷量。SaaS產品更高階,但是需要完善的軟件开發能力,在這方面是微軟所擅長的。

AWS雲客戶的結構目前抗風險性較弱。AWS雲服務的客戶更多偏向中小型企業,大環境下抵抗風險的能力較弱,可能會對亞馬遜雲的營收產生影響。對比亞馬遜雲、微軟雲和谷歌雲可以發現,亞馬遜雲大客戶中,互聯網行業佔比更多,包括社交媒體META和Instagram、奈飛等等。流量紅利流失下,廣告業績不如從前,這些公司對成本費用控制尤爲強烈,對雲業務的支出也會有所收縮。

面臨市場的不確定性,客戶正在削減預算並努力在短期內降低支出,今年全球IT支出增速預測爲4%,和去年的10.2%相比明顯下降。各大雲廠商的收入都有所下滑,AWS無法再讓亞馬遜躺平。

在美國宏觀經濟疲軟和強勢美元的影響下,亞馬遜很難獨善其身,估值有所下滑。高通脹下成本費用上漲,依托流量增長、賣家入駐從而實現低價的“飛輪”很難轉動。亞馬遜需要先度過衰退的經濟周期。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高通脹下,亞馬遜的“飛輪”轉不動了?

地址:https://www.breakthing.com/post/26501.html