大家好,我是長橋海豚君!

北京時間3月21日早港股午盤前,安踏(2020.HK)發布了2022年全年業績。由於安踏在今年一月份和去年十月份已經公布過2022年三、四季度的運營表現,因此,市場對於總收入的預期還是把握的比較准。與李寧截然不同的是,公司在穩住增長,控制庫存的情況下,還牢牢的穩住了毛利率!

要點如下:

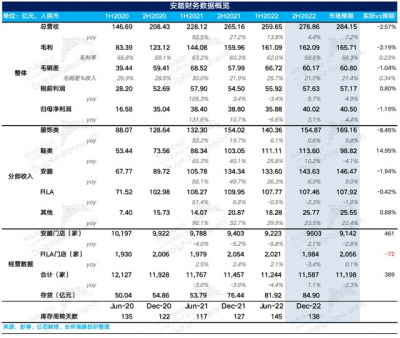

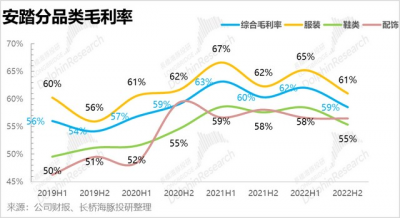

1.毛利率&毛銷差:與市場預期以及前一年同比幾乎變化不大。雖然成本的波動以及线下門店經營受阻對毛利率造成一定的負面影響,但是公司還是通過DTC轉型結構性的穩住了毛利率,起到定海神針作用。

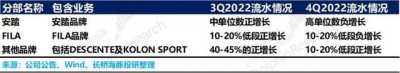

2.收入表現:因爲早期運營公告中已經披露過流水表現。所以和市場預期非常接近。

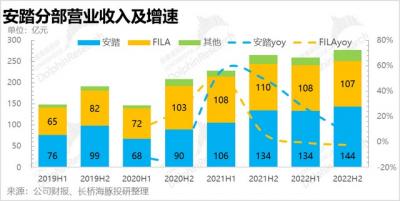

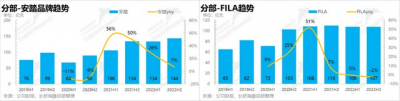

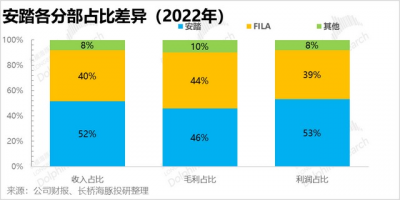

分部來看,安踏品牌依舊起到了中流砥柱的作用,穩住了增長趨勢,並且保持高質量的佔比提升(毛利率持平)。FILA的增長略顯疲態,同時伴隨着毛利率有輕微下滑(下半年下降5pct)。分品類看與李寧比較類似,鞋類大大超過市場預期。

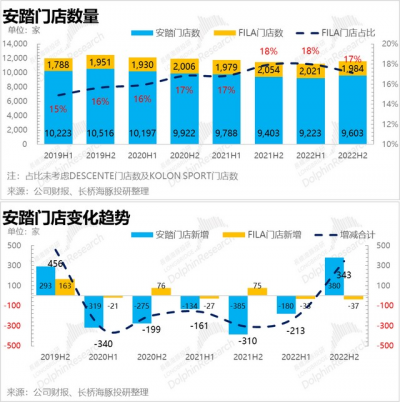

3.門店拓張:超過市場預期,與往期的門店淨減少不同,去年下半年是安踏疫情以來首次出現門店淨增加的情況,其中主要是安踏品牌門店的貢獻(FILA爲淨減)。從安踏品牌和FILA品牌過去三年的表現情況來看,控制FILA、加強安踏品牌的拓展力度,無疑是比較明智的做法。

從安踏和李寧都是在去年下半年進行了門店擴張的角度來看,以及安踏對於2023年門店的目標數量來看(安踏品牌超過一萬家,淨新增400家+,FILA穩定在1900-2000家),頭部品牌對於未來行業的復蘇情況基本是保持躍躍欲試的態度。

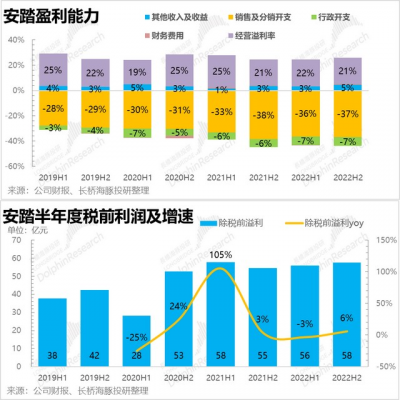

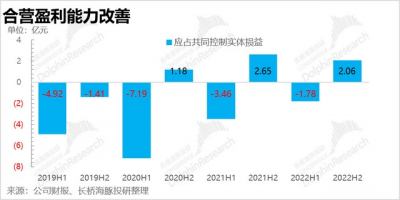

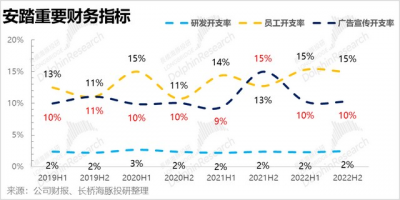

4.費用情況:在毛利率維穩的基礎上,費用更是進行了比較嚴格的控制。除了員工开支等不太好調整的項目,廣告开支等變化都比較明顯。把毛利率維穩的貢獻幾乎全部傳導到了利潤端。並且還由於合營公司的盈利能力开始改善,使得公司整體淨利潤更上一層(歸母淨利潤變化趨勢不及淨利潤)。

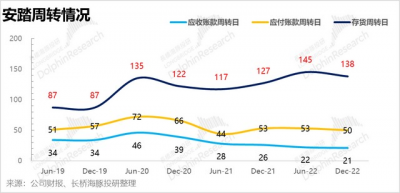

5.庫存情況:很難想象,安踏如何在行業逆風的時候,不但穩住了收入和毛利率,同時還控制住了庫存,存貨絕對值僅提升3億。結合行業的趨勢來看,海豚君認爲,安踏可能是將一部分庫存壓力基礎給到了經銷商。

海豚君整體觀點:

整體來看,安踏體育下半年的經營表現中最令人驚喜的就是毛利率的維穩(尤其是在隔壁老李毛銷差降幅較大對比之下)。收入上雖然馬馬虎虎,但是因爲之前已經給市場打過預防針了,所以市場反映還算是認可。

而且這種穩健能力,體現在了報表的每一個細節,幾乎所有的項目都有一定程度的優化,不光依賴毛利率的穩定,費用的控制以及合營公司的經營改善方面,都在一點一滴的爲集團整體利潤做正面貢獻。

對於庫存,海豚君還是保持一定的謹慎態度。報表上雖然體現出公司存貨有較好的控制,但是四季度的流水下滑,以及行業整體低迷的狀態,海豚君認爲,報表光鮮的後面可能隱藏着風險。極大的可能性是公司把庫存壓力給到了渠道(經銷商),而這樣的行爲無疑是給未來埋雷。關於庫存的具體情況,我們會通過後續的電話會繼續了解。

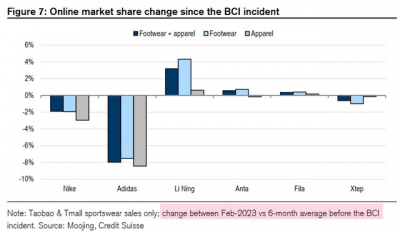

綜合來看,國產品牌市佔率提升的趨勢並沒有因爲行業的低迷而停止腳步。相反,變化日益明顯。而從市佔率變化幅度的表現來看,股價經過充分調整的李寧,海豚君認爲具有更佳的機會。

以下爲財報詳細解讀:

一、收入保住,毛利率扛打

全年收入達到537億元,和市場預期基本一致。主要基於兩個方面,一方面是之前公司已經在去年十月份和今年一月份公布過2022年三、四季度的運營表現。另一方面是,從李寧等同行公司,以及行業整體的表現來看,基本上不會對下半年的業績抱有特別高的市場預期。所以本次收入增長和市場預期比較還算過得去。

邊際上看,去年下半年公司收入還能保持4%的增長,在流水不佳(尤其是四季度比較慘淡)的背景下,實在是太不容易了。其實半年度收入增速逐期下滑,基本上每一家運動品牌都是同樣的走勢。安踏的基數比較大,這樣的業績表現還是體現了公司比較穩健的風格。

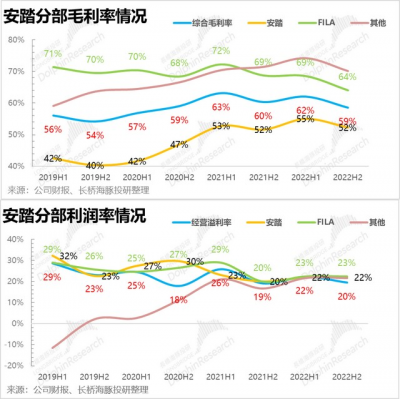

之前李寧的深度報告中我們提到過,由於運動品牌公司在產業鏈內的位置比較好,一般來講,毛利率會比較高。過去安踏常年穩定在60%以上(因爲FILA有70%左右的毛利率,結構性提升公司綜合毛利率),李寧也能保持在50%。並且,毛利率的波動性不會特別大。

可是最近兩年生意不好做,各家企業都在面臨去庫存的壓力。去年线下門店的營業時間也大大受限。所以本次財報季中李寧的收入雖然接近市場預期,但是毛銷差有些大跌眼鏡,主要是以爲折扣率的加深進而影響了毛利率的下滑。

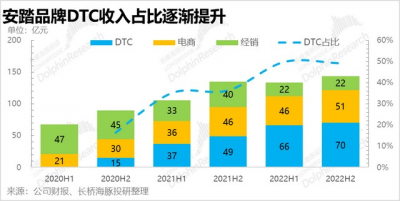

而本期安踏並未出現同樣的情況!毛利率和淨利率基本上與上一年同期保持一致,僅僅是輕微的跌幅(下滑1pct左右,相比之下李寧毛銷差下降約7pct)。同樣的,安踏也面對了原材料上漲的問題。不過安踏近幾年持續在做DTC轉型,使得安踏品牌的直營佔比逐漸提升,並進而提升該分部(安踏品牌)的毛利率。因此,對公司綜合毛利率都是正面貢獻(詳細放在後文分析)。

所以,在銷售費用得到一定控制的背景下,毛銷差以及淨利潤這一塊算是保住了。過去兩個財報周期,安踏的毛銷差都是呈現負增長狀態,公司成長到一定的體量,面對市場環境不好,偶爾短時間的小個位數負增長也可以理解。不過前年下半年的基數並不算太低,有58億元,公司能夠維持,在費用的控制上還是花了一定心思的。

之前的深度報告《李寧的“周期劫”還要熬多久?》中海豚君對比過,在上一輪庫存周期的去化過程中,安踏的壓力還是挺大的,不過公司此前在電話會議中也交流過,爲了保持品牌的調性,公司並不會盲目的進行打折。從本次毛利率的變化情況來看,公司的說法和做法基本一致。在折扣力度有一定控制的情況下,公司存貨增長的幅度卻不是特別明顯。

考慮到行業其他公司基本都是加深折扣、毛利率下滑同時還伴隨庫存上升的情況,再疊加去年四季度线下悽慘的客流。海豚君認爲,行業的整體表現和安踏有一些矛盾,極有可能的情況是,安踏加大了經銷商的庫存,而這一塊現在並不會體現在公司的報表中,但是給到了終端銷售一定的壓力。如果下半年行業依舊不景氣,這一塊壓力則會在未來的銷售當中回補。

二、DTC起主要貢獻

2.1分部表現與預期無差

從分部情況來看,安踏的表現和市場預期也比較一致(安踏品牌和FILA都復合市場預期)。最近幾年,安踏和FILA兩個品牌的佔比在集團中漸漸走出了一個平分秋色的狀態。主要是FILA最近幾年的增長略微顯露出疲態,而安踏品牌在較大基數的背景下依舊扛住了增長,成爲中流砥柱。

尤其是去年下半年,通過電商以及國內持續做DTC模式轉型有正面貢獻,使得安踏品牌還能有個位數的增長。公司自從20年做DTC以來佔比提升的很快,很快就達到50%。這樣做的優勢優勢在於可以更有利的管理渠道,保持增長的穩定性,但是同時也將背負着更多的存貨。

而FILA由於終端零售的負面影響,即使是在電商這一塊有一些彌補,但整體還是呈現下滑趨勢。

2.2盈利能力:FILA走弱,安踏品牌持平

在盈利質量上,安踏品牌和FILA也漸漸走出分歧。

由於直營和加盟模式的差異(FILA爲直營,安踏品牌一半直營,一半加盟),以及品牌的定位和價格帶差異,FILA和安踏品牌的毛利率一直保持一定的差距。FILA過去常年保持在70%以上,而安踏品牌基本上是在40%左右。

但是過去三年,伴隨着安踏品牌在進行DTC模式轉型,因而該分部的毛利率支部提升至50%以上(20年以後變化非常明顯)。

而同時期,因爲國內外的宏觀環境發生變化,FILA的終端銷售還是面臨了比較大的壓力,庫存情況非常突出,流水的表現也略微遜色與安踏品牌(以及國內其他中高端同行)。公司在折扣率方面給與了一定的讓步,使得毛利率下滑到目前的64%。

不過在利潤率方面,雖然安踏品牌的毛利率要第一個檔次,但是由於其依舊還有一定比例的批發(經銷商)業務,安踏品牌的費用率(主要是銷售費用)相對來說要低很多。所以在經營利潤率方面,FILA和安踏品牌沒有明顯的差距。

在了解完過去幾年FILA品牌和安踏品牌的不同表現之後,相信大家能夠體會,爲什么安踏品牌的門店,經過幾年的精簡之後,會呈現重新拓張的趨勢。而FILA在整體門店的數量佔比最近卻徘徊不前(佔比未考慮DESCENTE門店數及KOLON SPORT門店數),略微下降到17%,對比以前幾年FILA开店是增長的主力。

並且去年下半年,是安踏從疫情以來,首次門店有淨增加的情況。聯想到李寧也是去年下半年大力拓展門店,說明頭部公司對於市佔率的搶奪態度非常一致。經過2-3年的不斷淘洗,大家在行業隱約有些起色的時候,都沒有闲着,而是試圖大幹一把(從比率上看李寧更爲激進)。

對於今年的規劃,安踏還是保持了該趨勢。FILA繼續維穩,保持在1900-2000家。而安踏品牌計劃重新上一萬家,其中安踏和童裝均有約200家的門店新增目標。

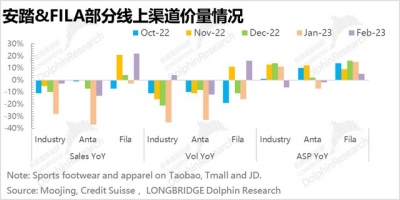

2.4價升量跌

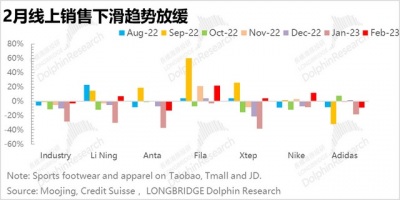

與李寧的情況比較類似的是,安踏集團當中,不管是FILA還是安踏品牌也都是呈現價跌量升的狀態。根據线上銷售數據(淘寶、天貓和京東),去年四季度至今,不管是行業還是公司(包括李寧)銷量基本上是下滑的狀態,只有李寧和FILA在今年二季度稍微反轉了一些,銷售額主要是來源於ASP提升進行支撐。

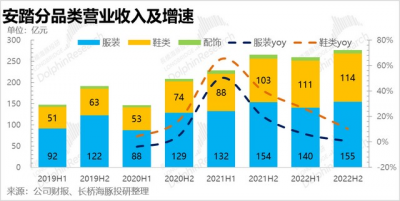

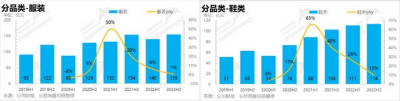

三、鞋更好賣

分品類看卻是和市場預期完全不一致。

和李寧比較相似,安踏也是鞋類的增速更佳,並且上一年同期並不是一個小基數,安踏的鞋類產品已經連續三期站穩了100億以上的位置(市場預期去年下半年爲98億),基本上確定了安踏整體能保持一定增長的大方向。

服裝類下半年安踏幾乎是沒有增長,僅爲1%,雖然和市場預期有比較大的偏差(市場預期170億,增速要求較高,差異太大可不必理會),但是在去年的環境下,沒有做出負增長已經是非常理想的狀態了,尤其是同時期毛利率尚在可控的範圍之內。服裝類的毛利率僅有1pct的下滑,鞋類毛利率的下滑爲3pct。

四、行業能起來嗎?

之前李寧的財報點評《生死勿論,背水一战?》我們提到過,行業去年過得十分艱難,國內運動服飾行業零售額同比增長僅爲2%。而今年1-2月社零數據中,貌似有一些萌芽的狀態(並且是基於前一年同期冬奧會的高基數背景下)。而從线上最新的監測數據來看,各品牌似乎是有一些緩和(李寧和FILA),行業的下滑趨勢也在放緩。

另外和一月份相比不同的是,李寧的市佔率提升趨勢愈發明顯(海豚君更看好李寧的原因),FILA和安踏的表現略微遜色一些,Nike和阿迪是實打實的在倒退。

五、庫存去哪了?

上期我們講到過,前期的庫存李寧的壓力稍微小一些。安踏這邊還是有比較沉重的包袱。而令海豚君比較驚喜的是,安踏居然在毛銷差幾乎沒有變化的背景下,庫存變化並不是很明顯(隔壁老李既加大了折扣率同時庫存也在提升)。

結合行業過去半年的趨勢,在終端面臨較大壓力的背景下,要么就是加大折扣盡可能提高周轉(將會犧牲毛利),要么就是維持調性等待行業出現轉機(維持毛利,被動累計庫存),很難做到兩方面俱佳。李寧是兩塊都沒顧上,毛利率也掉了,庫存也增加了,雖然增加的不多。

海豚君以爲,安踏可能是把一部分庫存壓力繼續甩給經銷商了。如果未來行業依舊在困境中掙扎,這樣的做法將會雪上加霜。所以針對本期的部分數據還不宜高興的太早。

六、成本&費用

毛利率我們前文分析過,由於DTC的提升使得綜合毛利率穩住,這裏我們不再贅述。除了成本方面的努力以外,公司在費用控制上面也竭盡所能,主要是廣告开支上面有比較明顯的控制。

總的來看,安踏本次的成績單還是令人滿意。從基本盤的角度上講,擴張比較有序,也符合行業趨勢,並且市場份額提升趨勢還是比較明顯。但是目前尚不能做結論的是,本期對於毛利率和庫存的變化趨勢上和行業有一些矛盾,未來變化趨勢還有待觀察。

此處結束

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:安踏完美交卷?小心潛藏的“暗礁”

地址:https://www.breakthing.com/post/48927.html