環境變了,騰訊沒變,這就是問題核心所在。

來源 | 表外表裏作者 | 張冉冉 赫晉一 出品 | 投資人說

「WISH CHINA 尋找2022中國新能源先鋒力量榜單」評選正式啓動。點擊海報,了解活動詳情↓↓

“17年伊始,持有騰訊快5年,還是負收益,說看走眼了吧,利潤確實增長了;說持有時間短吧,都快5年了還要怎么長。”

一位價值投資者,在雪球上吐槽道。一聲哀鳴,應者不絕。國產價投們也紛紛表達着困惑與憤懣。

某種角度來說,他們吐槽,多少是有道理的。

畢竟,在這五年中,騰訊的利潤漲了3倍;各條業務线競爭力也依舊是top3級別的;社交護城河寬闊到,拿着望遠鏡仍然看不到對手。

可市場的反饋,確實零漲幅。

都說一家好公司是值得長期持有的,但持有騰訊5年卻不賺錢,多少讓人難以接受。

簡單歸因,肯定是估值貴了啊。

但這樣膚淺的解釋,並不足以讓人信服。

基於此,媒體深度還原這兩個時間點的情況,做了一些分析,有以下三個啓示:

1、產品周期驅動下的高景氣,要警惕周期持續性

2、技術迭代導致的業務變遷,需要預判競爭走勢

3、對宏觀和監管高敏度業務,需定期做坐標系體檢

01

產品周期驅動下的高景氣 要警惕周期持續性

6月下旬,騰訊开始了今年的第三輪裁員,優化的重點包括IEG(互動娛樂事業群)部門,據相關員工披露:

好一點的部門,裁員幅度約20%~30%,一些小部門整體裁撤。

對此,有員工忍不住問道:“明明遊戲收入還是很高,爲什么要裁員降薪呢?”

是呀,從2017年至今,騰訊遊戲業務的毛利佔比一直在50%以上,怎么就到了大幅裁員的地步了?

我們來看一組數據對比:

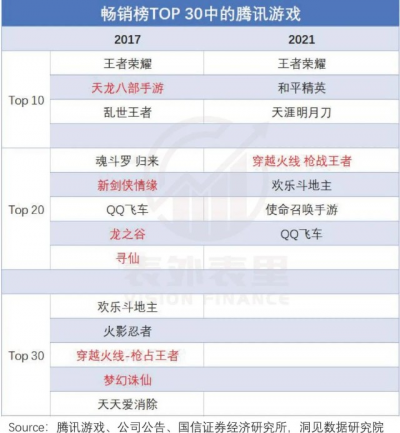

2017年,遊戲暢銷榜TOP30,騰訊不僅佔據13個席位,且自研或代理的新遊,基本都排在前列。

2021年,遊戲暢銷榜TOP30,騰訊只佔7個,且撐場面的基本還是2017年的老產品,新面孔只有《天涯明月刀》。

注:紅色字體爲端轉手遊戲

注:紅色字體爲端轉手遊戲

業務景氣度懸殊巨大,反饋在數據上就是,2017年,騰訊遊戲收入增速達38%;反觀2022Q1,遊戲收入增速爲零。

也就是說,如今騰訊遊戲整體處於“陣痛期”,各部門的日子怎么可能不受影響。

那么新的問題來了,爲何僅5年時間,騰訊遊戲就徹底變天了?其實問題在2017年就埋下了。

回看2017年的遊戲行業,尚處於一邊倒的賣家市場,用戶對遊戲的審美沒有現在這么高,基本上是被廠商牽着鼻子走。

而騰訊手握微信、QQ、應用寶等流量入口,在發行領域一騎絕塵,成了最大贏家。

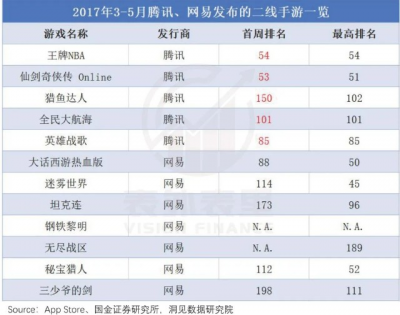

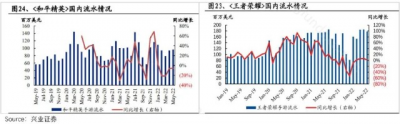

如下圖,當時騰訊新遊,不管是口碑產品還是質量一般的二线作品,騰訊都有本事一开始就把它送到暢銷榜前列。這樣一來,即使生命周期偏短,帶來的收益也不差。

相比之下,網易的遊戲通常首周排名很低,之後表現好的,才會慢慢爬坡。

值得注意的是,在前文的遊戲暢銷榜TOP30中可以看到,騰訊的13款產品中,有6款都是端遊手遊化的“換皮”遊戲。

之所以會這樣的原因在於,擁有端遊IP的產品,其本身就有影響力和用戶基數,再疊加騰訊的流量資源,能夠快速出圈。如《天龍八部手遊》很快至暢銷榜第2,並且穩定停留在前列。

但盡管發展勢頭大好,2017年左右遊戲市場已漸現變天苗頭:

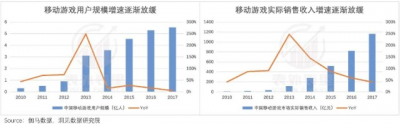

隨着移動遊戲用戶規模趨於飽和,以及整體的銷售收入增速逐漸放緩,手遊從增量競爭轉爲存量競爭。

競爭飽和,遊戲選擇權回到玩家手中,“渠道爲王”逐漸向“產品爲王”轉移。

2021年中國移動遊戲行業开放合作大會呼籲:內容建設爲魂。

米哈遊的《原神》等遊戲繞過騰訊等渠道進行宣發,同樣拿下市場。

種種跡象都表明了“內容爲王”的大趨勢。但相較於渠道優勢,騰訊的研發優勢並不明顯。

而且新局勢下,騰訊面臨更嚴峻的渠道競爭。

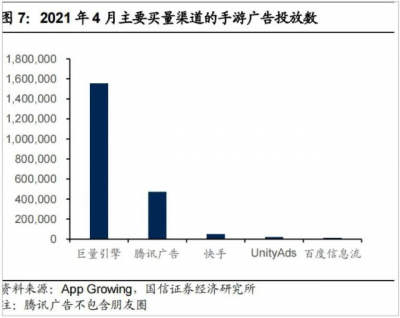

如下圖,抖快等买量渠道和B站、TapTap等垂類渠道的崛起,在一定程度上弱化了騰訊遊戲的渠道優勢。

另一方面,經過近十年的“端轉手”時代,經典端遊IP开發帶來的高確定性紅利也即將殆盡。

最終的結果是上述那樣,2021年還在喫2017年的遊戲老本。而這些老遊戲眼看也要“啃不動”了。

如下圖,頭部《王者榮耀》和《和平精英》的生命周期,已走向後半段,雖然流水依然可觀,但增長性已然停滯,只是維穩。

可新遊戲卻續接無望:2022Q1最新發布的5款遊戲,除了《重返帝國》略受關注外,其他幾款排名均在暢銷榜百名开外。

遊戲行業變天,騰訊遊戲業務成功的局限條件一定程度被消解,產品周期從強走弱,業務的景氣度面臨挑战。

02

技術迭代導致的業務變遷 需要預判競爭走勢

“騰訊最強悍的就是,自己的歷史自己書寫。希望能夠把平台的能力,通過廣告的形式賦能於廣告主。”

這是2017年新上任騰訊廣告主席的劉勝義,對廣告業務前景的展望。

話說得很鼓舞人心,畢竟那一年,騰訊的廣告業務收入同比增長49%。

但近兩年,“誠意”似乎不管用了。

可以看到,2022Q1騰訊的廣告業務同比負增長18%,在一衆互聯網企業中,基本是最差勁的。

那么,究竟哪裏出了問題呢?

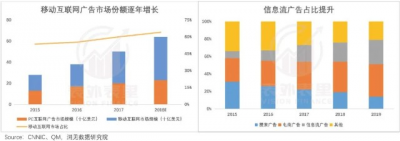

可以看到,2017年前後,正值4G網絡高速滲透期,隨着智能手機普及开來,廣告的重心也從傳統PC端向移動端轉移。易觀數據顯示,2016年移動端廣告增長就超過了PC端。

紅利釋放下,業內相繼开始對信息流廣告的布局,信息流廣告進入高速發展階段。

此時,騰訊“新官上任”對旗下媒體業務進行改革的重點,是推動社交廣告業務。

“在美國廣告生態當中,社交類廣告在整體互聯網廣告中佔比是20%。在中國,目前社交類廣告佔互聯網廣告比例只有8%-9%左右。”劉勝義說道。

而借助自身的龐大用戶基礎、人工智能技術及數據分析能力,朋友圈和公衆號的廣告精准投放效果“卓越”:

朋友圈首批信息流廣告中,寶馬中國等高端品牌廣告,定向推送的是一二线城市买得起iPhone的“土豪”人群;多數“絲”用戶收到的,則是vivo智能手機和可口可樂投放的廣告。

精准定位,高廣告ROI回報,這正迎合了廣告主品效銷合一的訴求,騰訊借此調高了廣告報價。

據2017Q2電話會議:廣告業務收入增長主要是因爲廣告定位技術的大幅提升,這使得我們可以上調廣告報價。

也就是說,2017年騰訊借助其技術優勢,搭上了信息流廣告爆發,行業迭代的東風,實現了高速增長。

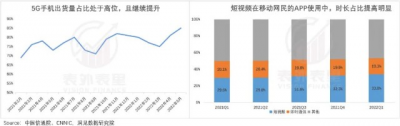

事實上,當下處於新的迭代機遇期:

2021年开始,5G滲透率持續高增長,高速網絡和智能設備的發展與普及,催化了視頻內容的增長勢頭。

以抖音、快手爲代表的短視頻平台快速興起,它們基於個性化推送的內容分發模式,聚集了巨大流量,並將用戶長時間留在了App內。

短視頻更直觀和動態的展示,使得種草更容易,廣告的轉化效率也相對更高,廣告主自然將更多的廣告預算撥向了短視頻。

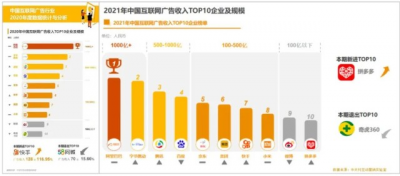

在本輪迭代中,字節取代騰訊,喫到了最大紅利,2021年廣告收入升級進入“千億俱樂部”。

而競爭失敗的騰訊,不是不努力:

2013年推出微視开始,前後推出短視頻產品多達17種,爲扶植產品成長,不乏強大流量支持、百億資源激勵和小馬哥站台。

然而種種嘗試,沒能跑出一匹千裏馬。

直到2020年推出視頻號,被寄厚望於補足短視頻的缺口,战略地位不斷提升。

甚至,2022Q1電話會議上,在分析師詢問“廣告業務不佳的情況,何時恢復正常水平”時,管理層回答的解決方法裏,就有“視頻號商業化”這一項。

但視頻號的DAU也超過了5億,可廣告方面的商業化卻還未开始,且什么時候开始並不確定。

03

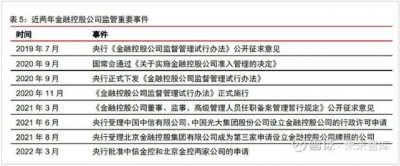

對宏觀和監管高敏感度業務 需定期做坐標系體驗 與上述業務相比,騰訊金融科技業務受到的監管風險尤爲突出,且限制一直都在:

2017年,央行發布《關於實施支付機構客戶備付金集中存管有關事項的通知》稱,支付機構按比例交存備付金,備付金集中存管以後將不再產生利息,這導致騰訊損失了來自備付金的利息收入。

2020年,螞蟻集團爆出上市被擱置後,金融科技行業監管一步步收緊。

不過,監管雖一直都有,但這兩次帶來的影響卻不一樣:

2017年來說,監管環境仍然相對寬松,行業的業務規模增長存在很大空間,賽道玩家的矛盾不是監管,而是競爭。

騰訊2017Q1電話會議提到:

當前的工作重點仍然是讓微信支付覆蓋更多的用戶和商戶,提升他們使用微信支付的頻率,逐漸擴大微信支付的覆蓋範圍和影響力。

而可以看到,當時微信和支付寶忙着推出“綠洲計劃”和“藍海行動”,圍繞訂餐服務展开營銷推廣活動,以期望調動商戶積極性,提升行業滲透率。

在线金融業務也是同樣的情況,支付寶就不用說了,騰訊方面“理財通”截至2018年1月末資產管理總規模逾3000億元;

“微粒貸”截至2017年年末管理的貸款余額逾1000億元;

同期,還开始與保險公司合作提供定制保險產品。

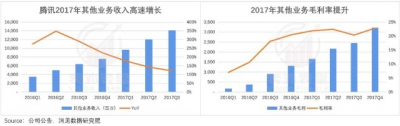

這反饋到數據上,2017年騰訊其他業務收入高速增長,同時也驅動毛利率持續提高。

而當下這一次,從需求角度來說,貨幣流動性環境比2017年更加充裕,更利於業務規模的擴張。

2017上半年,受美聯儲兩次加息、國內宏觀經濟超預期及監管加強等因素影響,貨幣市場利率整體上行,下半年總體趨向平穩;

2022上半年,央行先後下調了1年期和5年期的LPR,降低借款成本刺激信貸業務規模。

但騰訊對金融科技業務的態度,卻截然相反。

2020Q4電話會議裏提到:公司金融科技業務的战略重點是積極配合監管機構,同時優先考慮風險管理,而非追求規模。

2021Q4電話會議再次重申:我們與監管方緊密合作,作爲獨立的運營商監控數據,如果獲得運營許可,會在合規範圍內進行操作。

也就是說,在一輪監管高壓下,金融業務开展必然要在監管框架內進行,尤其是借貸業務的規模擴張將受限於監管約束。

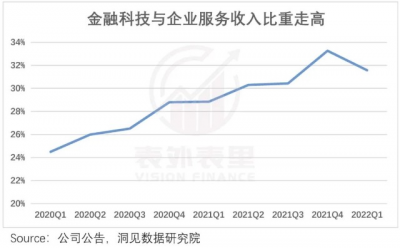

這一定程度將壓縮金融監管業務的收入增速和利潤空間,進而影響市場對其估值水平。

鑑於其佔騰訊的收入比重在逐漸提高,在風險不確定性持續下,或影響公司整體的估值水平。

而要想逆轉形勢,出路在於監管態度轉變,但目前這是個未知數。

03

小 結

環境變了,騰訊沒變,這就是問題核心所在。

遊戲業務從賣方市場變爲买方市場,景氣度下滑;

廣告業務被短視頻模式迭代;

金融業務在監管高壓下,規模擴張受限,三重壓力疊加,騰訊整體進入弱周期。

而密切跟蹤和把握這些因子的變化,以及帶來的影響,是保持投資敏銳的關鍵。

目前的股價反映出負面因子已被市場充分認識,接下來的核心是如何捕捉反轉信號。

已經缺席三輪遊戲版號發放的騰訊,什么時候能被輪到?

不斷釋放的視頻號即將加載廣告的信號,什么時候真正兌現?

當出現正面催化劑,基本面改善具有確定性,投資騰訊賠率和勝率才會明顯提高。

本文作者可以追加內容哦 !

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:錯付騰訊這五年

地址:https://www.breakthing.com/post/9916.html